از کنار هم قرارگیری چند کندل در نمودار قیمتی، اَشکالی شکل میگیرند که بهعنوان الگوهای کلاسیک تحلیل تکنیکال شناخته میشوند.

کلیه الگوهای کلاسیک بازتابی از روانشناسی عرضه و تقاضا در بازار بوده و به دو دسته بازگشتی و ادامهدهنده تقسیم میشوند. هدف اصلی آنها کمک به تشخیص بازگشت یا تداوم روند و تعیین محدودههای مناسب ورود و حد ضرر است.

پایه شکلگیری الگوهای کلاسیک (Classic Patterns) بر مبنای سطوح حمایت و مقاومت است. زمانی که قیمت بارها به یک سطح واکنش نشان میدهد، شرایط ایجاد الگوهای کلاسیک قیمتی فراهم میشود.

نمونه آن در الگوی دو قله یا مثلث دیده میشود که اعتبار شکست به شدت به این سطوح وابسته است و بررسی آنها مانع از تفسیر نادرست یا ورود بر اساس شکست کاذب میشود.

الگوهای کلاسیک چیست؟

الگوهای کلاسیک، اشکالی تکرار شوندهای داخل نمودار قیمتی هستند که بر پایه رفتار جمعی بازار در موقعیتهای مختلف تشکیل میشوند. این الگوها، نتیجه روانشناسی بازار در تغییرات عرضه و تقاضا هستند و هدف آنها کمک به تشخیص ادامه روند یا بازگشت روند قیمتی است.

این الگوها معمولا در تحلیل تکنیکال سنتی مورد استفاده قرار میگیرند و به صورت مکمل برای دیگر روشهای تحلیل مانند پرایس اکشن عمل میکنند.

داخل کانال یوتیوب Wysetrade آموزش الگوهای کلاسیک مختلف به صورت ویدیو منتشر شده است:

کاربرد الگوهای کلاسیک (Classic Patterns)

الگوهای کلاسیک به دلیل ماهیت تکرارشونده، برای پیشبینی حرکات آینده قیمت کاربرد دارند؛ به دلیل مشخص بودن سقف و کف، این الگوها برای تعیین نقاط ورود و همچنین محدوده حدضرر و حد سود در اکثر بازار ها ازجمله سهام، بازار فارکس و ارز های دیجیتال مناسب هستند.

دلایل استفاده از الگو های کلاسیک

الگوهای کلاسیک، اگرچه روشهای قدیمی تحلیل تکنیکال هستند، اما همچنان در بازارهای مالی کاربرد دارد. دلیل این موضوع، سادگی در تشخیص آنها، قابلیت استفاده و ترکیب با سایر ابزارهای تحلیلی مانند اندیکاتورها، حجم معاملات و الگوهای کندلی است.

دلایل استفاده از الگو های کلاسیک

الگوهای کلاسیک، اگرچه روشهای قدیمی تحلیل تکنیکال هستند، اما همچنان در بازارهای مالی کاربرد دارد. دلیل این موضوع، سادگی در تشخیص آنها، قابلیت استفاده و ترکیب با سایر ابزارهای تحلیلی مانند اندیکاتورها، حجم معاملات و الگوهای کندلی است.

انواع الگوهای کلاسیک

الگوهای کلاسیک به دو دسته بازگشتی (Reversal) و ادامه دهنده (Continuation) تقسیم میشوند.

الگوهای بازگشتی (Reversal Pattern)

این دسته از از الگوهای کلاسیک نشاندهنده تضعیف روند فعلی و احتمال تغییر در روند حرکتی حالحاضر قیمت هستند.

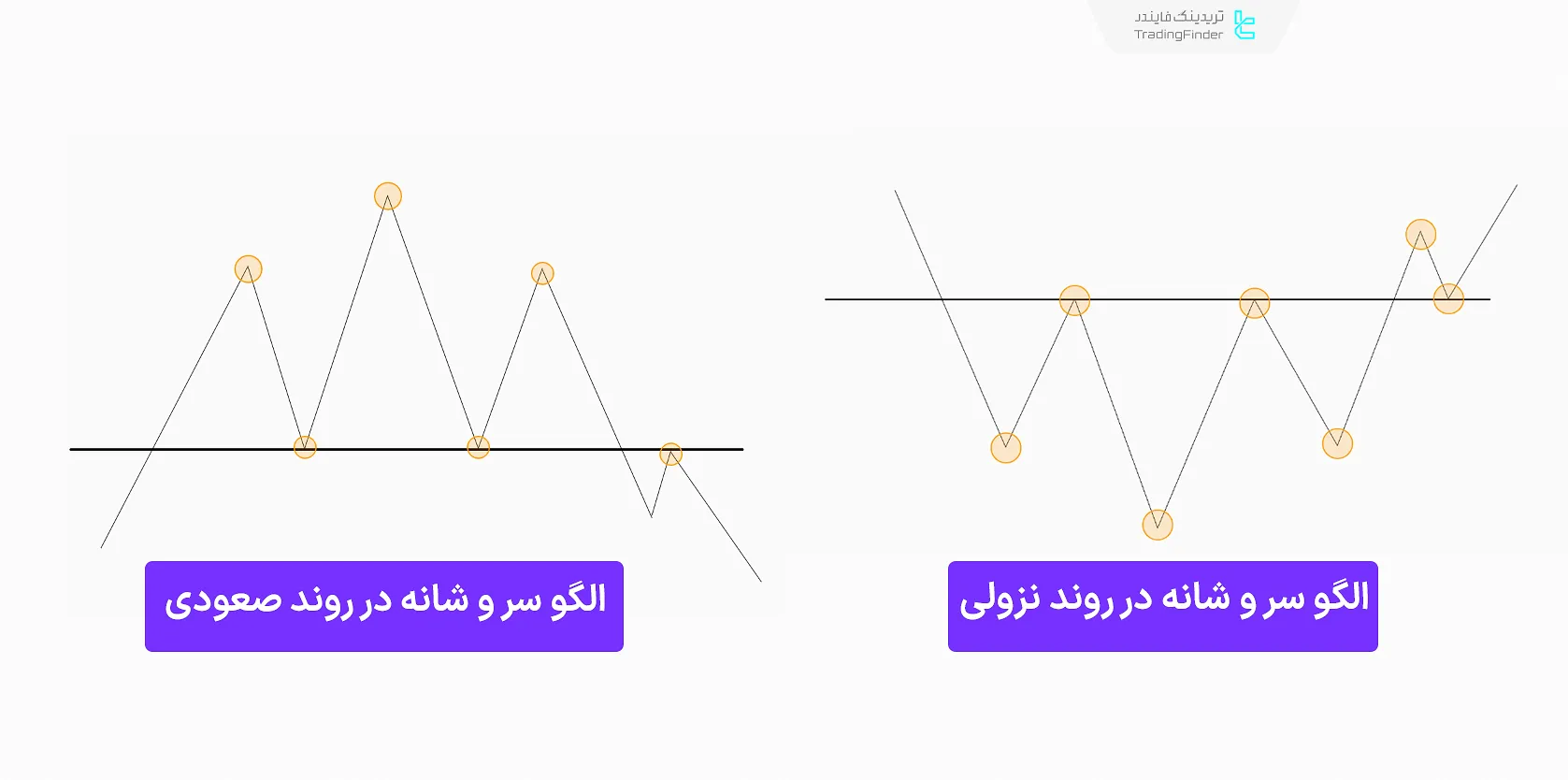

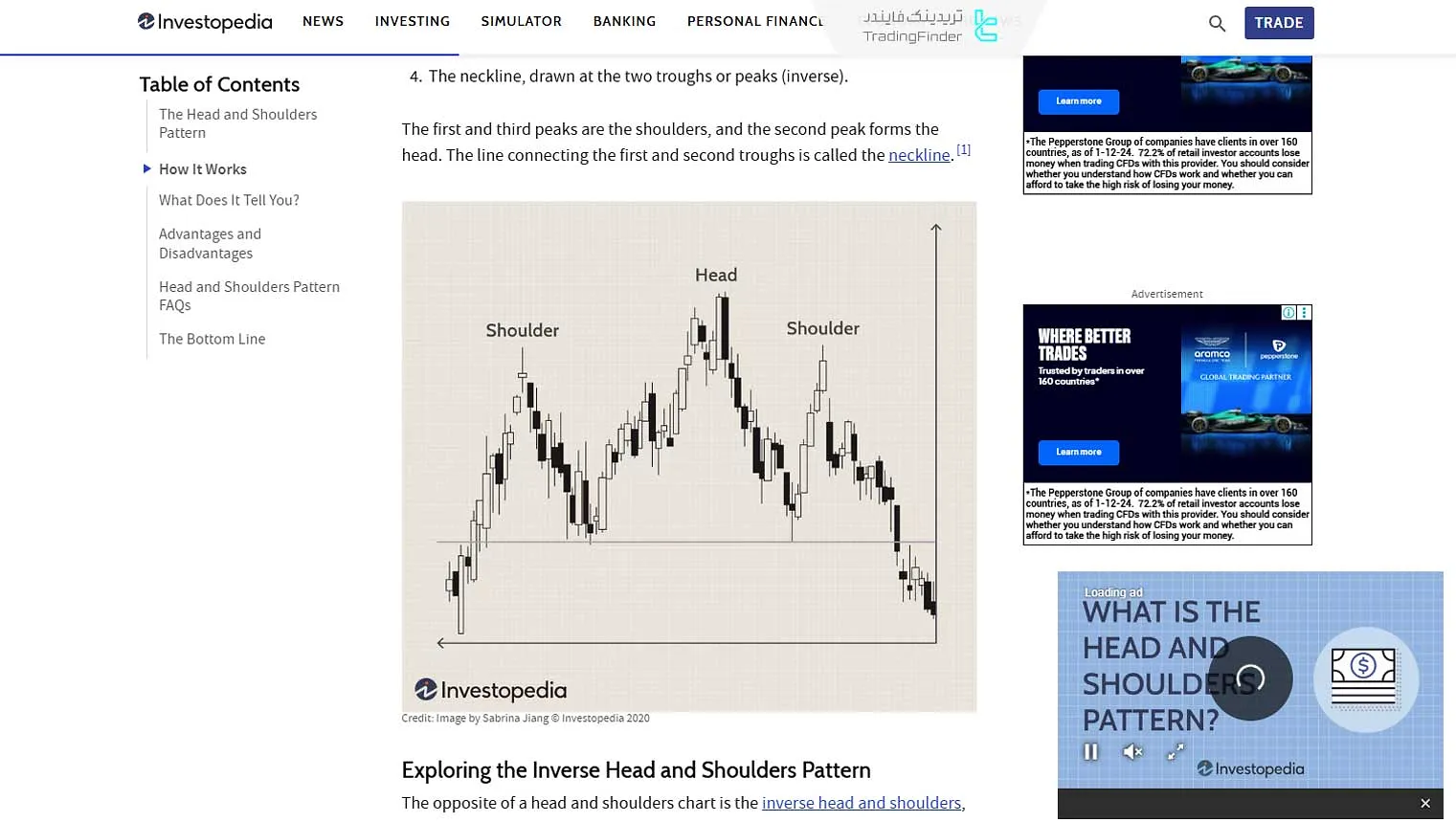

سر و شانه (Head and Shoulders)

الگوی برگشتی سر و شانه یکی از نشانه های پایان روند و تغییر در جهت حرکت قیمت است؛ این الگو از یک قله یا دره میانی بزرگتر و دو قله یا دره کناری کوچکتر تشکیل میشود.

الگوی سروشانه در تایم فریمهای میانمدت و بلندمدت اعتبار بیشتری دارد، چرا که برای تشکیل این الگو، قیمت باید در یک روند قوی قرار گیرد؛ این روند معمولا در تایم فریمهای 1 ساعته به بالا (H1,H4,Daily) بهتر دیده میشود.

در الگوی سر و شانه، پیش از رسیدن به سقف یا کف اول، امکان افزایش حجم بازار وجود دارد، بعد از رسیدن به سقف دوم حجم نسبت به سقف یا کف قبلی کاهش پیدا میکند که نشانه تضعیف قدرت خریداران است؛ در سقف یا کف سوم، حجم از دو سقف یا کف قبلی کمتر میشود که اتمام قدرت روند فعلی را نشان میدهد.

بعد از شکست محدوده گردن الگو، افزایش حجم ناگهانی رخ میدهد که آغاز تغییر روند را تایید میکند.

الگوی سر و شانه به صورت کامل در مقاله آموزش الگوی سر و شانه سایت Investopedia آموزش داده شده است.

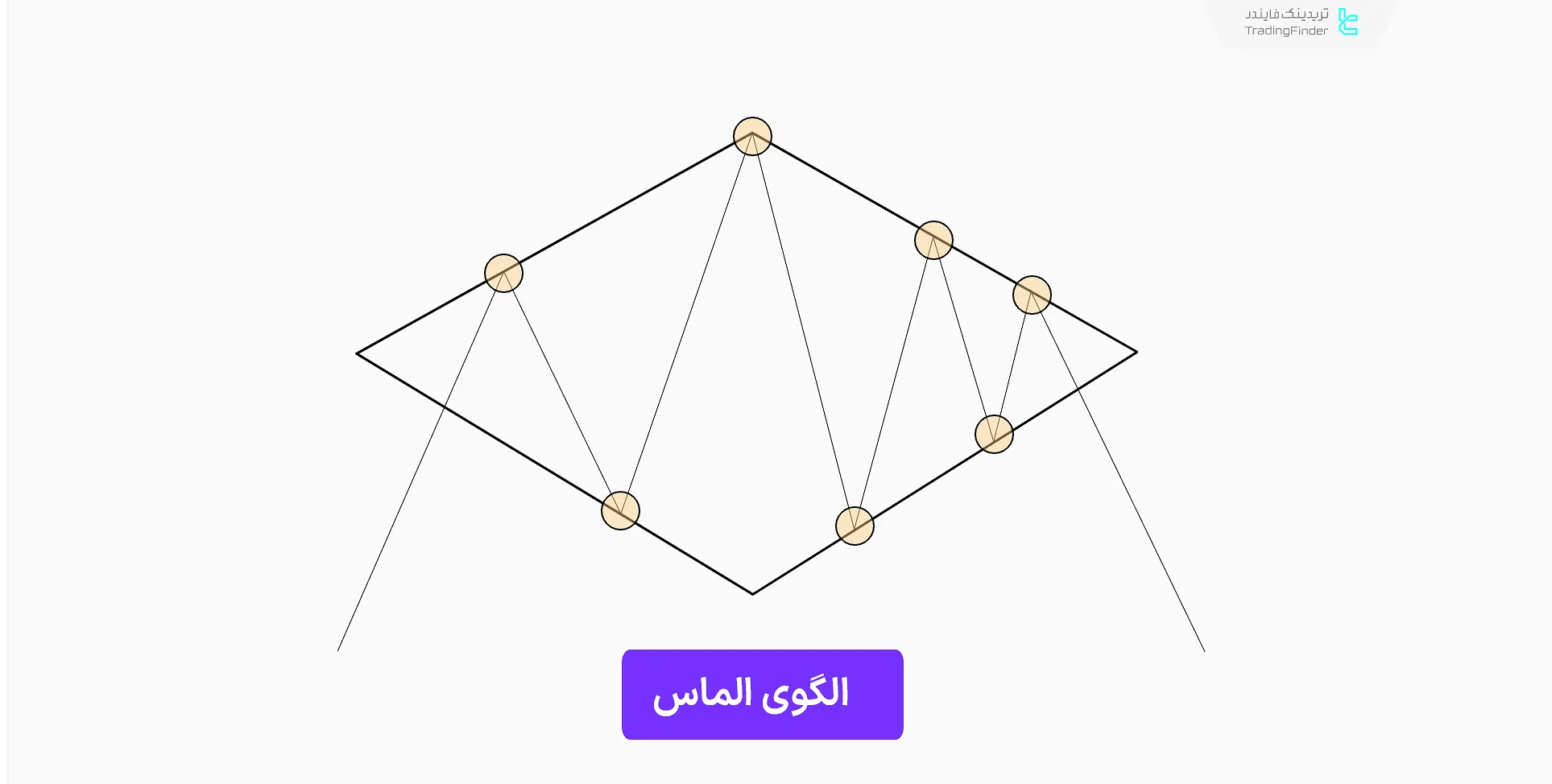

الگوی الماس (Diamond Pattern)

الگوی الماس الگویی بازگشتی است که اغلب در پایان روندهای صعودی قوی ظاهر میشود. شکل آن به صورت یک الماس در نمودار دیده میشود که ابتدا با یک فاز انبساط و سپس با انقباض قیمت مشخص میگردد.

تشکیل این الگو نشاندهنده تغییر تدریجی مومنتوم بازار است؛ جایی که خریداران کنترل خود را از دست میدهند و فروشندگان قدرت میگیرند. شکست خط حمایتی در انتهای الگو، سیگنال آغاز یک روند نزولی است.

حدضرر معمولاً بالای آخرین قله داخل ساختار الماس قرار میگیرد و هدف قیمتی برابر با ارتفاع بیشترین فاصله داخلی الگو از نقطه شکست محاسبه میشود.

در منابعی مانند کتاب الگوهای کلاسیک این ساختار بهعنوان یکی از معتبرترین الگوهای پرایس اکشن معرفی شده است.

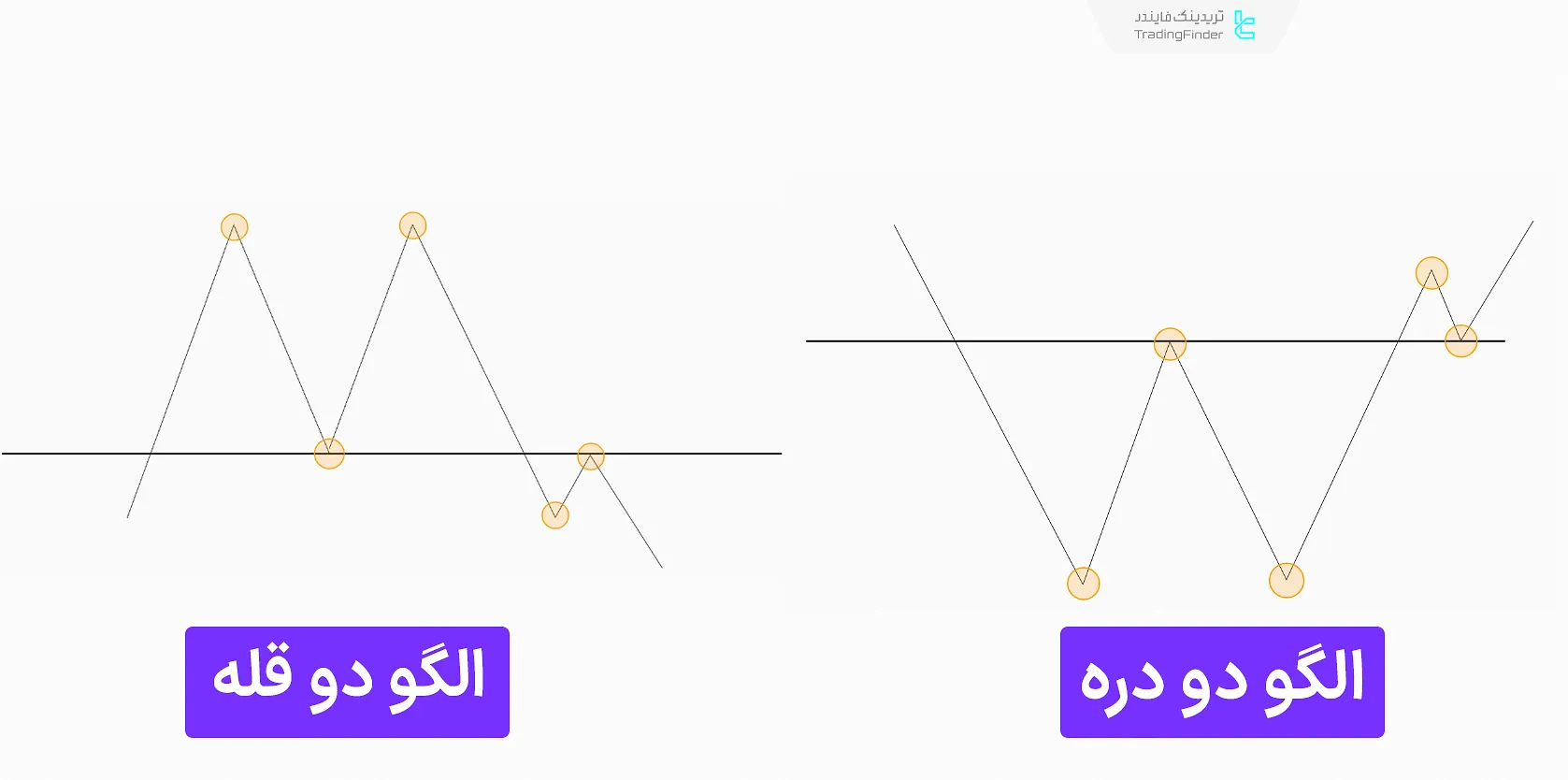

دو قله و دو دره (Double Top & Double Bottom)

الگوی دو قله با تشکیل دو سقف متوالی در یک سطح مقاومتی، نشانه بازگشت به روند نزولی است؛ در حالی که دو دره با ایجاد دو کف در یک سطح حمایتی، احتمال شروع روند صعودی را نشان میدهد.

الگوی دو قله و دو دره اغلب در تایم فریمهای میانمدت و کوتاهمدت مشاهده میشود؛ چرا که این الگو معمولا پس از یک موج قوی قیمتی شکل میگیرد و در تایم فریمهای 30 دقیقه تا 4 ساعت (M30,H1,H4) دقت بیشتری دارد.

در الگوی دوقله و دو دره، حجم بازار هنگام رسیدن به قله یا دره اول زیاد است که تداوم قدرت روند فعلی را نشان میدهد؛ در بازگشت از قله یا دره اول حجم کاهش پیدا میکند و با شروع حرکت به سمت قله یا دره دوم، افزایش یافته اما باز هم کمتر از سقف یا کف قبلی خواهد بود.

زمان حرکت به سمت حمایت بین دو کف یا سقف، حجم به صورت ناگهانی افزایش پیدا کرده و سطح مورد نظر را میشکند، که این افزایش حجم نشانه اعتبار الگو است.

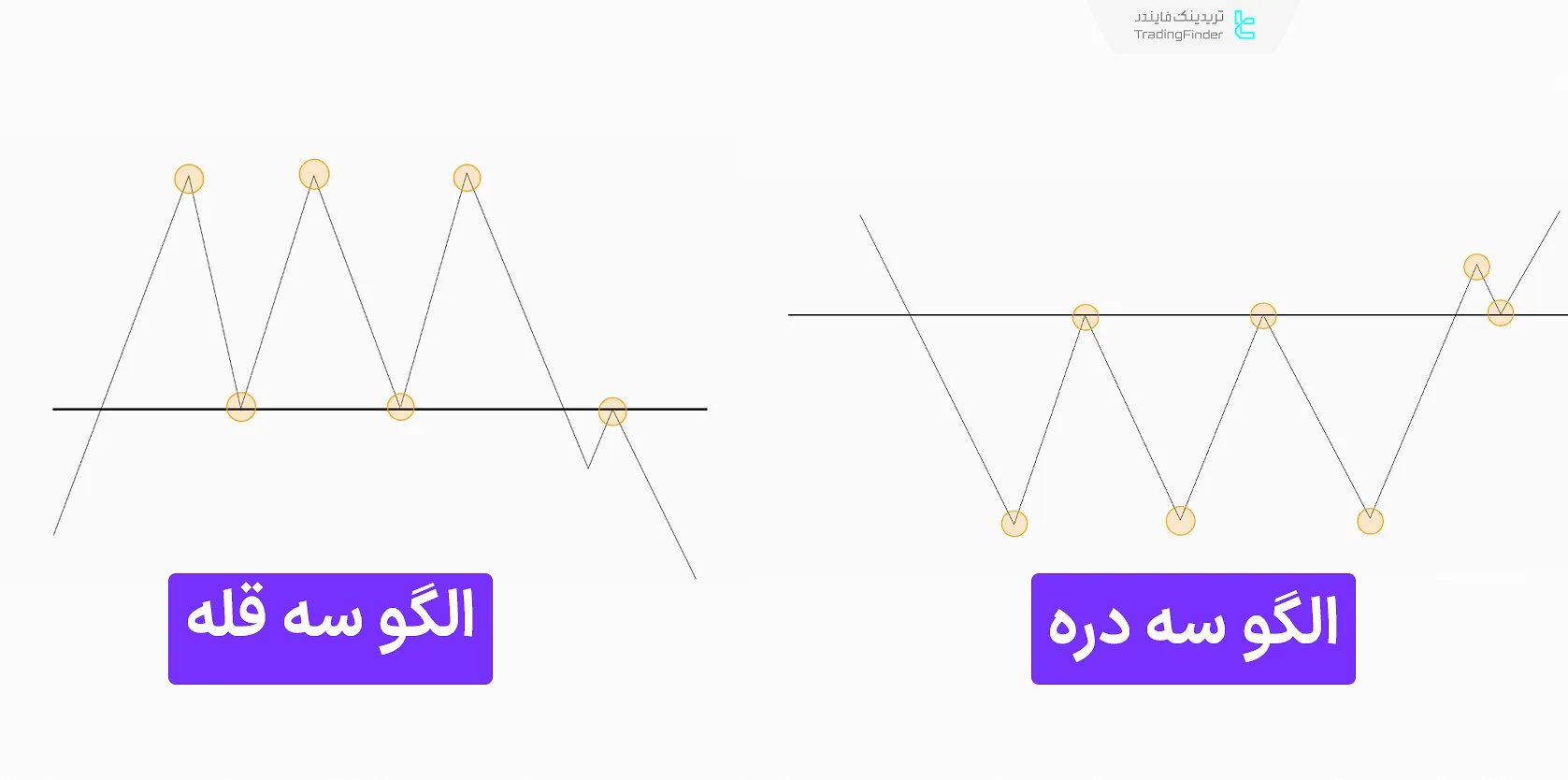

سه قله و سه دره (Triple Top & Triple Bottom)

سه قله زمانی شکل میگیرد که قیمت سه بار به یک سطح مقاومتی برخورد کرده و نتواند از آن عبور کند؛ این موضوع نشاندهنده بازگشت روند به نزولی است. در مقابل، سه دره با سه برخورد به یک سطح حمایتی و عدم شکست آن، احتمال تغییر روند به صعودی را تقویت میکند.

الگوی سه قله و سه دره بیشتر در تایم فریمهای میانمدت و بلندمدت دیده میشود، چرا که برای تشکیل این الگو، قیمت باید سه بار به سطح حمایت یا مقاومت برخورد کند و این فرایند معمولا در تایم فریمهای H4، Daily , Weekly رخ میدهد.

در این الگو با هر بار تست سقف یا کفها، حجم بازار کمتر میشود؛ معمولا حجم بازار در سقف یا کف سوم، بسیار پایینتر از سقف یا کف اول است.

درصورتی که شکست خط حمایتی این الگو با حجم پایین رخ دهد، امکان شکست جعلی و برگشت قیمت به روند قبلی وجود دارد.

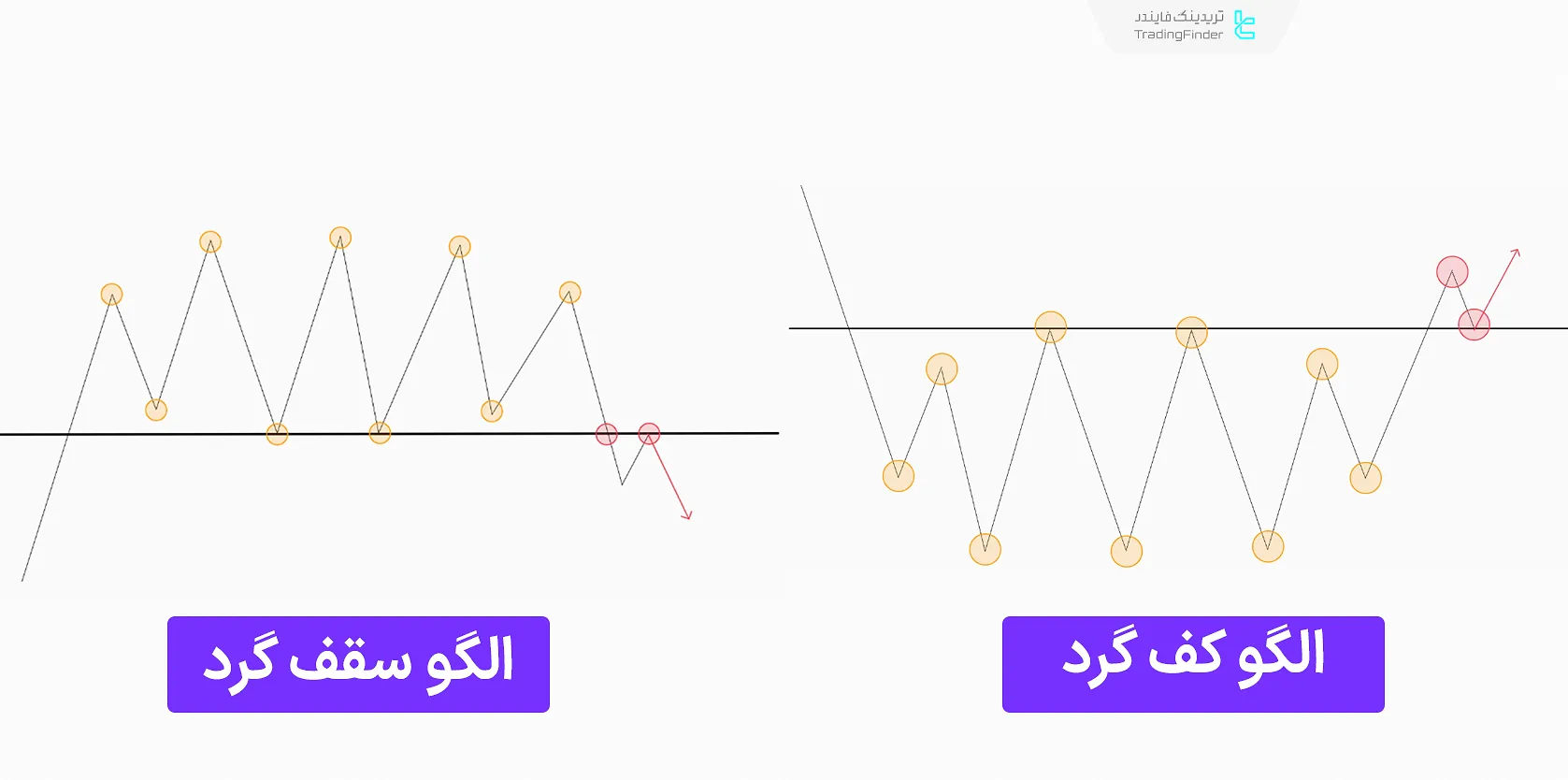

الگوی کف و سقفگرد (Rounding Bottom & Rounding Top)

کف گرد با یک حرکت نزولی تدریجی که بهآرامی صعودی میشود، شکلی نیمدایرهای در کف نمودار ایجاد میکند و نشاندهنده تغییر روند به صعودی است.

برعکس، سقف گرد یک قوس ملایم در بالای نمودار تشکیل داده و با کاهش تدریجی قیمت، احتمال آغاز روند نزولی را تقویت میکند.

الگوی کف و سقفگرد معمولا در تایم فریمهای بلند مدت مانند روزانه و هفتگی (Daily، Weekly) دیده میشود، زیرا این الگو به زمان زیادی برای شکلگیری نیاز دارد و نشاندهنده یک تغییر روند تدریجی است.

در این الگو، سقف یا کف مشخصی وجود ندارد، بلکه یک منطقه انحنا دار وسیع تشکیل میشود.

در الگو سقف و کف گرد حجم روند فعلی به تدریج کاهش پیدا کرده و در انتها، حجم روند معکوس با شکست ناحیه حمایتی یا مقاومتی به صورت ناگهانی افزایش مییابد.

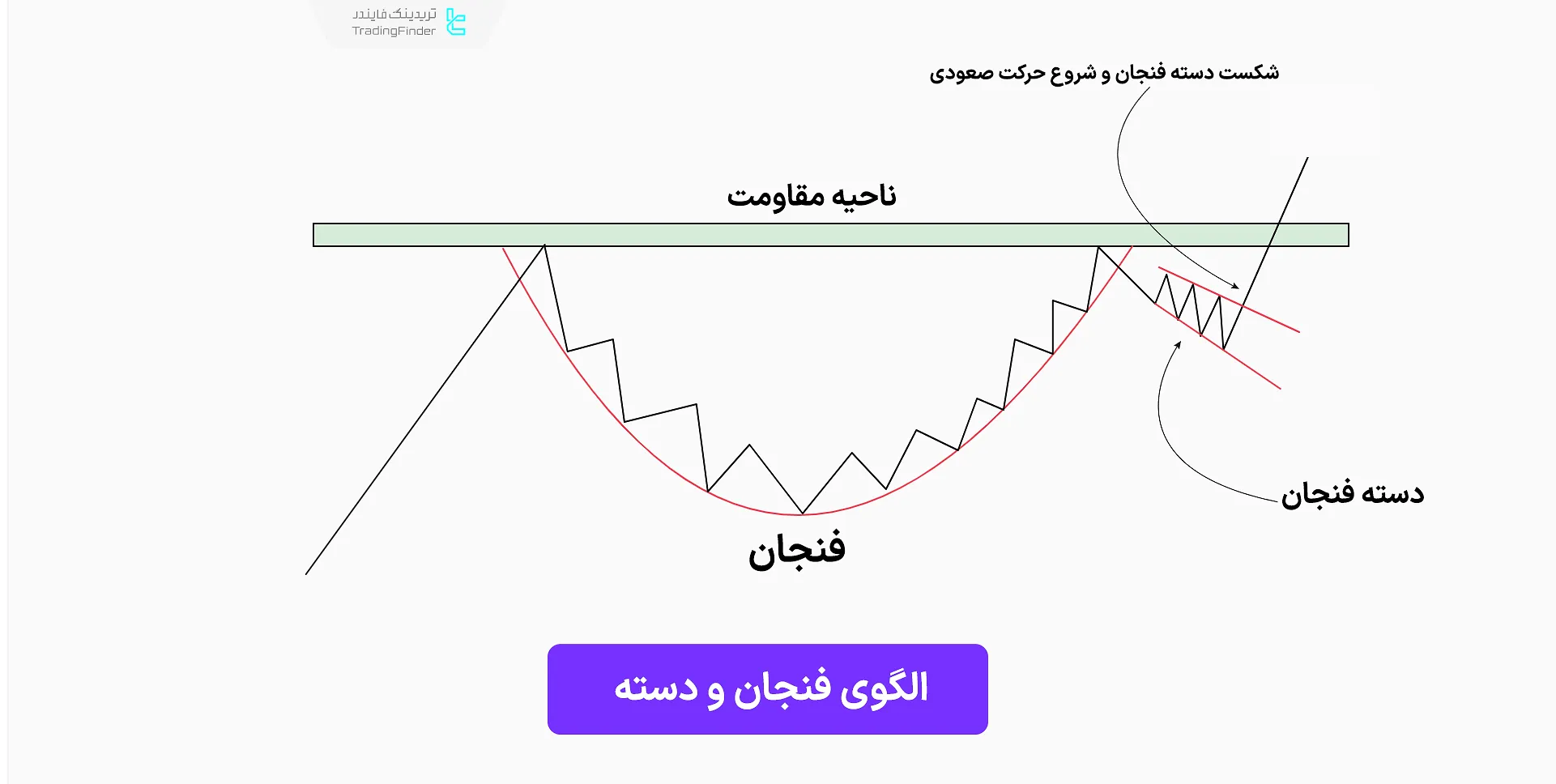

الگوی فنجان و دسته (Cup and Handle)

الگوی فنجان و دسته یکی از الگوهای کلاسیک پیشرفته با ماهیت صعودی است. این الگو معمولاً پس از یک روند نزولی شکل میگیرد و نشاندهنده تغییر تدریجی احساسات بازار از فروش به خرید است.

بخش فنجان، یک انحنای گرد شبیه کف تشکیل میدهد و دسته به صورت یک اصلاح کوتاهمدت یا پرچم کوچک در سمت راست ظاهر میشود.

شکست دسته به سمت بالا نشانه آغاز حرکت صعودی جدید است؛ این الگو، بهویژه در الگوهای کلاسیک پرایس اکشن جایگاه ویژهای دارد.

برای تعیین حدضرر معمولاً کف دسته در نظر گرفته میشود و حدسود با استفاده از عمق فنجان بهعنوان معیار اندازهگیری تعیین میگردد.

این الگو در بازارهای سهام، فارکس و ارزهای دیجیتال کاربرد دارد و بیشتر در تایمفریمهای روزانه و هفتگی دیده میشود.

الگوهای ادامهدهنده (Continuation Patterns)

الگوهای ادامهدهنده، ساختارهایی در نمودار قیمتی هستند که ادامه یافتن حرکت قیمت در جهت روند اصلی را پس از یک وقفه یا اصلاح موقت نشان میدهند.

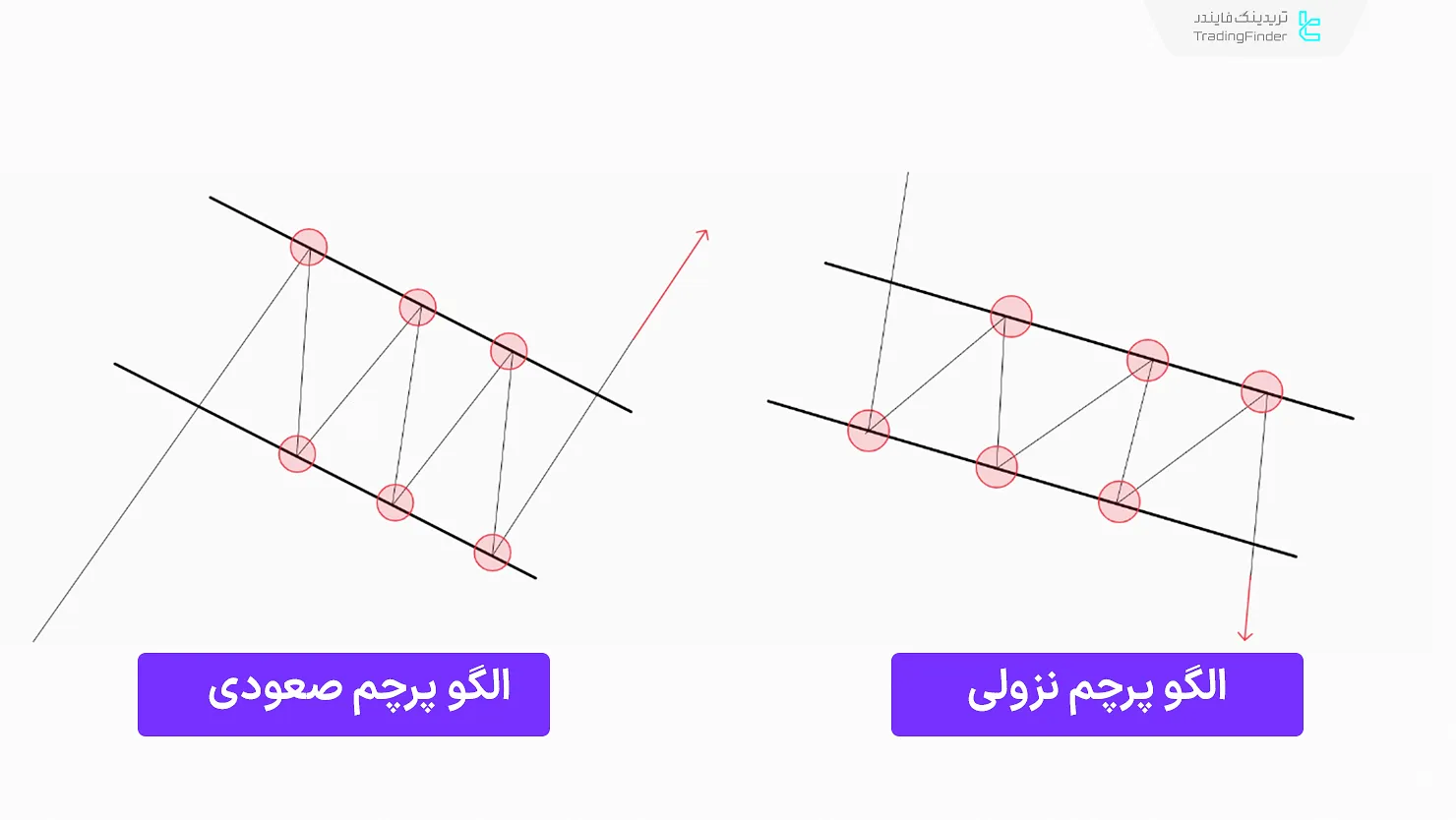

پرچم (Flag)

الگوی پرچم یک الگوی ادامهدهنده کوتاهمدت است که پس از یک حرکت قیمتی شدید (میله پرچم) شکل میگیرد. این الگو شامل یک کانال کوچک با شیب مخالف روند اصلی است که بهصورت موازی یا کمی همگرا حرکت میکند.

شکست از این کانال معمولا به ادامه حرکت در جهت روند قبلی منجر میشود.

الگوی پرچم بیشتر در تایم فریمهای کوتاهمدت و میانمدت ظاهر میشود، زیرا این الگو معمولا پس از یک حرکت قیمتی سریع شکل گرفته و در تایم فریمهای 5 دقیقه تا 1 ساعت (M5,M15,M30,H1) برای اسکالپینگ و معاملات روزانه بسیار کاربرد دارد.

بعد از حرکت سریع، قیمت وارد یک ناحیه اصلاحی کوتاه مدت میشود که به شکل یک کانال کوچک است؛ در زمان تشکیل این کانال، حجم کاهش پیدا میکند.

در این الگو، اندازه پرچم باید کوچکتر از حرکت اصلی باشد که در حالت ایدهآل کمتر از نصف اندازه حرکت قبلی قیمت است.

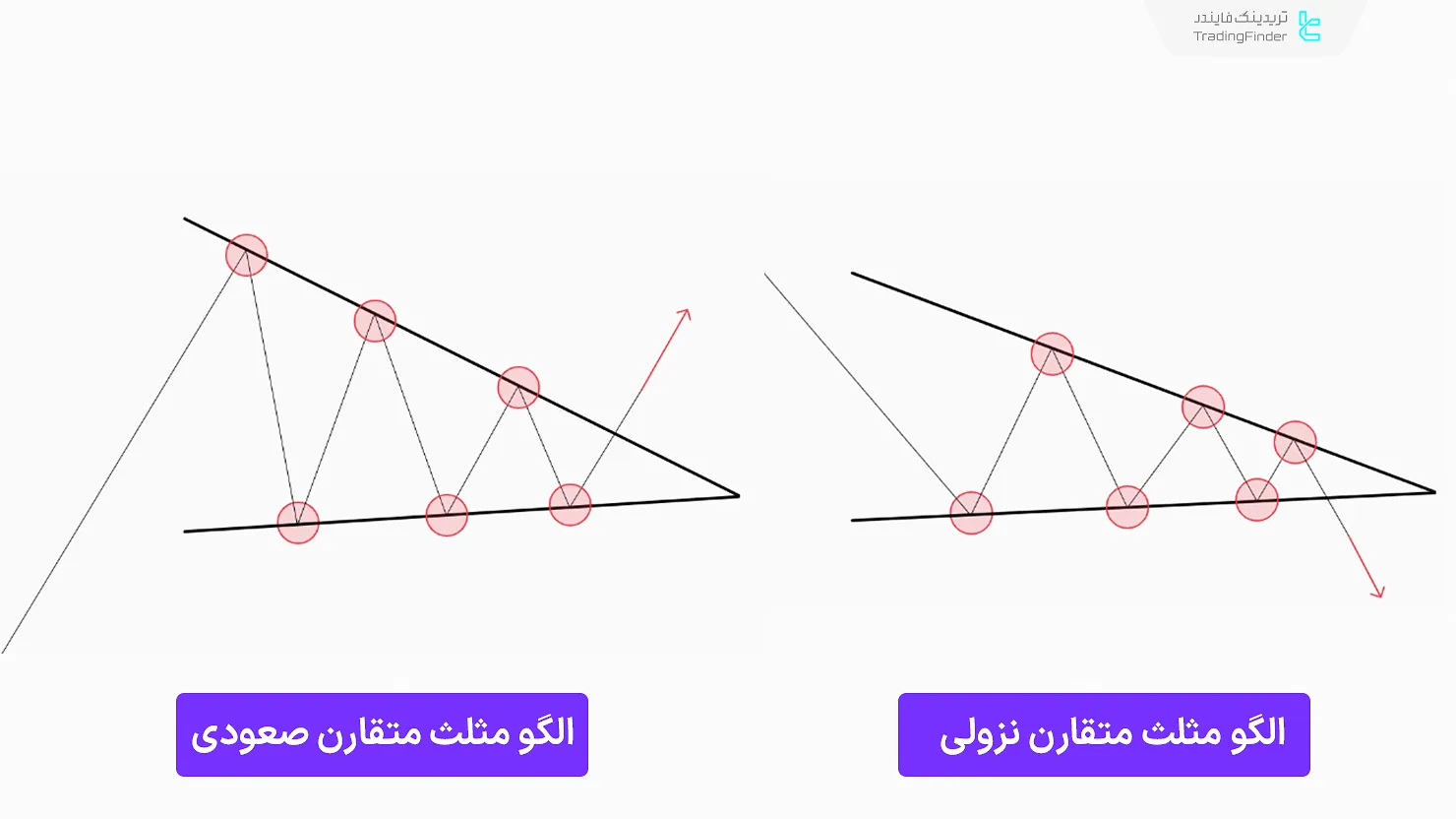

مثلث متقارن (Symmetrical Triangle)

الگوی مثلث متقارن یک الگوی ادامهدهنده است که در طی آن، قیمت در یک محدوده فشرده نوسان کرده تا سقفها و کفهای متوالی به هم نزدیک شوند. این الگو با دو خط روند همگرا (صعودی و نزولی) شکل میگیرد و معمولا با شکست یکی از جهتها همراه است.

الگوی مثلث متقارن در تایم فریمهای میانمدت و بلندمدت بهتر دیده میشود، چرا که قیمت معمولا در یک محدوده فشرده نوسان میکند و در نهایت از یکی از جهتها خارج میشود؛ این اتفاق بیشتر در تایم فریمهای (ساعتی، چهارساعته و روزانه) رخ میدهد.

این الگو زمانی تشکیل میشود که حجم خرید و فروش بهطور همزمان کاهش یافته و قیمت وارد یک فضای فشرده شود.

در این فضای فشرده، نوسانات قیمت به مرور کاهش پیدا میکند و هر سقف، پایینتر از سقف قبلی و هر کف، بالاتر از کف قبلی تشکیل میشود.

در این الگو، جهت شکست قیمت قابل پیشبینی نیست و امکان شکستهای جعلی در جهت روند و خلاف آن وجود دارد؛ اعتبار شکست با تغییر در حجم بررسی میشود.

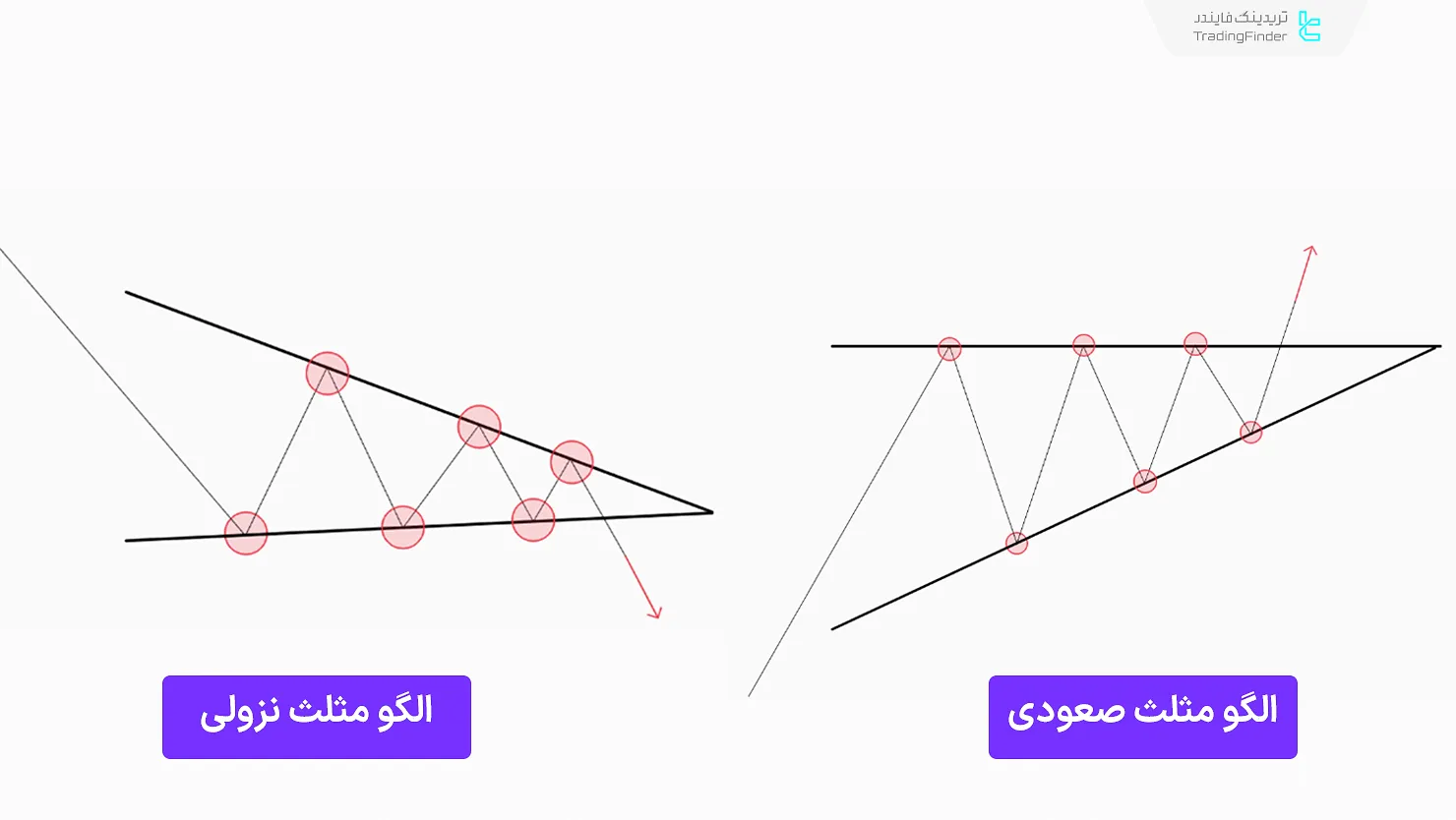

مثلث صعودی و نزولی (Ascending & Descending Triangle)

مثلث صعودی یک الگوی ادامهدهنده است که در آن سطح مقاومت افقی و کفهای بالاتر به مرور شکل میگیرند؛ بهطوری که خط روند صعودی به مقاومت نزدیک شده و در نهایت قیمت از سطح مقاومتی عبور میکند.

مثلث نزولی برعکس این حالت است؛ در این الگو، قیمت سطح حمایتی افقی دارد اما سقفهای پایینتر را تشکیل میدهد که نشاندهنده کاهش قدرت خریداران و احتمال شکست نزولی هستند.

الگوی مثلث صعودی و نزولی در تایم فریمهای میانمدت دقت بیشتری دارد، زیرا این الگو برای تایید شکست به زمان نیاز دارد و معمولا در تایم فریمهای (سی دقیقه، ساعتی، چهارساعته) مشاهده میشود.

هرچند این الگو در دسته الگوهای ادامهدهنده قرار میگیرد، اما در صورت شکست مثلث در خلاف جهت حرکتی قیمت و افزایش حجم سفارشات خلاف جهت، امکان تغییر کلی در روند قیمت بسیار زیاد است.

مثال معامله با الگوی مثلث

در این مثال، قیمت پس از یک روند صعودی وارد فاز تراکم شده و الگویی شبیه مثلث صعودی تشکیل داده است. کفهای بالاتر و مقاومت افقی نشان میدهند که فشار خریداران به مرور در حال افزایش است.

با شکست سطح مقاومتی، موقعیت خرید فعال شده و بازار یک حرکت صعودی پرقدرت را آغاز کرده است. حدضرر معمولاً در زیر آخرین کف الگو قرار میگیرد و حدسود بر اساس ارتفاع مثلث از نقطه شکست محاسبه میشود.

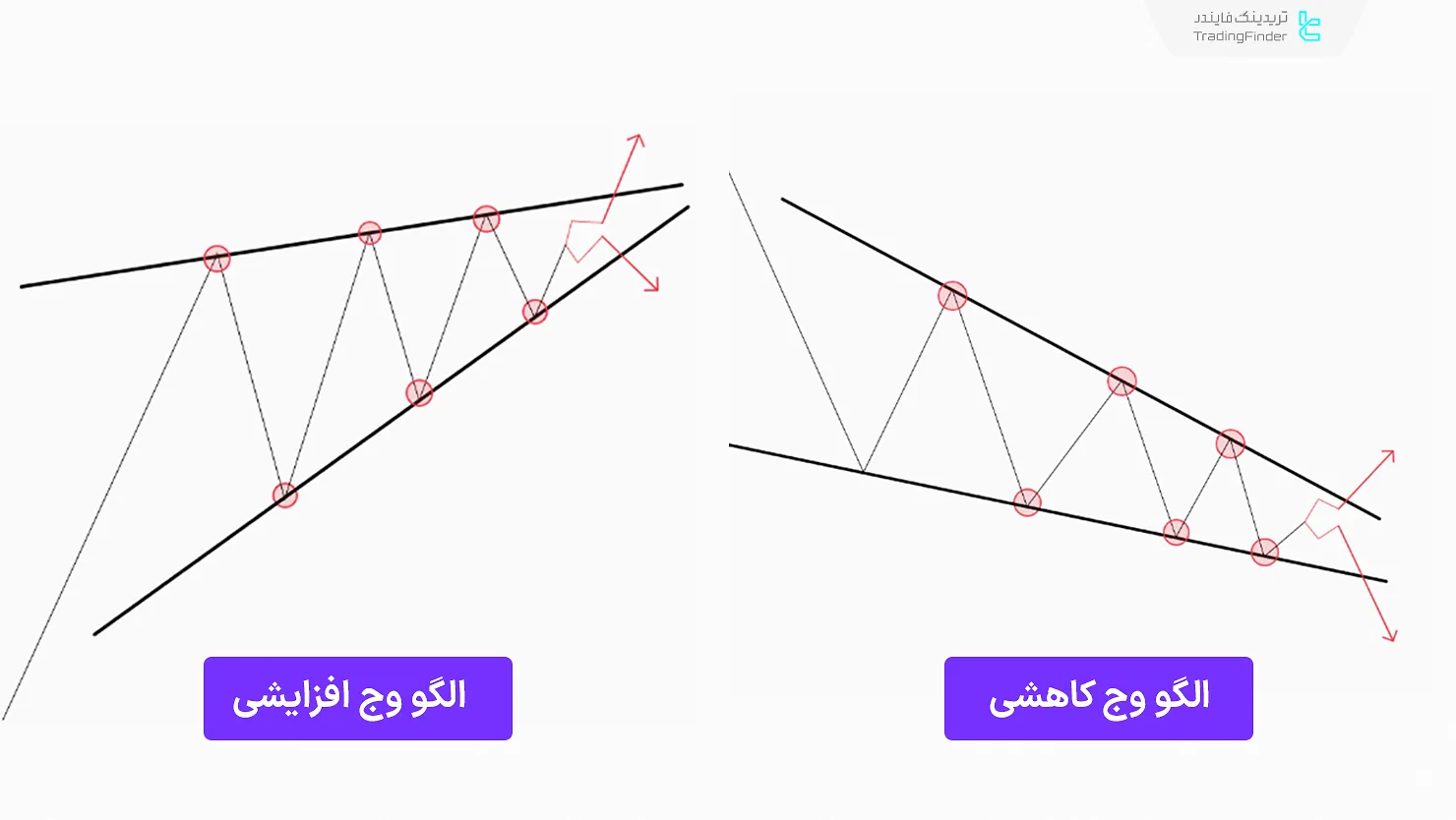

کنجها (Wedges)

الگوهای کنج شامل کنج صعودی و کنج نزولی هستند و معمولا در روندهای پرشتاب ظاهر میشوند. این الگوها با دو خط روند همگرا شکل میگیرند که هر دو شیبدار هستند.

کنج صعودی دارای شیب رو به بالا است و معمولا به شکست نزولی منجر میشود، در حالی که کنج نزولی شیب رو به پایین دارد و اغلب با شکست صعودی همراه است. بسته به محل شکست، این الگوها میتوانند ادامهدهنده یا بازگشتی باشند.

الگوی کنج معمولا در تایم فریم کوتاهمدت تا میانمدت دیده میشوند، زیرا این الگو در تایم فریمهای 15 دقیقه تا 4 ساعت (پانزده دقیقه ، سی دقیقه، ساعتی، چهارساعته) ظاهر شده و میتواند نشانه ادامه یا بازگشت روند باشد.

در این وج افزایشی، شیب خط مقاومت بیشتر از خط حمایت است و در وج کاهشی، شیب خط مقاومت کمتر از خط حمایت است.

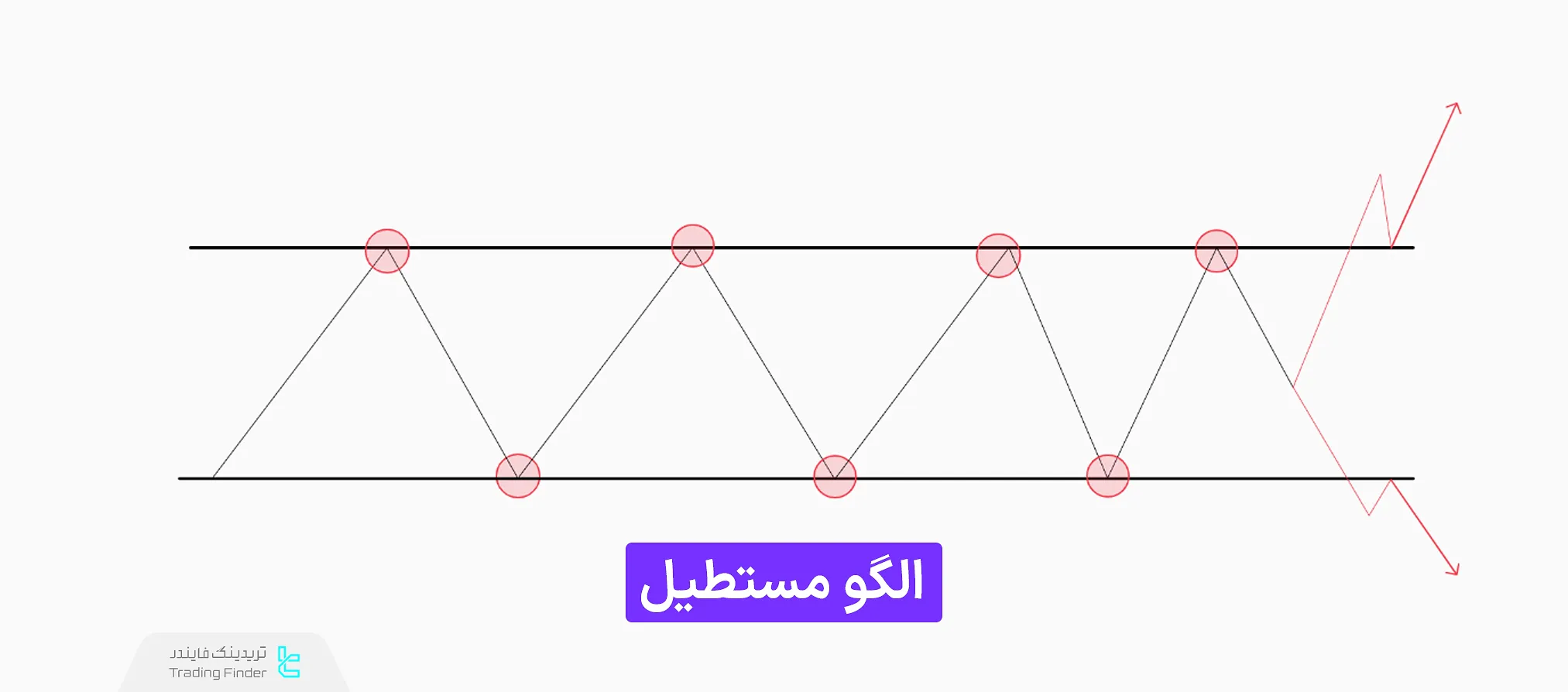

مستطیل (Rectangle)

الگوی مستطیل نشاندهنده حرکت جانبی (رنج شدن بازار) است که در آن قیمت بین دو سطح حمایت و مقاومت نوسان میکند. شکست از این الگو میتواند سیگنالی از ادامه روند باشد.

الگوی مستطیل بیشتر در تایم فریم میانمدت و بلندمدت دیده میشود، زیرا این الگو نشاندهنده حرکت جانبی قیمت است و در تایم فریمهای 4 ساعته، روزانه و هفتگی شکل میگیرد؛ سطحی که بازار برای مدت طولانی در یک محدوده نوسان میکند.

در این الگو، سقف و کفها تقریبا در یک محدوده و بهطور همسان تشکیل میشوند، قیمت در میان این سقف و کفها حرکت کرده و جهت مشخصی را دنبال نمیکند.

در این الگو، حجم معاملات به تدریج کاهش یافته و هنگام شکست، افزایش حجم ناگهانی رخ میدهد که مقدار این افزایش، اعتبار شکست و الگو رو مشخص میکند.

کاربرد الگوهای کلاسیک در بازارهای مختلف

الگوهای کلاسیک ترید محدود به یک بازار نبوده و مفهومی کاربردی در تمام بازارهای مالی مانند فارکس، ارز دیجیتال، سهام و ... هستند.

الگوهای کلاسیک فارکس بیشتر برای تشخیص ادامه روند یا بازگشت قیمت در جفتارزهای اصلی مورد استفاده قرار میگیرند؛ به دلیل نقدینگی بالای این بازار، الگوهای ترید پرچم و مثلث در این بازار با وضوح بیشتری تشکیل میشوند.

الگوهای کلاسیک ارز دیجیتال، به دلیل رفتار احساسی سرمایهگذاران بیشتر به شکل الگوهای بازگشتی مانند الگوهای دوقله یا سر و شانه تشکیل میشوند؛ به همین دلیل، بسیاری از منابع آموزشی از جمله دفترچه الگوهای کلاسیک یا جزوات تحلیلی کارگزاریها، به بررسی این ساختارها در بازارهای مختلف پرداختهاند.

بهطور کلی، تکرارپذیری این الگوها در تمامی بازارهای مالی باعث شده که معاملهگران آنها را بهعنوان یکی از ابزارهای اصلی تحلیل تکنیکال در نظر بگیرند.

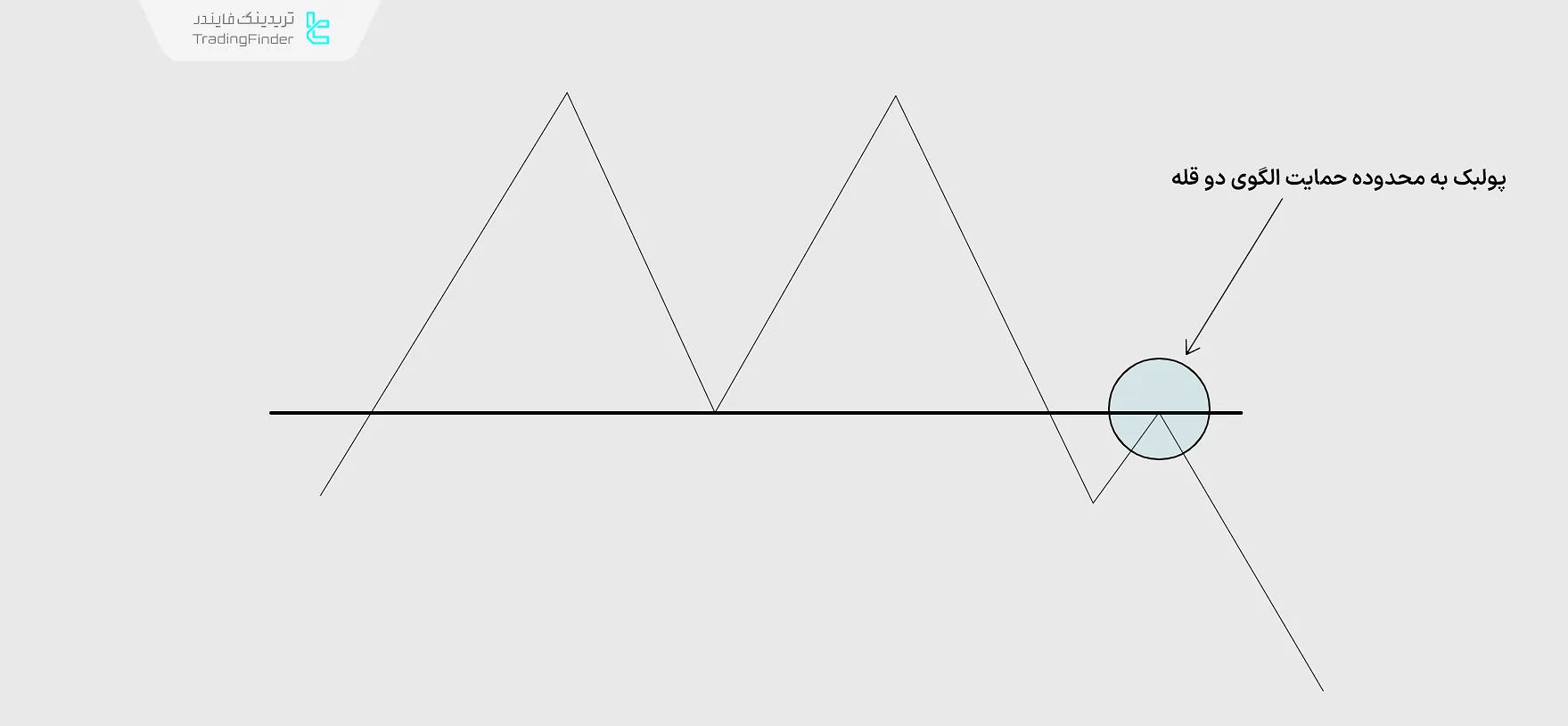

پولبک در الگوهای کلاسیک

در الگوهای کلاسیک، پولبک بازگشت موقتی قیمت به سطح کلیدی شکسته شده الگوی کلاسیک است. بازار پس از شکست یک سطح مهم (مانند خط گردن الگوی سر و شانه) نیاز به تایید این شکست دارد؛ این تایید با پولبک انجام میشود.

ویژگیهای کلیدی پولبک

پولبک ها با رفتارهای متفاوتی در حجم، تشکیل کندل و مومنتوم انجام میشوند که برای تشخیص آن لازم است تا به صورت جداگانه، این موارد بررسی شوند.

ریشه روانی پولبک

بازار بعد از شکست به یک نقطه بی تصمیمی میرسد؛ جایی که هم معاملهگران پیرو شکست و هم معاملهگران مخالف روند شکست، تلاش میکنند تا بر حرکت بازار تأثیر بگذارند.

معاملهگرانی که از شکست پیروی کردهاند، بهدنبال نقطه ورود مناسبتری هستند و منتظر میمانند تا پس از تشکیل پولبک وارد شوند؛ در مقابل، معاملهگرانی که برخلاف جهت شکست وارد معامله شدهاند، تلاش میکنند تا با افزایش حجم معاملات، قیمت را به سمت مسیر پیش از شکست بازگردانند.

ساختار حرکتی پولبک

پولبک در الگوهای کلاسیک ماهیتی اصلاحی دارد؛ در این حرکت، حجم و مومنتوم کاهش پیدا کرده و سرعت حرکت قیمت کاهش مییابد. ساختار حرکت قیمت در پولبک دارای دو ویژگی مهم است:

- حرکت در جهت مخالف شکست است؛

- معمولا حرکتی کوتاهتر، کندتر و با مومنتوم ضعیفتری نسبت به حرکت شکست اصلی است.

زمانبندی پولبک

تاخیر در تشکیل پولبک یا طولانی شدن روند تکمیل حرکت، نشانه بلاتکلیفی یا ضعف شکست اولیه است و احتمال جعلی بودن شکست الگو را افزایش میدهد؛ پولبکهای موثر نسبتا سریع تشکیل میشوند.

حجم بازار در پولبک

برای بررسی اعتبار پولبک و شکست الگو، رفتار حجم بازار مورد بررسی قرار میگیرد:

- در طول شکست اصلی، باید افزایش حجم دیده شود؛

- در فاز پولبک، حجم باید به صورت محسوس کاهش مییابد؛

- در صورتی که حجم پولبک از شکست بیشتر باشد، احتمال شکست جعلی افزایش پیدا میکند.

نحوه برخورد پولبک با سطح شکسته شده

واکنش قیمت به برخورد با سطح شکسته شده، نشاندهنده جعلی یا واقعی بودن حرکت قیمت است:

- واکنش سریع به سطح شکسته شده و بازگشت قیمت، اعتبار آن شکست را نشان میدهد؛

- عدم واکنش برگشتی و نفوذ به سطح شکسته شده، مخصوصا با تثبیت قیمت، نشانه ضعف شکست است.

تشکیل کندلهای پولبک

نحوه تشکیل کندلها در پولبک، نشاندهنده رفتار خریداران و فروشندگان است:

- کندلهای بازگشتی مانند پینبار، اینگالفینگبار و ... در ناحیه پولبک نشانه اعتبار شکست هستند؛

- کندل با بنده بلند و شدو کوتاه در خلاف جهت شکست، نشاندهنده ضعف قدرت شکست است.

قواعد اندازهگیری و اهداف قیمتی

یکی از نکات مهم در استفاده از تحلیل تکنیکال کلاسیک، تعیین اهداف قیمتی پس از شکست است. برای هر الگو میتوان یک معیار مشخص بهعنوان «Measured Move» تعریف کرد.

بهعنوان نمونه، در الگوی دو قله، فاصله بین سقفها تا خط گردن اندازهگیری میشود و پس از شکست خط گردن، همان فاصله بهسمت پایین بهعنوان هدف قیمتی محاسبه میگردد.

جدول قواعد اندازهگیری اهداف قیمتی الگوهای کلاسیک:

نام الگو | روش اندازهگیری (Measured Move) | هدف قیمتی پس از شکست |

دو قله / دو دره | فاصله بین سقفها یا کفها تا خط گردن | همان فاصله از نقطه شکست خط گردن اعمال میشود |

سر و شانه | فاصله بین سر (بالاترین یا پایینترین نقطه) تا خط گردن | برابری همین فاصله پس از شکست خط گردن |

پرچم (Flag) | طول میله پرچم از ابتدای حرکت تا شروع کانال پرچم | همان طول میله از نقطه شکست کانال پرچم امتداد داده میشود |

مثلث (صعودی، نزولی، متقارن) | بیشترین ارتفاع مثلث (بالاترین سقف تا پایینترین کف) | همان ارتفاع از محل شکست ضلع مثلث محاسبه میشود |

الماس (Diamond) | بیشترین فاصله داخلی بین قله و کف ساختار الماس | همان فاصله از محل شکست خط حمایتی یا مقاومتی اعمال میشود |

فنجان و دسته | عمق فنجان از لبه بالایی تا کف فنجان | همان عمق از نقطه شکست دسته به سمت بالا امتداد داده میشود |

مزایا و معایب الگوهای کلاسیک

این الگوها مانند تمام سبکهای معاملاتی مزایا و معایب مختص به خود را دارند:

مزایا | معایب |

احتمال شکستهای فیک | شناسایی ساده و بصری |

نیاز به تایید با اندیکاتورها و حجم معاملات | قابل استفاده در تمام بازارهای مالی |

تاخیر در ارسال سیگنالها | ترکیبپذیر با سایر روشهای تحلیل |

راهنمای تشخیص بهتر روند با استفاده از الگو های کلاسیک

- شکل الگو: بررسی کنید که قیمت چگونه سقفها و کفها را تشکیل داده و آیا الگوهای مشخصی مانند مثلث، پرچم یا سر و شانه دیده میشوند؛

- استفاده از نمودار کندل استیک: با بررسی کندلها میتوان فهمید که فشار خرید یا فروش در کدام نقطه از الگو بیشتر است؛

- بررسی حجم معاملات: اگرافزایش حجم در لحظه شکست قیمت رخ دهد، احتمال معتبر بودن الگو بیشتر است؛

- استفاده از اندیکاتورهای کمکی: ابزارهایی مانند RSI،MACD و میانگین متحرک میتوانند واقعی بودن شکست را تایید کنند؛

- بررسی تایم فریمهای مختلف: الگو را در تایم فریمهای بالاتر و پایینتر بررسی کنید تا از قدرت و قابل اعتماد بودن سیگنال مطمئن شوید.

اندیکاتور الگو کف و سقف دوقلو

اندیکاتورDouble Top & Double Bottom (DTDB) یکی از ابزارهای تخصصی است که به معاملهگران کمک میکند الگوهای بازگشتی شناختهشده یعنی دو قله (Double Top) و دو دره (Double Bottom) را بهصورت خودکار روی نمودار قیمت شناسایی کنند.

این اندیکاتور بر پایه الگوریتم Zig Zag طراحی شده و با بررسی نقاط محوری بازار، ساختارهای قیمتی را مشخص میکند. در محیط معاملاتی، الگوی دو سقف با رنگ آبی و الگوی دو کف با رنگ قرمز نمایش داده میشود تا معاملهگران بتوانند بهسادگی میان آنها تمایز قائل شوند.

تشخیص این الگوها اهمیت بالایی در تحلیل تکنیکال دارد؛ زیرا Double Top معمولاً پایان یک روند صعودی و Double Bottom پایان یک روند نزولی را نشان میدهد. اندیکاتور الگوهای کلاسیک (DTDB) این ساختارها را با دقت بالا ترسیم کرده و امکان تحلیل سریعتری نسبت به بررسی دستی در اختیار کاربر قرار میدهد.

بهویژه در تایمفریمهای پرکاربرد مانند یکساعته یا چهارساعته، این ابزار میتواند نقاط بازگشتی بازار را با وضوح بیشتری نشان دهد و مسیر ورود یا خروج از معاملات را سادهتر کند.

از دیگر ویژگیهای این اندیکاتور، قابلیت شخصیسازی تنظیمات است؛ معاملهگران میتوانند پارامترهایی مانند دوره محاسباتی ZigZag، رنگ خطوط، ضخامت یا حساسیت شناسایی الگوها را متناسب با استراتژی خود تغییر دهند.

این انعطافپذیری سبب میشود اندیکاتور برای سبکهای مختلف ترید مانند معاملات روزانه، اسکالپینگ یا حتی تحلیل میانمدت قابل استفاده باشد. علاوه بر فارکس، اندیکاتور (DTDB) در بازارهای سهام، کالا و کریپتوکارنسی نیز کاربرد دارد و به دلیل ماهیت تکرارشونده الگوهای کلاسیک، نتایج مشابهی به همراه دارد.

ترکیب اندیکاتور Double Top & Double Bottom با سایر ابزارهای تکنیکال مانند اندیکاتورهای حجم یا شاخصهای مومنتوم میتواند اعتبار سیگنالها را افزایش دهد.

همچنین، استفاده از این ابزار در کنار تحلیل پرایس اکشن و سطوح حمایت و مقاومت به معاملهگر امکان میدهد نقاط ورود دقیقتر و حدضررهای منطقیتری تعیین کند.

بهطور کلی، اندیکاتور (DTDB) یک ابزار کاربردی برای معاملهگرانی است که به دنبال شناسایی ساختارهای بازگشتی بازار و بهینهسازی تصمیمهای معاملاتی خود در بستر MetaTrader 4 ، MetaTrader 5 یا حتی Trading View هستند.

لینکهای دانلود اندیکاتور Double Top & Double Bottom

- دانلود رایگان اندیکاتور الگو کف و سقف دوقلو (Double Top Double Bottom) در متاتریدر 4

- دانلود رایگان اندیکاتور الگو کف و سقف دوقلو (Double Top Double Bottom) در متاتریدر 5

- اضافه کردن اندیکاتور الگو کف و سقف دوقلو (Double Top & Double Bottom) به تریدینگ ویو

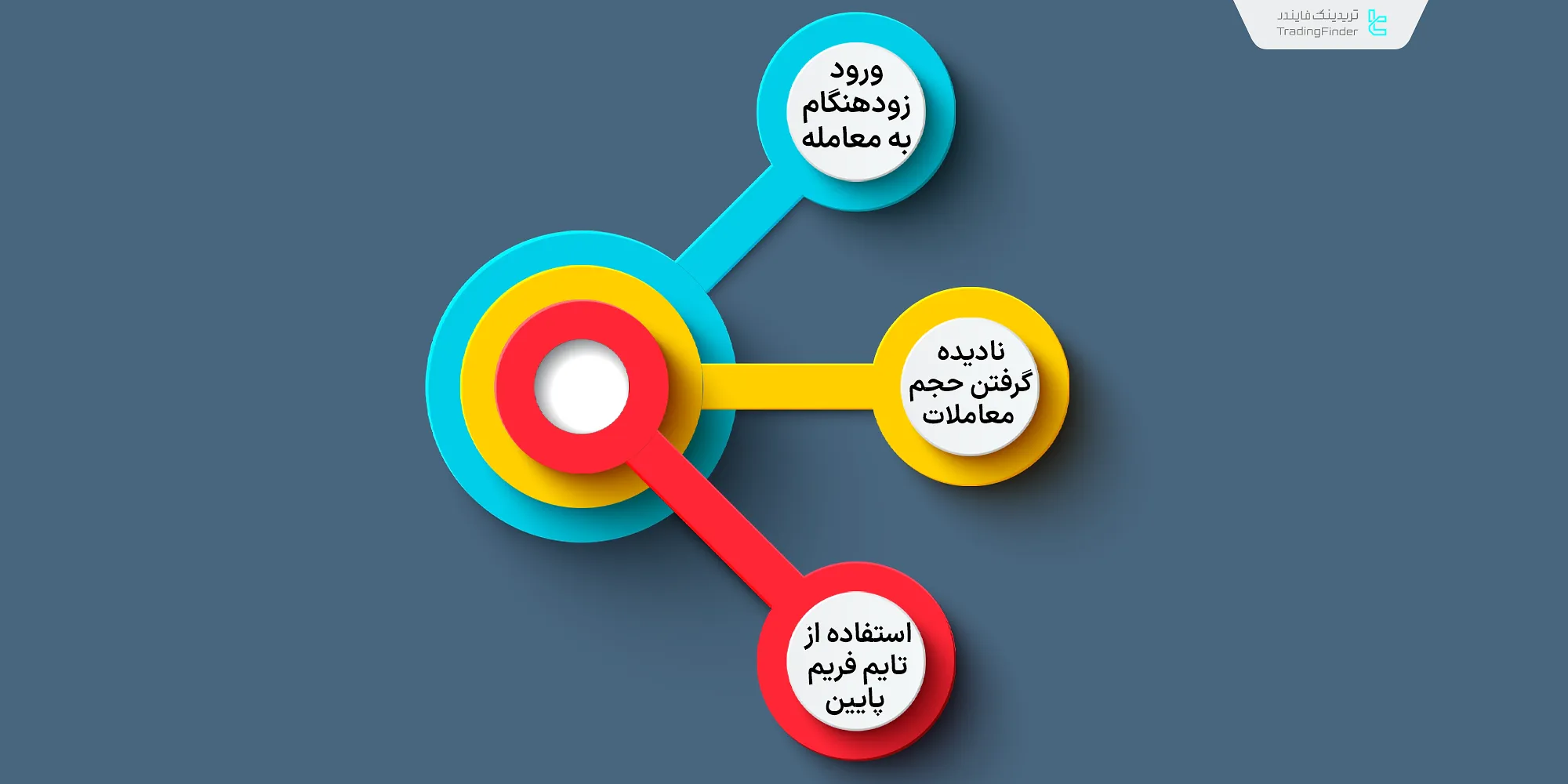

اشتباهات رایج در تشخیص الگوهای کلاسیک

یکی از خطاهای متداول در تحلیل الگوهای تحلیل تکنیکال، تشخیص زودهنگام شکستهاست؛ بسیاری از معاملهگران بدون انتظار برای بسته شدن کندل تأییدی وارد موقعیت میشوند و گرفتار شکست کاذب میگردن؛. شناخت این خطاها و پرهیز از آنها، بخشی از استراتژی الگوهای کلاسیک است.

اشتباهات رایج در معامله با الگوهای کلاسیک:

- ورود زودهنگام به معامله: بسیاری از معاملهگران قبل از بسته شدن کندل تأییدی وارد موقعیت میشوند و در دام شکست کاذب میافتند؛

- نادیده گرفتن حجم معاملات: در زمان شکست، حجم باید افزایش یابد. بیتوجهی به این عامل باعث تفسیر نادرست الگو میشود؛

- استفاده از تایمفریمهای بسیار پایین: تایمفریم پایین نویز زیادی دارد و میتواند باعث خطا در تشخیص ساختار الگو شود.

ترکیب الگوهای کلاسیک با اندیکاتورهای پرکاربرد

الگوهای کلاسیک در کلیه بازارهای مالی به صورت مداوم تشکیل میشوند؛ این الگوها دارای نقاط ضعفی هستند که این ضعفها در ترکیب با دیگر استراتژیهای معاملاتی برطرف میشوند.

استفاده از اندیکاتور (RSI) برای تایید سیگنالها

میتوان از اندیکاتور RSI برای شناسایی نقاط اشباع خرید و فروش در کنار الگوهای کلاسیک استفاده کرد. مثلا اگر RSI در ناحیه اشباع فروش باشد و الگوی دو دره تشکیل شود، احتمال تغییر روند بیشتر است.

ترکیب الگوهای کلاسیک با اندیکاتور (MACD)

اندیکاتور MACD با بررسی واگراییها و همگراییها میتواند شکست الگوهای کلاسیک را تایید کند. اگر در هنگام شکست الگوی سر و شانه نزولی، MACD یک کراس نزولی نشان دهد، احتمال ادامه کاهش قیمت افزایش مییابد.

جمعبندی

الگوهای کلاسیک شامل الگوهای بازگشتی مانند سر و شانه، دو قله و دو دره و الگوهای ادامهدهنده مانند پرچم، مثلث و کنجها هستند که در تحلیل تغییر یا ادامه روند کاربرد دارند.

برای تشخیص دقیقتر این الگوها، میتوان از نمودار کندل استیک، حجم معاملات و اندیکاتورهایی مثل RSI و MACD استفاده کرد؛ ترکیب این ابزارها دقت تحلیل را افزایش داده و احتمال خطای سیگنالها را کاهش میدهد.