در بازار فارکس، تعداد زیادی از سرمایهگذاران به دلیل نداشتن دانش یا وقت کافی، امکان کسب سود از معاملات مستقیم را ندارند.

در پاسخ به این نیاز، روشهای سرمایهگذاری غیر مستقیم مانند سوشال تریدینگ و کپی تریدینگ بهوجود آمدهاند؛ در این روشها با پرداخت کارمزد به یک یا چند تریدر حرفهای، امکان دریافت سود به صورت غیر مستقیم و بدون نیاز به وقت زیاد و دانش گسترده فراهم شده است.

حساب پم (PAMM)، یکی از مدلهای معاملات سوشال تریدینگ است؛ اکانت پم به دلیل ساختار شفاف و مکانیزم سود بر مبنای سهم سرمایه، مورد توجه قرار میگیرد.

حساب پم چیست؟

اکانت پم (Percent Allocation Management Module)، مدلی از سوشال تریدینگ در بازارهای مالی است که در آن یک تریدر حرفهای با استفاده از سرمایه تجمیعشده چند سرمایهگذار، معاملات خود را در بازار انجام میدهد.

در این مدل حسابها، هر سرمایهگذار با اختصاص مبلغ مشخصی به حساب پم (PAMM)، از سود حاصل شده از حساب سهم دریافت میکند.

سود و زیان معاملات اکانت پم بر اساس نسبت سرمایه هر فرد به کل سرمایه موجود در حساب پم (PAMM) میان سرمایهگذاران تقسیم میشود.

در این ساختار، بروکر مسئولیت نظارت بر بخشهای مختلف روند معاملات مانند محاسبه سود، زیان و کارمزد را بر عهده دارد.

حسابهای پم بیشتر در بازار فارکس مورد استفاده قرار میگیرند، اما در برخی بروکرها امکان استفاده از این مدل سرمایهگذاری در بازارهای دیگر هم وجود دارد.

در کانال یوتیوب FXOpen Official نحوه عملکرد حساب پم به صورت ویدیویی توضیخ داده شده است:

نحوه عملکرد حساب پم

سرمایهگذاران در این سیستم پس از باز کردن یک اکانت پم در بروکر ارائهدهنده خدمات، مبلغی دلخواه در این حساب وازیر میکنند.

مدیر اکانت با مجموع سرمایههای دریافت شده معاملات خود را پیش میبرد، سود یا ضرر معاملات بر اساس نسبت سرمایه هر یک اعضا به کل حساب، به صورت خودکار توسط بروکر ارائهدهنده خدمات حساب پم محاسبه میشود.

مدیر حساب در ازای موفقیت در معاملات، کارمزدی مشخص (Performance Fee) که بیشتر مواقع درصدی از سود خالص است را دریافت میکند.

در صورتی که معاملات به ضرر منجر شوند یا بدون سود باشند، مدیر حساب کارمزدی دریافت نمیکند. در برخی از بروکرها ساختار پرداخت کارمزد به مدیر اکانت به صورت High Water Mark است؛ به این معنی که مدیر تنها زمانی کارمزد دریافت میکند که از سود ثبت شده قبلی عبور کرده باشد.

در واقع این روش باعث میشود که اگر در طول یک ماه حساب در حالت ضررده بوده است، مدیر حساب برای دریافت کارمزد باید اول ضرر ماه قبل را جبران کند.

مثال عددی از عملکرد High Water Mark

فرض کنید یک سرمایهگذار با مبلغ 1000 دلار در حسابی با کارمزد عملکرد 30 درصد سرمایهگذاری کرده است.

اگر حساب در ماه اول 10 درصد سود کسب کند، سرمایه به 1100 دلار میرسد و مدیر 30 درصد از 100 دلار سود را (یعنی 30 دلار) بهعنوان کارمزد دریافت میکند.

اگر در ماه دوم 5 درصد زیان ثبت شود، HWM همچنان 1100 دلار باقی میماند و در ماه بعد تنها زمانی کارمزد محاسبه میشود که موجودی از این مقدار عبور کند.

این مدل باعث میشود مدیر فقط در صورت ایجاد سود جدید نسبت به بیشترین سطح قبلی پاداش دریافت کند.

این مفهوم به صورت کامل در مقاله آموزش High Water Mark سایت Investopedia به همراه مثال آموزش داده شده است.

مزایا و معایب حساب پم چیست؟

در پم تریدینگ امکان استفاده از تجربه، زمان و مهارت یک تریدر حرفهای با پرداخت هزینههای لازم فراهم میشود.

اما استفاده از حسابهای پم (PAMM)، ریسکهایی از جمله عدم تضمین سودآوری و وابستگی کامل به مدیر حساب را نیز به همراه دارد.

در جدول زیر مزایا و معایب اکانت پم بررسی شدهاند:

مزایا | معایب |

امکان استفاده از تخصص معاملهگران حرفهای | عدم تضمین سودآوری |

تقسیم سود متناسب با میزان سرمایه | احتمال ثبت ضرر توسط مدیر حساب |

شفافیت در گزارشدهی سود و کارمزد | نبود کنترل مستقیم بر تصمیمات معاملاتی |

تنوع در انتخاب مدیران با استراتژیهای مختلف | تغییر کیفیت عملکرد مدیر در دورههای زمانی مختلف |

نظارت بروکر بر فرایند تقسیم سود | وابستگی کامل به مهارت و مدیریت ریسک معاملهگر |

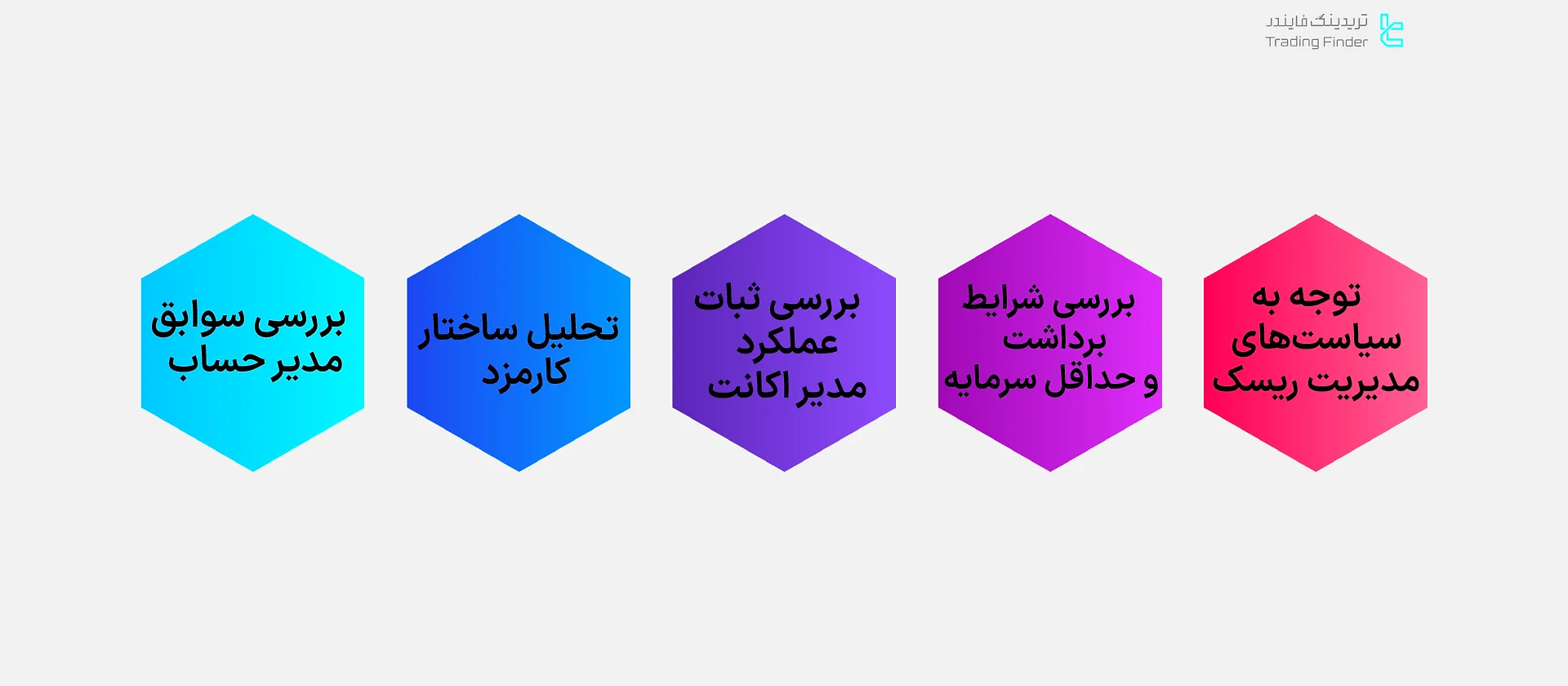

راهنمای انتخاب حساب پم مناسب

انتخاب یک اکانت پم (PAMM) مناسب، با بررسی فاکتورهای مختلفی مانند سوابق عملکرد مدیر اکانت، ساختار کارمزدها، میزان ریسکپذیری استراتژی معاملاتی و ... انجام میشود.

علاوه بر تحلیل عملکرد گذشته، مواردی همچون ثبات عملکرد مدیر حساب هم باید مورد بررسی قرار بگیرند.

فاکتورهای اصلی و مهم در انتخاب حساب مناسب پم (PAMM) عبارتاند از:

چکلیست بررسی قبل از انتخاب حساب پم

پیش از سرمایهگذاری در حساب پم، رعایت چند نکته اساسی ضروری است؛ توجه به این موارد میتواند از ریسکهای ناشی از انتخاب حسابهای ناپایدار جلوگیری کند.

- بررسی سابقه عملکرد حداقل سهماهه حساب؛

- مقایسه نسبت سود به افت سرمایه؛

- بررسی ثبات بازده و مدتزمان بازیابی ضررها؛

- اطمینان از فعال بودن HWM و شفافیت کارمزد مدیر؛

- انتخاب بروکر معتبر با سامانه مستقل مدیریت پم.

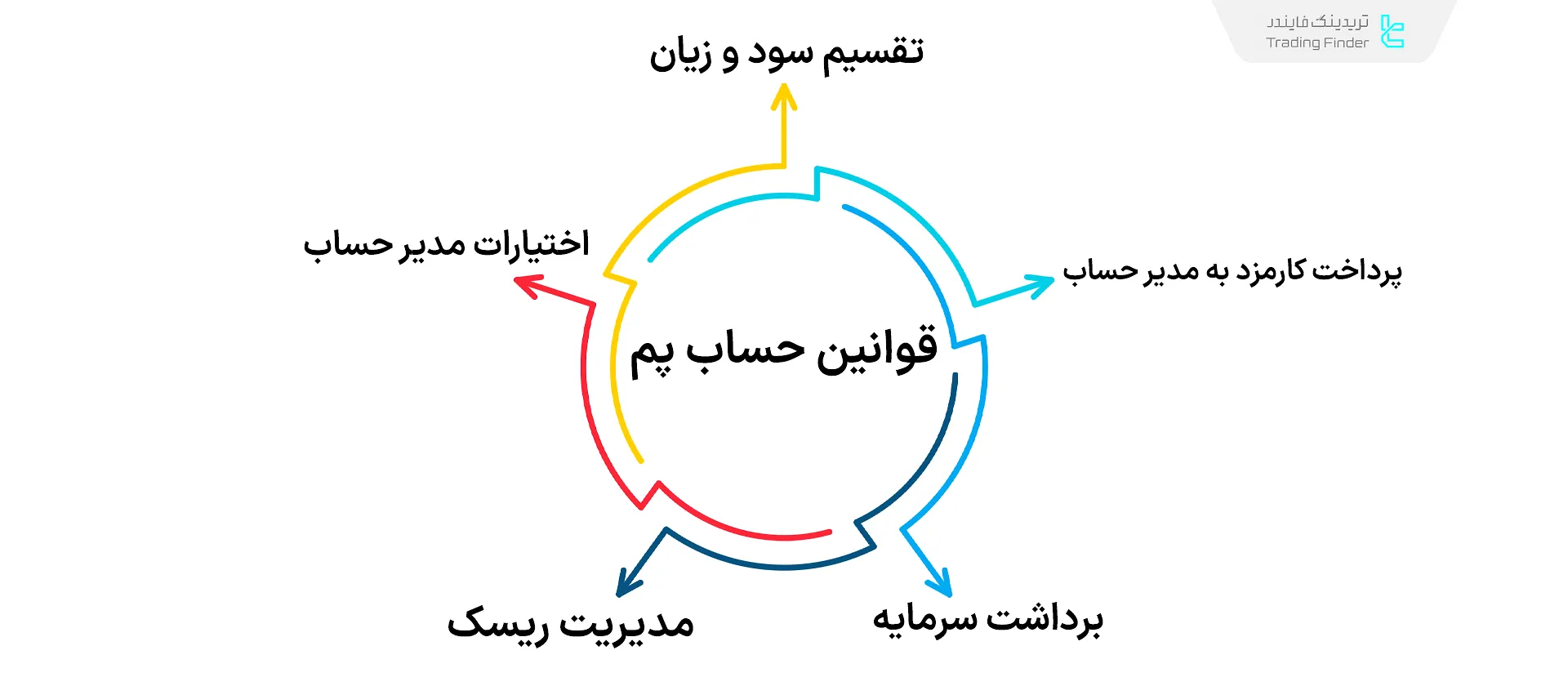

قوانین حساب پم چیست؟

حساب پم در فارکس تحت نظارت بروکر و بر اساس مجموعهای از قوانین مشخص اداره میشود؛ این قوانین چارچوب فعالیت مدیر حساب و حقوق سرمایهگذار را مشخص میکنند.

این قوانین به صورت جداگانه مواردی همچون نحوه تقسیم سود و زیان، ساختار کارمزدها و ... را تحت پوشش قرار میدهند.

قوانین مربوط به تقسیم سود و زیان

شفافیت قوانین مربوط به تقسیم سود و زیاد از فاکتورهای مهم حساب (PAMM) است؛ در این مدل از سرمایهگذاری سهم از سود به نسبت درصد سرمایه به کل حساب محاسبه میشود.

المانهای اصلی قوانین مربوط به تقسیم سود و زیان به این صورت هستند:

- تقسیم سود و زیان بر اساس درصد سرمایه هر سرمایهگذار؛

- اعمال خودکار محاسبات توسط سیستم بروکر؛

- محدودیت زمانی برای برداشت سود (ماهیانه یا هفتگی).

قوانین مربوط به پرداخت کارمزد به مدیر

در ساختار حساب پم، پرداخت کارمزد به مدیر حساب تنها در صورتی انجام میشود که معاملات به سود برسند.

ماهیت قوانین مربوط به پرداخت کارمزد به مدیر حساب:

- پرداخت تنها در صورت سودآوری (Performance Fee)؛

- تعیین کارمزد در قرارداد اولیه؛

- مدل High Water Mark در برخی بروکرها.

قوانین مربوط به برداشت سرمایه

برای جلوگیری از بینظمی در مدیریت سرمایه و معاملات مدیر حساب، قوانینی مربوط به برداشت سرمایه در حساب پم (PAMM) اعمال میشوند.

موضوعات قوانین مربوط به برداشت سرمایه در ادامه آمدهاند:

- امکان برداشت کل یا بخشی از سرمایه با اطلاع قبلی (برای مثال 24 یا 48 ساعت قبل)؛

- تعیین دورههای زمانی خاص برای اجازه برداشت؛

- تعیین جریمه برای برداشت زودتر از موعد مشخص شده.

چرخههای سرمایهگذاری و دوره برداشت در حسابهای پم

بیشتر حسابهای پم بر اساس دورههای سرمایهگذاری منظم (معمولاً هفتگی یا ماهانه) فعالیت میکنند .در پایان هر دوره، محاسبه سود و زیان انجام میشود و سرمایهگذاران میتوانند اصل سرمایه یا سود خود را برداشت کنند.

برداشت میاندورهای ممکن است مشمول جریمه یا نیازمند اطلاع قبلی به بروکر باشد .مدت هر دوره و شرایط برداشت توسط مدیر پم هنگام ایجاد حساب تعریف میشود و در صفحه اطلاعات حساب قابل مشاهده است.

قوانین مربوط به مدیریت ریسک

مدیریت ریسک در حسابهای پم (PAMM)، با استفاده از مفاهیمی مانند افت سرمایه (Drawdown) و نسبت ریسک به ریوارد انجام میشود.

برای رعایت این موارد قوانینی با ماهیت اجزای زیر در قرارداد اولیه تعیین میشوند:

- تعیین حداکثر مقدار افت سرمایه؛

- تعیین سطح توقف معاملات (Stop-out Level) توسط سرمایهگذار یا بروکر؛

- قوانین مدیریت سرمایه و الزام مدیر اکانت به رعایت آنها.

قوانین مربوط به اختیارات مدیر حساب

مدیر حساب اختیارات محدودی دارد؛ امکان برداشت یا انتقال سرمایه برای مدیر حساب فراهم نمیشود.

برای ایجاد چارچوب اختیارات مدیر اکانت قوانینی با فاکتورهای زیر در قرارداد اولیه مشخص میشوند:

- مدیر تنها مجاز به انجام معاملات است و دسترسی به سرمایه برای برداشت ندارد؛

- ایجاد محدودیت برای نمادهای مجاز در معامله؛

- مشخص کردن مسئولیتهای مدیر حساب در تمام معاملات.

نقش عامل پم و نحوه تقسیم پاداش

در برخی بروکرها، علاوه بر مدیر حساب پم، شخصی با عنوان «عامل پم (PAMM Agent) » نیز تعریف میشود.

عامل پم وظیفه معرفی سرمایهگذاران به حسابهای مدیریتی را دارد و در صورت سودآوری حساب، درصدی از کارمزد عملکرد مدیر را بهعنوان پاداش دریافت میکند.

این ساختار باعث گسترش شبکه سرمایهگذاری و افزایش شفافیت در جذب سرمایه میشود، بدون آنکه سرمایهگذار هزینهای اضافه پرداخت کند.

در قرارداد پم، مدیر میتواند درصد پاداش عامل، دوره سرمایهگذاری و میزان کارمزد عملکرد را بهصورت مستقل تعیین کند.

تفاوت اکانت پم، حساب مام (MAM) و کپی تریدینگ

حساب پم (PAMM)، کپی تریدینگ (Copy Trading) و حساب مام (MAM) سه ساختار متفاوت برای استفاده از مهارتها و تجربههای یک تریدر حرفهای هستند.

این سه نوع حساب در نحوه تقسیم سرمایه، میزان کنترل سرمایهگذار و فرایند مدیریت معاملات با یکدیگر تفاوتهایی دارند که در جدول زیر به صورت جداگانه مورد بررسی قرار گرفتهاند:

ویژگیها | اکانت پم (PAMM) | کپی تریدینگ (Copy Trading) | حساب مام (MAM) |

نحوه مدیریت سرمایهگذاری در حساب PAMM | سرمایه همه افراد در یک حساب تجمیع میشود | هر سرمایهگذار حساب جداگانه دارد | سرمایه تجمیع میشود؛ با امکان تنظیم حجم معاملات |

کنترل سرمایهگذار | سرمایهگذار کنترلی بر معاملات ندارد | امکان بستن یا تغییر معاملات وجود دارد | بسته به بروکر، امکان اعمال محدودیت روی حجم معاملات وجود دارد |

مدیریت ریسک | توسط مدیر حساب | توسط سرمایهگذار یا تنظیمات کپی | ترکیبی از کنترل مدیر و سرمایهگذار |

پرداخت کارمزد | درصدی از سود خالص | معمولاً درصدی از سود یا هزینه ثابت | درصدی از سود یا براساس حجم معاملات |

ساختار اجرایی معاملات | معاملات بر روی حساب تجمیعی انجام میشوند | معاملات به صورت کپی روی حساب مستقل اجرا میشوند | معاملات بر روی حساب تجمیعی انجام میشوند، ولی به نسبت سرمایه قابل تنظیم هستند |

اکسپرت کپیکننده سریع معاملات (Trade Copier)

اکسپرت کپیکننده سریع معاملات (Trade Copier) محصولی از تریدینگ فایندر است که برای هماهنگسازی خودکار معاملات بین چند حساب طراحی شده است.

این ابزار با رابط کاربری روان و پنل متحرک خود، به معاملهگران اجازه میدهد تا معاملات را بهصورت آنی بین حسابهای مختلف منتقل کرده و تنظیمات مربوط به حد ضرر (SL) و حد سود (TP) را نیز همزمان کپی کنند.

این اکسپرت بهویژه برای کسانی مناسب است که همزمان چند حساب معاملاتی را مدیریت میکنند و میخواهند بدون تأخیر، پوزیشنهای باز در حساب اصلی (Master) را به حسابهای زیرمجموعه (Slave) منتقل نمایند.

کافی است یک حساب را بهعنوان فرستنده و دیگری را بهعنوان گیرنده تنظیم کنید تا هر معاملهی جدید یا تغییری در دستورهای موجود، بهصورت خودکار در حساب دوم اعمال شود.

از نظر فنی،Trade Copier قابلیت پشتیبانی از چندین حساب مستر و تبدیل نمادها را در صورت تفاوت نامگذاری بین بروکرها دارد. همچنین، گزینههایی برای انتخاب روزهای مجاز معامله، همگامسازی با Market Watch و دریافت داده از یک یا چند نمودار نیز در تنظیمات آن تعبیه شده است.

این اکسپرت در دو حالت تکی و مولتی تایم فریمی کار میکند و علاوه بر بازار فارکس، در کریپتوکارنسی، سهام، شاخصها و کالاها نیز عملکرد دقیقی دارد. در آزمایشهای انجامشده بر روی جفتارز GBP/USD و رمزارز BTC، پوزیشنهای خرید و فروش همراه با سطوح TP و SL با دقت بالا در حساب مقصد کپی شدند.

بهدلیل سرعت، دقت و سادگی در تنظیم، این ابزار در میان اسکالپرها و تریدرهای روزانه محبوب است. در نتیجه، اکسپرت کپیکننده سریع معاملات تریدینگ فایندر، راهکاری مطمئن و رایگان برای کسانی است که میخواهند بدون خطای انسانی، معاملات خود را بین چند حساب یا پلتفرم مختلف هماهنگسازی کنند.

از دیگر مزیتهای مهم اکسپرت کپیکننده سریع معاملات تریدینگ فایندر، قابلیت شخصیسازی گسترده و کنترل دقیق روی روند کپی معاملات است.

کاربران میتوانند حجم هر پوزیشن را بر اساس درصد دلخواه از حساب اصلی تعیین کنند، برخی نمادها را از فرآیند کپی مستثنی سازند یا فقط معاملات خاصی مثل خرید یا فروش را منتقل نمایند.

این ویژگیها باعث میشود تا تریدرها استراتژیهای خود را با انعطاف بیشتری اجرا کرده و از بروز اختلاف در حجم یا ریسک معاملات میان حسابها جلوگیری کنند.

همچنین، این اکسپرت با پشتیبانی از معاملات همزمان و چندبروکری، گزینهای ایدهآل برای مدیران حسابهای سرمایهگذاری (PAMM/MAM) و تریدرهایی است که با چند بروکر مختلف کار میکنند.

ترکیب سرعت انتقال بالا با رابط کاربری ساده، باعث شده تا این ابزار به یکی از پرفروشترین و کاربردیترین اکسپرتهای رایگان در تریدینگ فایندر تبدیل شود.

- دانلود اکسپرت کپی کننده سریع معاملات (Trade Copier) برای متاتریدر 4

- دانلود اکسپرت کپی کننده سریع معاملات (Trade Copier) برای متاتریدر 5

تفاوت حساب پم با سبد پم (PAMM Portfolio)

در حساب پم، تمام سرمایهها در یک حساب تجمیع شده و توسط یک مدیر واحد مدیریت میشود.

اما در سبد پم، سرمایهگذار میتواند سرمایه خود را بین چند مدیر مختلف توزیع کند.

این روش به کاهش ریسک ناشی از تمرکز بر استراتژی یک مدیر کمک میکند، هرچند ساختار محاسبه سود و کارمزد در سبد پم پیچیدهتر است.

سبد پم معمولاً در بروکرهایی ارائه میشود که تعداد مدیران فعال زیادی دارند.

معیارهای انتخاب مدیر حساب پم چیست؟

بررسی سوابق معاملاتی، میزان ریسکپذیری، مدل مدیریت سرمایه و شفافیت در عملکرد، برخی از فاکتورهایی هستند که باید قبل از انتخاب نهایی مدیر اکانت مورد بررسی قرار بگیرند.

- سوابق معاملاتی: بررسی درصد سودآوری، میزان افت سرمایه (Drawdown) و ثبات عملکرد در دورههای مختلف؛

- میزان ریسکپذیری: تحلیل استراتژی معاملاتی مدیر از نظر مدیریت ریسک و نسبت معاملات سودده به زیانده؛

- مدل کارمزدی: بررسی نرخ کارمزد عملکرد و نحوه اعمال دریافت آن؛

- میزان سرمایه تحت مدیریت: توجه به حجم سرمایهای که تاکنون تحت مدیریت مدیر بوده است؛

- شفافیت گزارشدهی: میزان شفافیت مدیر در ارائه اطلاعات مربوط به ملکرد، ضررها و تغییرات استراتژی؛

- سابقه فعالیت در بروکر: مدیرانی که سابقه طولانی و پایدارتری در یک بروکر معتبر دارند انتخاب مناسبی هستند.

بهترین بروکرهای ارائهدهنده حساب پم

هر بروکر با توجه به سیاستهای رگولاتوری، تنوع حسابهای ارائه شده و کیفیت خدمات مدیریتی، شرایط متفاوتی برای معاملهگران و سرمایهگذاران فراهم میکند.

در جدول زیر تعدادی از بروکرهایی که حساب پم دارند، مانند آلپاری و اینگات ، معرفی شدهاند.

جدول بررسی بهترین بروکر برای حساب پم:

نام بروکر | ویژگیهای برجسته | رگولاتوری | نکته مهم |

آلپاری (Alpari) | ارائه حسابهای پم متنوع با سیستم رتبهبندی مدیران | FSA | امکان مشاهده دقیق سوابق عملکرد مدیران و تنوع استراتژیها |

اینگات (Ingot) | ارائه حسابهای پم با ساختار مدیریت ریسک پیشرفته | ASIC | پشتیبانی از مدیریت سرمایه چندگانه و امکانات تحلیلی قوی |

آیرون اف ایکس (IronFX) | حسابهای پم با نظارت رگولاتوری معتبر و اجرای سریع معاملات | CySEC و FCA | دسترسی به حسابهای پم با حداقل سرمایه اولیه مناسب |

نکات مهم قبل از سرمایهگذاری در حساب پم

برای سرمایهگذاری در اکانت پم، به دلیل ماهیت کسب سود غیرمستقیم در این دسته از حسابها، باید فاکتورهای فنی و عملیاتی مورد بررسی قرار بگیرند که عبارتاند از:

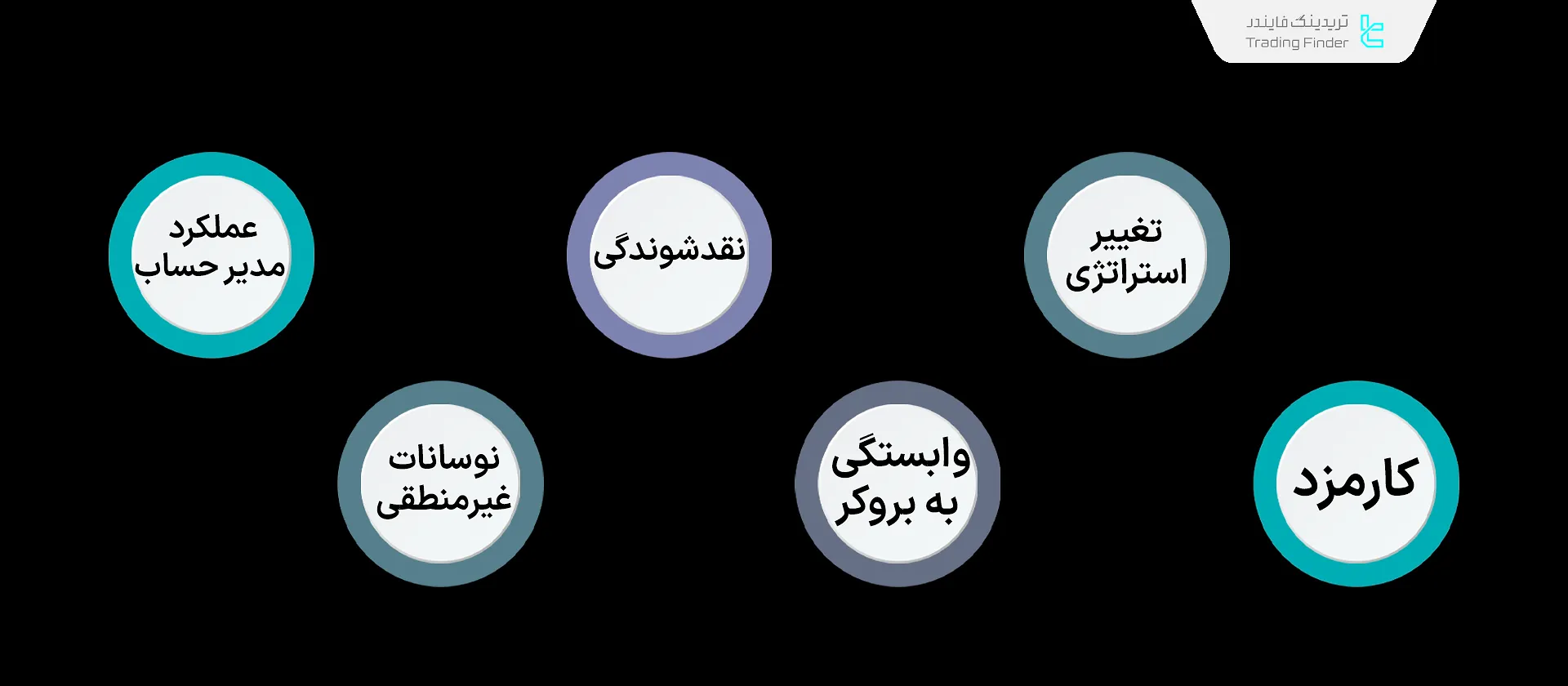

ریسکهای استفاده از حساب پم چیست؟

ریسکهای استفاده از حساب پم، معمولا مرتبط با عملکرد مدیر اکانت، شرایط بازار و محدودیتهای نظارتی بروکرها هستند.

این موارد باید قبل واریز سرمایه به حساب پم (PAMM) مورد بررسی قرار بگیرند:

نکات امنیتی و هشدارهای کلاهبرداری در حسابهای پم

سرمایهگذاری در حسابهای پم فقط باید از طریق سیستم رسمی بروکر انجام شود .پرداخت مستقیم به مدیر حساب یا شخص ثالث ریسک از دسترفتن سرمایه را افزایش میدهد.

همچنین باید از حسابهایی که وعده سود ثابت یا بازده تضمینی میدهند دوری کرد، زیرا این روش با ماهیت واقعی بازار فارکس ناسازگار است.

سرمایهگذاران معتبر معمولاً فقط از حسابهایی استفاده میکنند که دارای گزارش شفاف، تاریخچه واقعی و شرایط برداشت قابل بررسی هستند.

هزینههای استفاده از اکانت پم

هزینههای استفاده از حساب پم (PAMM) معمولا بر اساس سودآوری، میزان سرمایهگذاری و خدمات ارائه شده توسط بروکر و مدیر حساب تعیین میشوند.

جدول خلاصه هزینههای حساب پم (PAMM):

نوع هزینه | توضیحات |

کارمزد عملکرد (Performance Fee) | درصدی از سود خالص سرمایهگذار که به مدیر اکانت پرداخت میشود (معمولاً ۲۰٪ تا ۳۰٪) |

کارمزد مدیریت (Management Fee) | هزینه ثابت سالانه یا ماهانه برای مدیریت حساب، حتی در صورت عدم سودآوری (در برخی بروکرها اعمال میشود) |

کارمزد برداشت سرمایه | در برخی حسابها، برداشت سرمایه پیش از موعد تعیینشده مشمول کارمزد میشود |

هزینههای مربوط به پلتفرم | ممکن است برخی بروکرها هزینههایی بابت استفاده از زیرساختهای پم دریافت کنند |

هزینههای بانکی یا پرداخت | شامل هزینههای انتقال پول به بروکر یا برداشت سود از حساب سرمایهگذاری |

مراحل گامبهگام افتتاح حساب پم

این فرایند بسته به بروکر ممکن است از طریق پلتفرم وب یا کابین شخصی انجام شود؛ برای شروع سرمایهگذاری در یک حساب پم، مراحل زیر بهترتیب انجام میشود.

مراحل ساخت حساب پم:

نتیجهگیری

حساب پم (PAMM) یک ابزار سرمایهگذاری غیرمستقیم در بازارهای مالی است. در این حساب از تجربه و مهارت یک معاملهگر حرفهای برای معاملات استفاده میشود و مناسب افرادی با تجربه یا وقت کمتر در بازارهای مالی است.

برای موفقیت انتخاب بهترین حساب پم، لازم است تافاکتورهایی مانند سوابق مدیر اکانت، ساختار کارمزد، ارزیابی سیاستهای مدیریت ریسک و انتخاب بروکر مورد بررسی قرار بگیرند.