Teknik analizdekiöncü göstergeler, potansiyel piyasa yönü değişikliklerine ilişkin erken sinyaller üretmek için geçmiş fiyat verilerini kullanır. Bu araçlar, yeni trendler tam olarak oluşmadan önce fiyat hareketlerini tespit etmeyi amaçlar.

Mevcut bilgileri yorumlayarak, öncü göstergeler yatırımcılara piyasadaki hareketlerle ilgili geleceğe dönük bir bakış açısı sunar. Diğer araçlarla birlikte kullanıldığında, bu göstergeler analiz doğruluğunu önemli ölçüde artırabilir.

Öncü ve Gecikmeli Göstergeler

Teknik analizde, göstergeler iki ana kategoriye ayrılır: Leading ve Lagging.

Bir leading indicator, fiyat hareketinin gelecekteki yönünü öngörür ve potansiyel piyasa dönüş noktalarını belirlemede önemli bir rol oynar.

Buna karşılık, bir lagging indicator geçmiş verilere dayanır ve esas olarak mevcut trendi doğrulamak için kullanılır.

Tipik örnekler şunlardır:

- RSI ve Stochastic, leading indicators olarak;

- MACD ve Moving Average, lagging indicators olarak.

Aşağıda leading ve lagging indicators arasındaki bir karşılaştırma bulunmaktadır:

Ana Özellik | Öncü Göstergeler | Gecikmeli Göstergeler |

Doğası | Gelecekteki hareketleri tahmin eder (erken sinyaller) | Mevcut trendleri doğrular (geç sinyaller) |

Sinyal Zamanlaması | Fiyat hareketinden önce | Trend doğrulamasından sonra |

Avantajlar | Daha hızlı girişler, dönüşlerin tespiti | Daha az yanlış sinyal, trend gücünün onayı |

Dezavantajlar | Dalgalı piyasalarda çok sayıda yanlış sinyal | Gecikmeli girişler, kârın bir kısmının kaçırılması |

Uygulama | Tahmine dayalı ve scalping stratejilerine uygun | Trend-takip eden ve uzun vadeli stratejilere uygun |

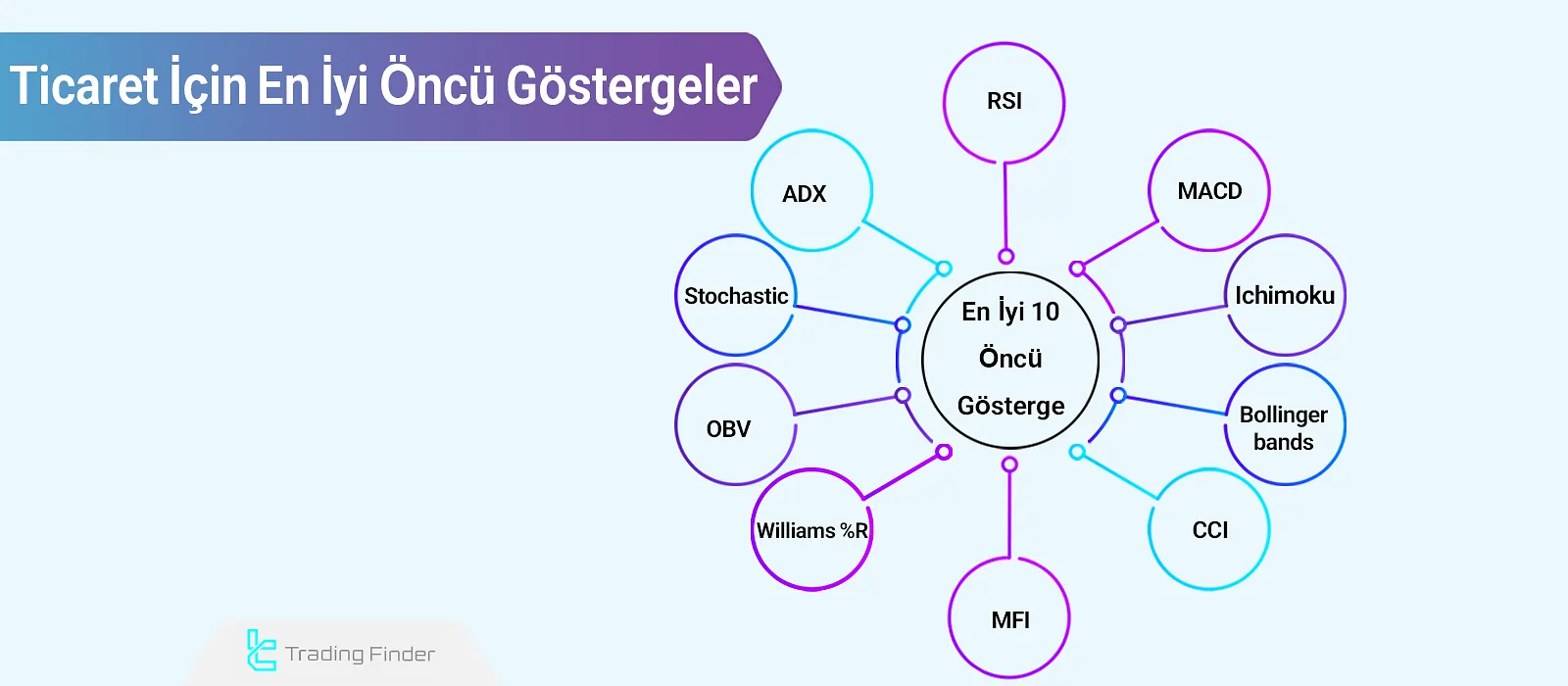

En İyi 10 Öncü Gösterge

Yatırımcılar, ticaret kararlarını doğrulamak için öncü göstergelere düzenli olarak güvenebilir. En iyi öncü göstergelerden bazıları şunlardır:

- Relative Strength Index (RSI)

- Moving Average Convergence Divergence (MACD)

- Bollinger Bands

- Ichimoku Cloud

- Stochastic Oscillator

- Average Directional Index (ADX)

- Money Flow Index (MFI)

- Commodity Channel Index (CCI)

- Williams %R

- On-Balance Volume (OBV)

RSI

RSI (Relative Strength Index), mum kapanışlarını kullanarak fiyat değişimlerinin hızını ve büyüklüğünü ölçen bir momentum osilatörüdür. 0 ile 100 arasında dalgalanır:

- 70 üzeri: Aşırı alım bölgesi, olası fiyat düzeltmesi;

- 30 altı: Aşırı satım bölgesi, muhtemel yukarı yönlü dönüş.

RSI Göstergesi Eğitimi makalesinde, bu göstergeye ilişkin daha fazla ayrıntı açıklanmaktadır.

Daha derin bir inceleme yapmak ve uzmanlaşmış eğitim içeriklerine erişmek isteyen yatırımcılar investopedia.com adresini ziyaret edebilirler.

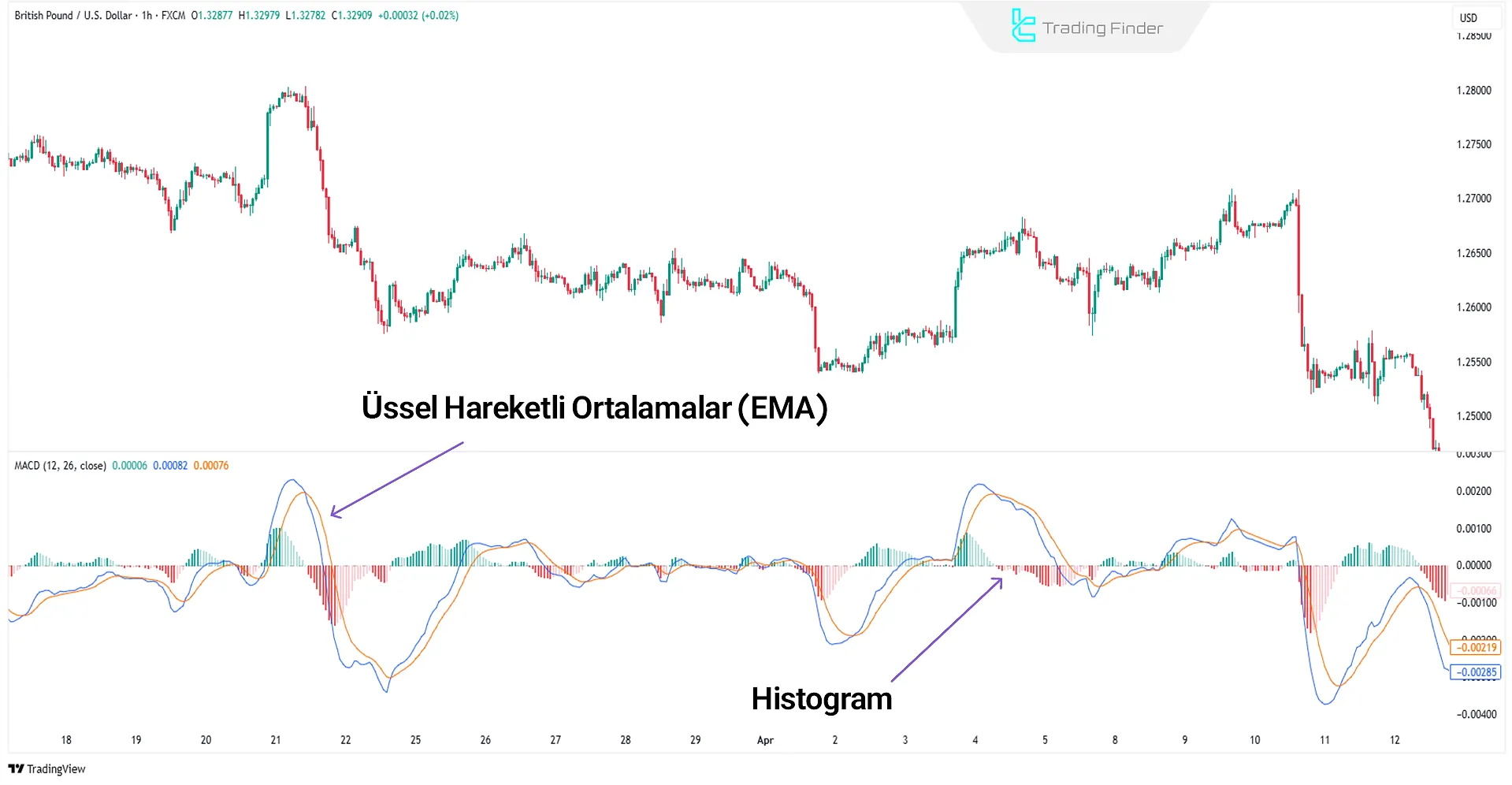

MACD

MACD, iki adet Üssel Hareketli Ortalama (EMA) ve histogram içeren momentum tabanlı bir göstergedir. Trend yönü, gücü ve giriş/çıkış noktaları belirlemek için kullanılır.

MACD, diğer göstergelerle birlikte kullanılabilir ve tüm zaman dilimlerinde etkili çalışır.

Bollinger Bands

Bollinger Bands, bir hareketli ortalamaya dayalıdır ve fiyat oynaklığını analiz etmek için kullanılır.

Aşırı alım/satım koşullarının belirlenmesinin yanı sıra, piyasa trendlerinin tespiti konusunda da yardımcı olur.

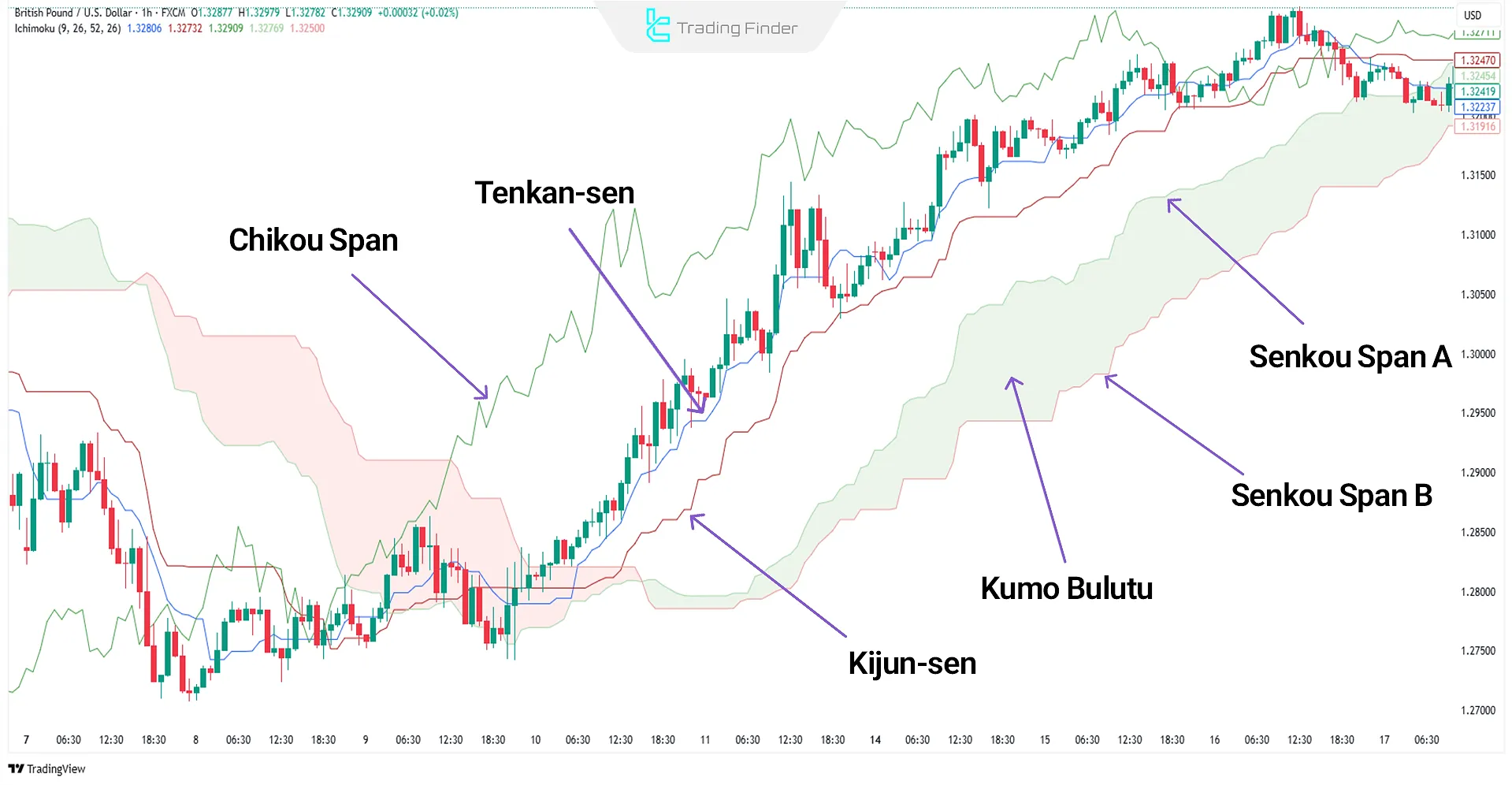

Ichimoku Cloud

Ichimoku Cloud, teknik analizdeki en kapsamlı öncü göstergelerden biridir. Destek ve direnç seviyeleri, trend yönü ve fiyat konumlandırması hakkında bilgi sunar.

Teknik bir gösterge olarak kategorize edilse de, birçok yatırımcı Ichimoku’yu tam teşekküllü bir ticaret sistemi olarak değerlendirir.

Ichimoku stratejisini ve bu güçlü analiz aracını kullanarak nasıl işlem yapılacağını öğrenmek için, Trade Pro kanalındaki You Tube videosu IchimokuStrategyTutorial’a başvurabilirsiniz:

Stochastic Oscillator

Stochastic Oscillator, belirli bir süre boyunca kapanış fiyatını en yüksek ve en düşük aralığa kıyasla analiz eden bir momentum göstergesidir. Fiyat odaklı çalışır ve piyasanın zirve ve dip noktalarını öngörmek için kullanılır.

- 0 ile 100 arasında dalgalanır

- 20’nin altı: Aşırı satım

- 80’in üzeri: Aşırı alım

Genel olarak, yükseliş trendlerinde üst sınır, düşüş trendlerinde alt sınır etrafında salınım gösterir.

ADX (Average Directional Index)

ADX, trendin gücünü ölçer ve trend takibi stratejilerini geliştirmek için idealdir. Üç bileşenden oluşur:

- ADX: 0 ile 100 arasında dalgalanır, trend gücünü gösterir;

- +DI: Pozitif yön göstergesi, alım baskısını sinyaller;

- –DI: Negatif yön göstergesi, satış baskısını sinyaller.

Money Flow Index (MFI)

MFI (Money Flow Index), piyasadaki para akışını belirlemek ve trend gücünü analiz etmek için kullanılır.

RSI’ya benzese de, işlem hacmini de hesaba katması MFI’yi farklılaştırır. Bu sayede aşırı alım/satım seviyelerini belirleyebilir ve para akışının gücüne dair daha doğru bir analiz sunar.

Money Flow Index (MFI) sinyalleri:

- 80: Aşırı alım

- 20: Aşırı satım

- 50: Trend yönü tespiti

Varsayılan ayar 14 periyottur, ancak stratejiye göre değiştirilebilir.

Commodity Channel Index (CCI)

CCI (Commodity Channel Index), fiyat oynaklığını ölçer ve fiyatların hareketli ortalamasına kıyasla analizini yaparak aşırı alım ve satım durumlarını belirler.

Ayrıca piyasada en uygun giriş ve çıkış noktalarını belirlemede de etkilidir.

Zaman dilimlerine yüksek uyumluluğu ve trend dönüşlerini önceden tahmin etme kabiliyeti sayesinde tüm finansal piyasalarda yaygın şekilde kullanılır.

CCI sinyalleri:

- +100 üzeri: Aşırı alım

- –100 altı: Aşırı satım

CCI aynı zamanda uyuşmazlıkları ve trend dönüş noktalarını tespit etmekte de kullanılır. Standart ayar 14 periyottur.

CCI göstergesini kullanarak nasıl işlem yapılacağını öğrenmek ve daha ileri düzeyde inceleme yapmak için, Ticaret Grafik Analizi YouTube kanalındaki eğitim videosuna da başvurabilirsiniz:

Williams %R

Williams %R, aşırı alım/satım koşulları, trend dönüşleri ve fiyat momentumu tespitinde kullanılan bir öncü göstergedir.

RSI’dan farklı olarak, kapanış fiyatı yerine belirli bir dönemdeki en yüksek ve en düşük fiyatları baz alır.

- –20 üzeri: Aşırı alım

- –80 altı: Aşırı satım

- –50 civarı: Trend yönü belirleme

On-Balance Volume (OBV)

OBV (On-Balance Volume), fiyat trendlerini ve işlem hacmi dinamiklerini tespit etmek için kullanılır.

Hacimdeki değişimlerin fiyat hareketiyle ilişkisini analiz ederek, yatırımcılara potansiyel piyasa trendlerini tahmin etmeleri için sinyaller sağlar.

- Pozitif Uyumsuzluk: Fiyat düşerken OBV yükseliyorsa, yukarı yönlü dönüş olasılığı vardır;

- Negatif Uyumsuzluk: Fiyat yükselirken OBV düşüyorsa, aşağı yönlü dönüş beklenebilir;

- Trend Tükenmesi: OBV yeni uç değerlere ulaştığında, trendin tersine dönmesi mümkündür.

Ticarette En İyi Leading Göstergelerin Kombinasyonu

Tek bir göstergeye güvenmek genellikle yanlış sinyallere yol açar. Bunun çözümü, birbirinin zayıf yönlerini dengeleyen tamamlayıcı göstergelerin bir kombinasyonunu kullanmaktır.

Leading göstergelerin birleştirilmesi, karar verme doğruluğunu artırır. Aşağıda ticaretteki en iyi leading göstergelerin bazı kombinasyonları verilmiştir:

- RSI + Stochastic: Her ikisi de momentumu ölçer; Stochastic daha hassas giriş ve çıkış noktalarını belirlerken, RSI aşırı alım ve aşırı satım koşullarına daha geniş bir bakış sunar;

- Bollinger Bands + CCI: Bollinger Bands volatiliteyi ve fiyat aralıklarını gösterirken, CCI fiyatın ortalamasından sapmasını ölçer. Bu kombinasyon, dönüş noktalarının belirlenmesindeki doğruluğu artırır;

- Momentum + Volume Oscillator: Momentum fiyat hareketinin hızını gösterirken, Volume Oscillator bu hareketin yeterli hacimle desteklenip desteklenmediğini doğrular. Bu yapı, büyük piyasa hareketlerinin başlangıcını tespit etmek için son derece etkilidir.

Önemli Not: Leading göstergeler, ilk sinyalleri üretmek için en uygunudur; ideal olarak bir lagging gösterge veya başka bir teknik araçla doğrulanmalıdır.

Leading Göstergelerin Kombinasyonuna Örnek

Varsayalım ki EUR/USD bir saatlik grafikte fiyat önemli bir direnç seviyesine yaklaşıyor. RSI göstergesi 60 seviyesinde olup, alım gücünün arttığını ve henüz aşırı alım bölgesine ulaşmadığını gösteriyor.

Aynı anda, Stochastic orta aralıkta bir yükseliş kesişimi (bullish crossover) kaydederek RSI’dan daha erken bir giriş sinyali veriyor.

Bu iki göstergenin kombinasyonu, yükseliş trendinin devam etme potansiyeline sahip olduğunu ve düşük riskli bir giriş noktasının oluştuğunu gösterir.

Bu durumda, yatırımcı direnç üzerinde kapanan onaylayıcı bir mumdan sonra alım pozisyonuna girebilir ve stop-loss’u son düşük seviyenin biraz altına yerleştirebilir.

MACD RSI Osilatörü for MetaTrader

MACD RSI göstergesi, MACD (Moving Average Convergence Divergence) ve Relative Strength Index (RSI)’nin temel özelliklerini birleştiren gelişmiş bir teknik analiz aracıdır.

Bu hibrit gösterge; aşırı alım ve aşırı satım bölgelerini belirlemek, uyumsuzlukları (divergence) tespit etmek ve Forex, kripto para, hisse senedi ve ikili opsiyon gibi piyasalarda doğru giriş ve çıkış sinyalleri üretmek için tasarlanmıştır bu da onu profesyonel yatırımcılar arasında tercih edilen bir araç haline getirir.

MACD’nin trend ve momentumu temsil etme kabiliyetini, RSI’ın aşırı alım/aşırı satım koşullarını ölçmedeki hassasiyetiyle birleştirerek bu gösterge kapsamlı bir analitik bakış açısı sunar.

Sinyal üretimi esas olarak histogram değişimlerinin davranışına ve Fast EMA ile Slow EMA çizgilerinin kesişmesine dayanır.

Bu iki bileşenin birleşimi yalnızca piyasanın baskın yönünü göstermekle kalmaz, aynı zamanda yükseliş ve düşüş evrelerine dair daha derin birçgörü sağlar ve yanlış sinyalleri filtreler.

MACD RSI’ın etkinliği özellikle canlı grafiklerde test edildiğinde belirgin hale gelir.

Bir döviz çiftinin H1 grafiğinde:

- Kırmızı sinyal çizgisi pembe kesik çizginin yukarısına doğru geçtiğinde ve yeşile döndüğünde aynı anda histogram negatife dönüp pozitife geçtiğinde geçerli bir alım sinyali üretilir;

- Tersine, yeşil çizgi pembe kesik çizginin üzerine çıktığında, kırmızıya döndüğünde ve histogram pozitiften negatife geçtiğinde, düşüş trendinin başladığını gösterir ve uygun bir satış fırsatı sunar.

Yüksek esneklik, MACD RSI’ın güçlü yönlerinden biridir. MetaTrader 5’te kullanıcılar Fast EMA, Slow EMA, Signal SMA ve RSI Period gibi parametreleri ayarlayabilirler.

Ayrıca, Caliber ayarı yatırımcıların uyumsuzluk tespiti için sinyal gecikme derecesini yönetmelerine ve göstergenin tepkiselliğini kendi işlem tarzlarına göre ince ayar yapmalarına olanak tanır.

RSI değerlerini MACD formülüne entegre ederek gösterge, piyasamomentumunun daha pürüzsüz ve net bir görselleştirmesini sağlar.

Bu kombinasyon, yatırımcıların dalgalı piyasa koşullarında daha hassas ve mantıklı kararlar vermelerine yardımcı olurken, yanlış giriş riskini en aza indirir.

Bu özellikler, MACD RSI’ı çeşitli finansal piyasalarda yatırımcılar için stratejik ve çok yönlü bir araç haline getirir.

Ticarette Leading Göstergelerin Avantajları ve Dezavantajları

Leading göstergeler, trend dönüşlerinden önce erken sinyaller sağlar ve bu da onları yatırımcılar için son derece çekici hale getirir.

Ancak, bu avantajların yanında belirli sınırlamalar ve riskler de taşırlar; aşağıdaki tabloda özetlenmiştir:

Avantajlar | Dezavantajlar |

Trend değişiminden önce erken sinyal | Yatay (ranging) piyasalarda yanlış sinyaller üretir |

Diğer yatırımcılara kıyasla daha hızlı giriş ve çıkış | Kısa vadeli dalgalanmalara son derece duyarlıdır |

Aşırı alım ve aşırı satım bölgelerini belirlemeye yardımcı olur | Ek göstergelerle doğrulama gerektirir |

Kısa vadeli karar verme gücünü artırır | Daha yüksek zaman dilimlerinde daha az etkilidir |

Fiyat hareketi ve formasyonlarla birleştirilebilir | Deneyim ve güçlü risk yönetimi gerektirir |

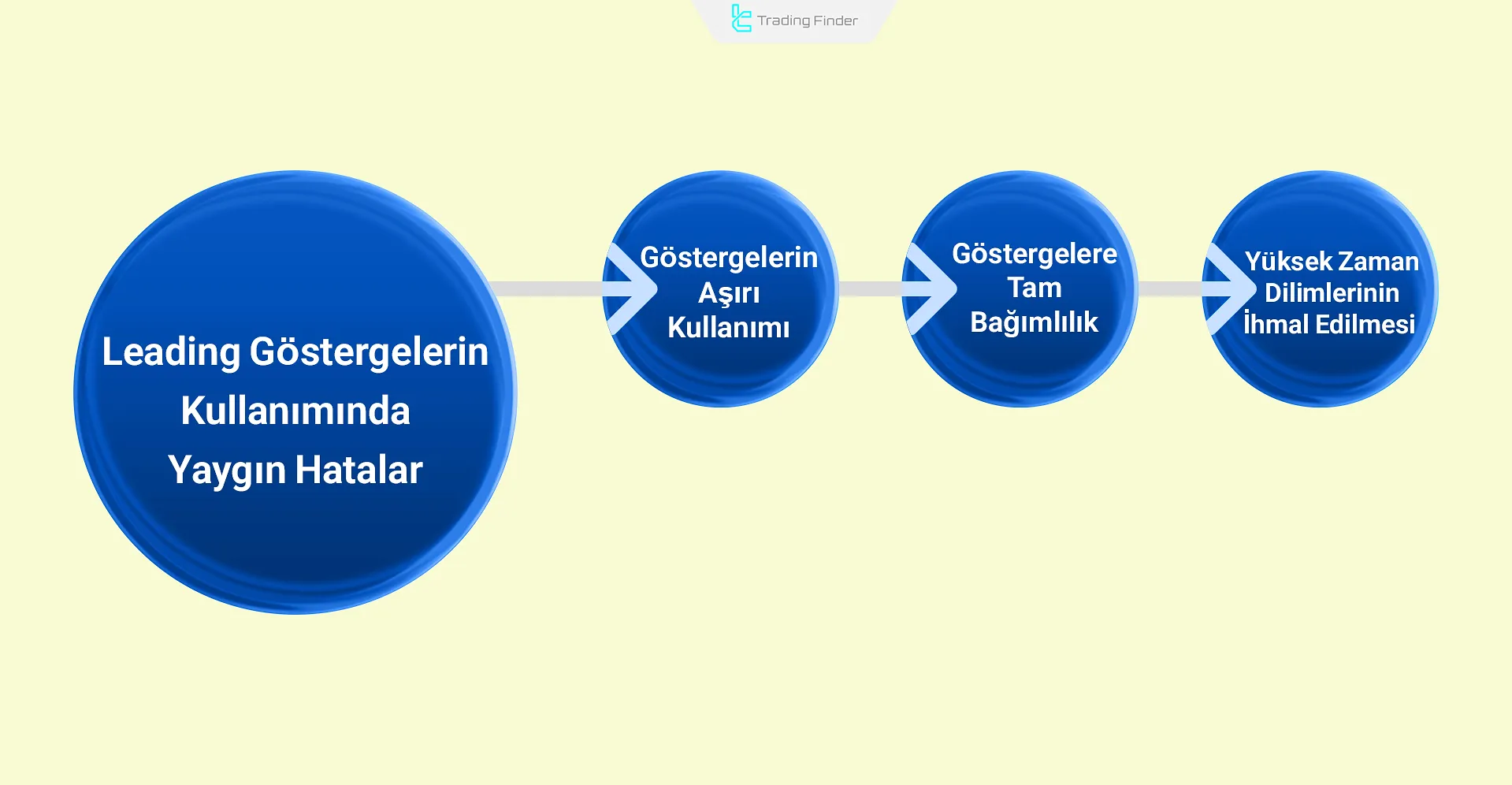

Leading Göstergeleri Kullanırken Yapılan Yaygın Hatalar

Leading göstergelerin yanlış kullanımı, analitik hatalara ve işlem kayıplarına neden olabilir. En yaygın hatalar şunlardır:

- Aşırı sayıda gösterge kullanmak

- Diğer doğrulamalar olmadan tamamen göstergelere güvenmek

- Daha yüksek zaman dilimlerini göz ardı etmek

Sonuç

En iyi Leading göstergeler, geçmiş piyasa verilerini analiz ederek gelecekteki trendleri tahmin eder ve işlem kararlarını doğrulamak için kullanılabilir.

Teknik analizdeki bu araçlar, trend dönüşlerinden önce sinyaller üretebilir ve yatırımcıların piyasa değişimlerini önceden tahmin etmelerine yardımcı olur.