Technical Analiz Indicators, geçmiş piyasa verilerine dayalı olarak potansiyel fiyat hareketlerini belirlemeye yardımcı olur.

Bu araçlar, piyasa hacmi ve momentumu analiz ederek fiyatın tepki verme ihtimalinin en yüksek olduğu alanları tespit eder.

Teknik Analiz Göstergelerine Giriş

Forex piyasası gibi finansal piyasalarda yapılan teknik analizlerde, Analysis Indicators, öncelikle genel uzun vadeli trendi belirlemek için kullanılır.

Aşağıda, piyasada yaygın şekilde kullanılan 7 teknik göstergeyi inceleyeceğiz:

MACD Göstergesi

MACD (Moving Average Convergence Divergence) göstergesi, Oscillators kategorisine girer ve momentum ile trend dönüşlerini tespit etmek için tasarlanmıştır.

MACD, hareketli ortalamaların birleşiminden oluşur ve genellikle orta ila uzun vadeli analizler için kullanılır.

MACD Gösterge Sinyal Türleri

Bu gösterge, teknik analizde üç ana sinyal üretir:

- MACD Hattı ile Sinyal Hattının kesişmesi

- Sıfır çizgisinin kesilmesi

- Fiyat sapması

MACD gibi Analysis Indicators, piyasa trendiyle uyumlu olduklarında ya da destek–direnç seviyeleri veya klasik formasyonlar gibi diğer işlem araçlarıyla birleştirildiklerinde daha güvenilirdir.

RSI

RSI (Relative Strength Index), piyasa fiyat hareketlerinin gücünü ölçen, momentuma dayalı bir oscillator türüdür. Yukarı ve aşağı yönlü hareketleri karşılaştırarak 0 ile 100 arasında dalgalanır ve genellikle aşırı alım/aşırı satım bölgelerini belirlemek için kullanılır.

RSI Gösterge Sinyal Türleri

Uzun vadeli trendleri değerlendirmek için sıkça kullanılsa da, bu teknik gösterge iki temel sinyal üretir:

- Aşırı alım veya aşırı satım bölgelerini tespit ederek dönüş noktalarını belirlemek;

- Fiyat ile RSI arasındaki sapmaları tanımlamak.

RSI tek başına işlem girişi için yeterli değildir ve genellikle fiyat hareketi (price action) ile birlikte kullanılır.

Ichimoku

Ichimoku, Japonya kökenli kapsamlı bir analiz sistemidir ve aynı anda trend, destek/direnç, momentum ve giriş/çıkış sinyalleri hakkında bilgi sunar. Beş ana bileşenden oluşur:

- Tenkan-sen (Dönüş Hattı)

- Kijun-sen (Temel Hat)

- Senkou Span A (İleri Span A)

- Senkou Span B (İleri Span B)

- Chikou Span (Gecikmeli Span)

Ichimoku Gösterge Sinyal Türleri

Ichimoku, teknik analizde sık kullanılan çok sayıda giriş sinyali sunar. Bunlardan üç tanesi şunlardır:

- Tenkan-sen ile Kijun-sen'in kesişmesi

- Fiyatın Kumo Bulutunu geçmesi

- Chikou Span’in fiyatın üstünde ya da altında oluşması

Ichimoku, teknik analiz göstergeleri arasında nadiren başka araçlarla kombinasyona ihtiyaç duyanlardan biridir.

Moving Average (MA)

Moving Average, fiyat dalgalanmalarını yumuşatarak genel piyasa yönünü belirleyen bir trend takip göstergesidir. Teknik analizde, dönüş noktalarını, trend yapılarını ve destek/direnç alanlarını tespit etmek için kullanılır.

İki temel Moving Average türü vardır:

- Simple Moving Average (SMA)

- Exponential Moving Average (EMA)

Moving Average Sinyal Türleri

Bu Analysis Indicator, üç temel yolla sinyal üretir:

- Fiyatın hareketli ortalamayı kesmesi

- Farklı periyotlara sahip iki veya daha fazla MA'nın kesişmesi

- MA’nın eğim yönü

Moving Average, en uyarlanabilir göstergelerden biridir ve farklı analiz stratejileriyle kolayca entegre edilebilir.

Bollinger Bands

Bollinger Bands, basit hareketli ortalama (SMA) ile üst ve alt bantlardan oluşan, volatiliteye dayalı bir teknik göstergedir.

Bantlar ile hareketli ortalama arasındaki mesafe, geçmiş piyasa verilerine göre hesaplanır.

Bollinger Band, aşırı alım/aşırı satım koşullarını, fiyat sıkışmalarını ve önemli kırılma seviyelerini belirlemek için kullanılır.

Bollinger Bands Sinyal Türleri

Bu teknik analiz göstergesi, üç şekilde sinyal üretir:

- Fiyatın bantlara dokunması veya dışına çıkması

- Bantların genişlemesi veya daralması

- Fiyatın bant kanalı içinde hareket etmesi

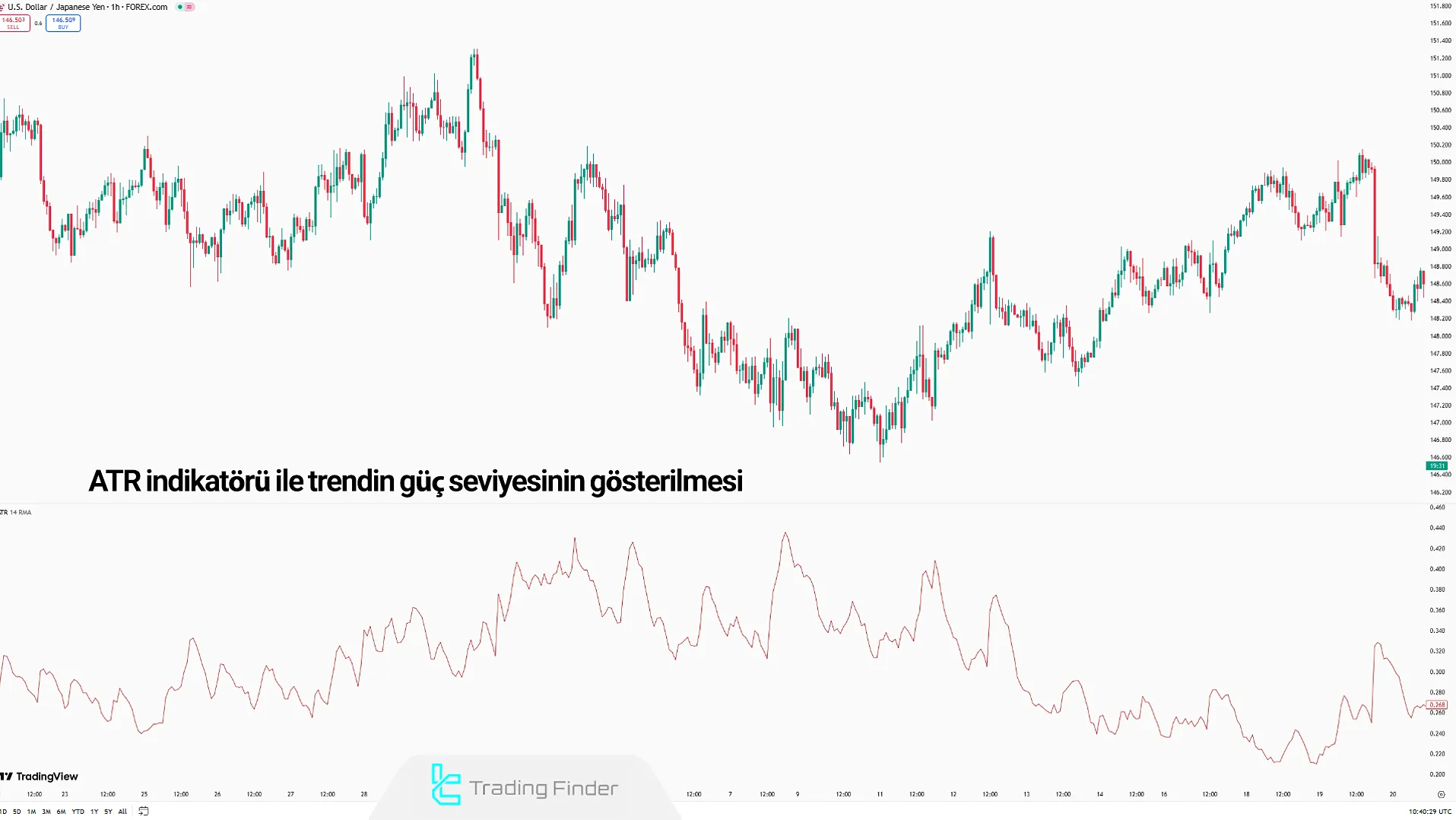

Average True Range (ATR)

ATR göstergesi, belirli bir süre boyunca fiyat hareket aralığını hesaplayan volatilite ölçüm aracıdır.

ATR, hareketin yönünü değil, gücünü tanımlar ve çoğunlukla risk yönetimi ile işlem sinyallerini filtrelemek amacıyla kullanılır.

ATR, fiyat yönü hakkında doğrudan alış/satış sinyali sağlamaz. Teknik analizdeki rolü, diğer yöntemlerden gelen sinyalleri fiyat hareketlerinin şiddetini vurgulayarak doğrulamaktır.

SuperTrend

SuperTrend, doğrudan grafikte giriş ve çıkış noktalarını işaretlemek için ATR ve fiyatı birleştiren bir trend takip göstergesidir.

RSI gibi momentum göstergelerinden farklı olarak, SuperTrend doğrudan fiyat üzerine çizilir ve farklı zaman dilimlerinde trend takibi için uygundur.

SuperTrend Sinyal Türleri

SuperTrend göstergesi, üç şekilde işlem sinyali üretir:

- SuperTrend çizgisinin renk değiştirmesi

- Çizginin fiyatla olan konumunun değişmesi

- SuperTrend çizgisi ile fiyat arasındaki mesafenin açılması

Teknik Analiz Göstergelerinin Artı ve Eksileri

Göstergeler sabit araçlar değildir; performansları piyasa yapısı, strateji ve zaman dilimi gibi faktörlere bağlıdır.

Tüm teknik analiz yöntemlerinde olduğu gibi, kendilerine özgü avantaj ve dezavantajlar taşırlar:

Artılar | Eksiler |

Fiyat grafiklerini sadeleştirir | Sinyallerde gecikme olabilir |

Karar alma sürecini standartlaştırır | Yatay piyasalarda hatalı sinyaller verebilir |

Diğer stratejilerle entegre edilebilir | Ayarlara bağlıdır |

Risk yönetimine katkı sağlar | Yanıltıcı güven yaratabilir |

Otomatik işlem sistemleri için uygundur | Piyasa bağlamını göz ardı edebilir |

Sonuç

Doğru technical analysis indicators seçimi için piyasa yapısı, volatilite ve fiyatın bulunduğu aşama gibi faktörler dikkate alınmalıdır.

Teknik analizde göstergeleri birleştirmek, çeşitli uygulamalara olanak tanır – örneğin, RSI'dan gelen divergence sinyalleri ile MACD kesişimlerini bir arada kullanmak, yavaş hareket eden trendlerdemomentum değişimlerini tespit etmeye yardımcı olabilir.

Tüm göstergeler geçmiş piyasa verilerine dayanır, bu da geleceğe yönelik tahminlerde zayıf yönlerinden biri olarak görülür.