Marjin işlem biçimi olan Marjin Trading, yatırımcıların mevcut bakiyelerinden daha fazla sermayeyle işlem yapmalarına olanak tanır.

Marjin işlem faaliyetlerinde, artırılmış sermaye ile hem potansiyel kâr hem de risk yükselir. Borsalar ve aracı kurumlar, yatırımcılara bu hizmeti sunmak için marjin hesapları sağlar.

Marjin Trading Nedir?

Marjin Trading ya da marjinle işlem yapmak, bir aracı kurumdan veya borsadan fon ödünç alarak bu fonları kripto para birimleri, hisse senetleri veya diğer işlem yapılabilir varlıkları alıp satmak için kullanma işlemidir.

Yatırımcılar, ödünç aldıkları miktarı belirli bir tarihte, kararlaştırılan faizle birlikte geri öderler.

Marjin İşlem Türleri

Marjin işlemleri uzun veya kısa pozisyonlar şeklinde gerçekleştirilebilir:

- Uzun Pozisyon: Ödünç alınan fonlarla varlık satın alma;

- Kısa Pozisyon: Fiyat düşüşü beklentisine göre bir varlık veya para birimi satma işlemi.

Marjin Trading Hesaplamaları

Marjin Seviyesi, yüzde bazlı marjin hesaplamalarında kullanılan temel bir ölçüttür. Bir işlem hesabının marjin almaya uygun olup olmadığını belirler.

Marjin Seviyesi hesaplama formülü:

Marjin Trading'de Kaldıraç Kavramı

Marjin trading'de kaldıraç, işlemin toplam değerinin bir kısmının teminat olarak yatırılmasını içerir—bu teminata marjin denir.

Marjin, toplam yatırım değeri ile ödünç alınan tutar arasındaki farktır. Kaldıraç, ödünç alınan fonlar ile yatırımcının kendi sermayesi arasındaki oranı ifade eder.

Örnek: 3x kaldıraçla, bir yatırımcı her 1 $ kişisel sermaye için 3 $ işlem yapabilir. Kaldıraç potansiyel kârı artırırken, aynı zamanda olası zararları da büyütür.

Marjin Trading'in Avantajları ve Dezavantajları

Marjin trading, sermayeyi artırarak hem kârı hem de riski büyütür. Aşağıda avantajlar ve dezavantajlar yer almaktadır:

Avantajlar | Dezavantajlar |

Kaldıraç erişimi | Aracı kuruma faiz ödemeleri |

Artan kâr potansiyeli | Marjin çağrısı riski |

Esnek geri ödeme koşulları | Daha yüksek zarar ihtimali |

Marjin, Vadeli ve Spot İşlemler Arasındaki Fark

Marjin, vadeli ve spot işlemler finansal piyasalarda farklılık gösterir:

- Marjin: Varlık alım/satımı için kredi kullanımı;

- Vadeli: Varlıkların fiziksel teslimi olmadan fiyat üzerine bahis;

- Spot: Gerçek varlıkların doğrudan alım satımı.

Aşağıdaki tabloda marjin, vadeli ve spot işlemler arasında tam bir karşılaştırma görebilirsiniz:

Özellik | Marjin İşlem | Vadeli İşlem | Spot İşlem |

İşlem Doğası | Aracı kurum/borçla gerçek varlık alım satımı | Fiziksel teslimatsız sözleşme işlemleri | Gerçek varlık alım satımı |

Kaldıraç | Sınırlı, borsa/aracı kuruma göre değişir | Genellikle yüksek (100x ve üzeri) | Kaldıraç yok |

Maliyetler | Faiz ve işlem ücretleri | Genellikle işlem ücretleri dahil | İşlem ücretleri dahil |

Vade Tarihi | Belirli vade yoktur, uzun vadeli pozisyonlara izin verilir | Sürekli vadeli işlemlerin çoğunda vade yoktur | Fiziksel teslimat nedeniyle vade yok |

Varlık Sahipliği | Gerçek varlığın sahipliği | Vadeli sözleşmenin sahipliği | Gerçek varlığın sahipliği |

Likidite Riski | Fiyat düştüğünde hızlı likidasyon | Kayıp azaltma sistemleriyle hızlı likidasyon | Alıcı ve satıcı varsa likit |

Kullanım Durumu | Varlık dalgalanmasından kâr sağlamak için sermaye artışı | Fiyat hareketlerinden faydalanmak için hızlı işlemler | Varlık alım satımı ve fiyat kazancı |

Marjin Ticareti için Temel İpuçları

Marjin ticaretine katılmak, büyük kayıplardan kaçınmak için önemli ipuçlarının farkında olmayı gerektirir:

- Güvenilir borsaları kullanın

- Küçük sermayeyle başlayın

- Canlı işlemlere geçmeden önce demo ile başlayın

- Farklı emir türlerini anlayın

- Kârları aşamalı olarak çekin

- Faiz ve ücretleri takip edin

- Teknik ve temel analizleri birleşti

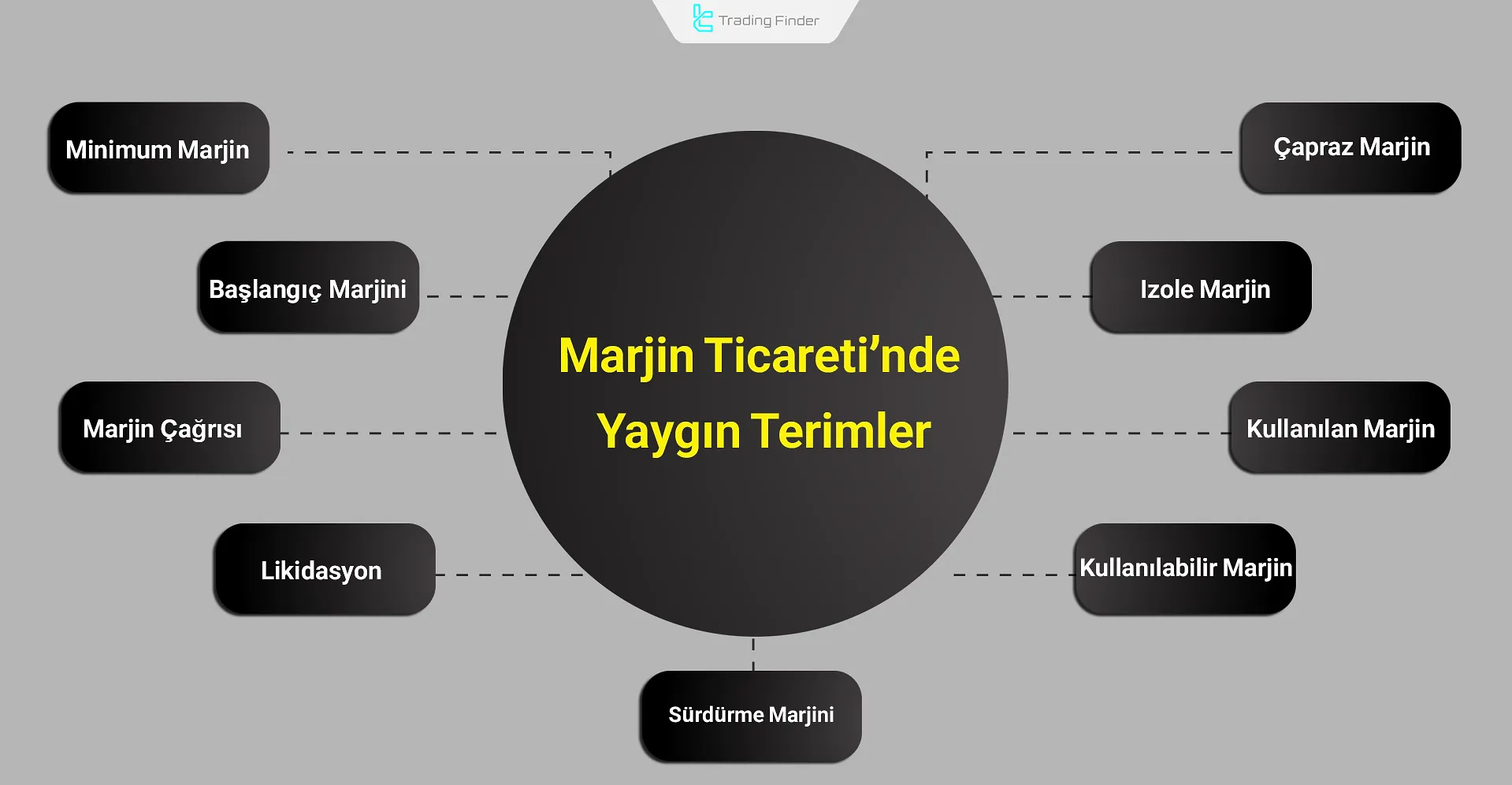

Marjin Ticareti’nde Yaygın Terimler

Bu terimleri anlamak, marjin ticaret platformlarında gezinmek için esastır:

- Minimum Marjin: Marjin hesabı açmak için gereken depozito, borsa/aracı kuruma göre değişir;

- Başlangıç Marjini: İşlem sırasında varlığın satın alma fiyatının nakit olarak ödenen kısmı;

- Sürdürme Marjini: İşlem sonrası gereken minimum bakiye; bunun altına düşülmesi marjin çağrısını tetikler;

- Marjin Çağrısı: Hesap bakiyesi sürdürme marjininin altına düştüğünde tetiklenir ve pozisyonların kapatılmasına neden olabilir;

- Likidasyon: Borsa/aracı kurum tarafından ödünç alınan miktarın geri alınması için pozisyonların zorla kapatılması;

- Kullanılabilir Marjin: Yeni işlemler veya para çekme için hesapta kalan fonlar;

- Kullanılan Marjin: Açık işlemler için zaten tahsis edilmiş sermaye;

- Izole Marjin: Sadece belirli bir pozisyona tahsis edilen fonlar;

- Çapraz Marjin: Tüm pozisyonların ortak bir marjin havuzundan faydalandığı sistem.

Marjin Trading için En İyi Kripto Borsaları

Marjin trading için güvenilir bir kripto borsası seçmek kritik öneme sahiptir. Önde gelen borsalar şunlardır:

- Binance

- ByBit

- HTX

- LBank

- MEXC

Marjin Trading için En İyi Aracı Kurumlar

Hisse senedi yatırımcıları için en iyi marjin aracı kurumunu seçmek çok önemlidir. Kriterler arasında güvenlik, komisyonlar, spread’ler ve platform yer alır:

- IG Broker

- Interactive Brokers

- Saxo Bank

- CMC Markets

- TD Ameritrade

Sonuç

Marjin Trading, yatırımcıların daha büyük işlemler gerçekleştirmek ve potansiyel olarak daha fazla kâr elde etmek için aracı kurumlardan veya kripto borsalarından sermaye ödünç almalarını sağlar.

Ancak artırılmış sermaye, aynı zamanda marjin işlemlerindeki riski de artırır ve bu, yeni başlayanlar için uygun olmayabilir. Başarı için işlem mekanikleri, araçlar, terimler ve platformlar hakkında bilgi sahibi olmak hayati önemdedir.