Bir işlemde alınıp satılan varlık miktarına pozisyon büyüklüğü denir. Farklı piyasalarda pozisyon büyüklüğünün ölçü birimi farklıdır. Örneğin, forex piyasasında bu birim "lot" tur.

Uygun forex position sizing seçimi, risk ve para yönetimini doğrudan etkiler. Position sizing in forex trading, Risk-Ödül Oranı, Stop Loss ve Take Profit kullanılarak hesaplanır.

Pozisyon Büyüklüğü Nedir?

Pozisyon büyüklüğü, bir trader'ın bir işlemde kar elde etme amacıyla riske attığı varlık miktarını ifade eder.

Işlemdeki pozisyon büyüklüğü, potansiyel zarar veya kazanç miktarını belirler.

Investopedia web sitesindeki pozisyon büyüklüğü eğitim makalesinde, bu kavram özetlenmiş bir şekilde açıklanmaktadır.

Forex Pozisyon Büyüklüğü Formülü

Pozisyon büyüklüğünü hesaplamak için işlem hesabındaki lot türleri ve pip değeri hakkında bilgi gerekir:

Lot Türü | Birim | Pip Başına Değer |

Standart Lot (Standard Lot) | 100.000 | Pip başına 10 $ |

Mini Lot | 10.000 | Pip başına 1 $ |

Micro Lot | 1.000 | Pip başına 0,10 $ (10 cent) |

Nano Lot | 100 | Pip başına 0,01 $ (1 cent) |

Forex pozisyon büyüklüğünü hesaplamak için ihtiyaç duyulanlar:

- İşlem başına dolar bazında risk miktarı

- Giriş noktasından Stop Loss'a olan mesafe (pip cinsinden)

- Lot başına pip değeri

Pozisyon Büyüklüğü Hesaplama Araçları ve Mobil Uygulamalar

Daha hızlı ve daha doğru hesaplamalar için, trader’lar çevrim içi araçları ve mobil uygulamaları kullanabilir.

Bu araçlar analiz süresini azaltır ve hata olasılığını en aza indirir; ayrıca çeşitli Forex pozisyon büyüklüklerini hesaplamak için de faydalıdır.

Pozisyon Büyüklüğü Hesaplama Araçları Tablosu:

Araç / Uygulama | Özellikler | Kullanım Alanı |

OANDA Hesaplayıcı | Basit arayüz, canlı fiyat güncellemeleri | Forex trader’ları için uygun |

BabyPips Hesaplayıcı | Eğitici tasarım, başlangıç seviyesine uygun | Risk yönetimi pratiği |

Myfxbook Hesaplayıcı | Doğru risk ve stop-loss girişi yapabilme | Büyük hesaplara sahip profesyoneller |

Excel / Google Sheets | Özel formüller, yüksek esneklik | Kişisel strateji geliştirme |

Mobil Uygulamalar | Işlem hesaplarına doğrudan bağlantı | Yolda hızlı pozisyon boyutlandırma |

TradingFinder Pozisyon Büyüklüğü Hesaplayıcı Aracı

TradingFinder Pozisyon Büyüklüğü Hesaplayıcısı, finansal piyasalarda en pratik risk yönetimi araçlarından biridir ve sermaye, risk yüzdesi, stop-loss ve gerçek zamanlı kurlara dayalı olarak en uygun işlem hacmini hesaplar.

Bu araç Forex, kripto para, hisse senetleri ve endeksler için çevrim içi ve ücretsiz olarak sunulmakta, trader’ların kişisel risk sınırları içinde kalmalarına yardımcı olmaktadır.

Girdi parametreleri işlem sembolü, hesap baz para birimi, hesap bakiyesi, risk yüzdesi, pip cinsinden stop-loss mesafesi ve döviz kurunu içerir.

Döviz kuru canlı piyasa verilerinden otomatik olarak alınabilir veya manuel girilebilir. Çıktı hesaplamaları da standart bir formül kullanılarak gerçekleştirilir:

Sonuçlar üç formatta gösterilir: standart lot, mini lot ve mikro lot; bu da farklı hesap türlerine uygunluk sağlar.

Örneğin, 10.000 € hesap bakiyesi, %2 risk ve 5 pip stop-loss ile risk miktarı 200 €’ya eşit olur ve 0,45 standart lotluk bir işlem hacmi ortaya çıkar.

Bu çıktı, trader’ın işlem platformuna tam hacmi girmesine ve aşırı riskten kaçınmasına olanak tanır.

Ancak piyasa oynaklığını göz ardı etmek, yanlış risk yüzdesi belirlemek veya gerçekçi olmayan bir stop-loss seçmek gibi hatalar hesaplama sonuçlarını geçersiz kılabilir ve kayıplara yol açabilir.

Hesaplama yapılmadan önce tüm parametrelerin dikkatle gözden geçirilmesi esastır.

Işlem hacmini hesaplamanın yanı sıra, bu aracı kullanmak işlem sisteminde disiplin oluşturur ve duygular üzerinde daha iyi kontrol sağlar.

Pozisyon büyüklüğü önceden belirlendiğinde, ani kararlar azaltılır ve stratejinin risk-getiri oranı daha doğru şekilde korunur.

Genel olarak, TradingFinder Pozisyon Büyüklüğü Hesaplayıcısı, işlemlerini risk yönetimi ilkelerine bağlı kalarak sistematik ve ölçülebilir bir şekilde gerçekleştirmek isteyen hem profesyonel hem de yeni başlayan trader’lar için etkili bir çözümdür.

Stratejiye Göre Pozisyon Büyüklüğü Nasıl Seçilir?

Doğru pozisyon büyüklüğünü seçmek; zaman dilimi, işlem hedefi, işlem psikolojisi gibi çeşitli stratejik faktörlere bağlıdır.

Sabit Pozisyon Büyüklüğü

Bu yöntemde, pozisyon büyüklüğü toplam hesap bakiyesinin sabit bir yüzdesine (genellikle %2) dayalı olarak hesaplanır.

Bu, pozisyon boyutlandırma formülü ve pozisyon boyutlandırma forex ticareti ile aynı yaklaşımdır.

Risk Yüzdesine Göre Pozisyon Büyüklüğü

Bu yöntemde, tüm hesabın sabit bir yüzdesi (genellikle %2) pozisyon büyüklüğünü belirlemek için kullanılır.

En yaygın yaklaşımdır, ancak hesaplama gerektirdiğinden giriş fırsatları kaçırılabilir.

Değişken Pozisyon Büyüklüğü

Bu yöntemde, her işlemde pozisyon büyüklüğünü belirlemek için sabit bir formül yoktur; bunun yerine, pozisyon büyüklüğü işlemin geçerliliğine ve piyasa koşullarına göre tanımlanır.

Bu yaklaşım bir pozisyon boyutlandırma stratejisi örneğidir ve yüksek esneklik sunar.

Esnek ve potansiyel olarak daha etkili olsa da, daha yüksek risk taşır ve güçlü işlem stratejisi deneyimi gerektirir hatalar hesap düzeyinde risk oluşturabilir.

Kademeli Pozisyon Büyüklüğü (Scaled-In Position Size)

Swing veya pozisyon ticareti gibi orta ve uzun vadeli işlemlerde, her işlem için birden fazla giriş ve çıkış noktası vardır.

Bu yöntemde, toplam işlem hacminin bir yüzdesi her noktanın önemine göre tahsis edilir. bu yaklaşımın volatilite pozisyon boyutlandırma ile birlikte kullanılması, en uygun risk yönetiminin sağlanmasına yardımcı olur.

Bu, giriş fırsatını kaçırma riskini azaltır; ancak kullanılmayan hacim nedeniyle toplam kârı azaltabilir.

Volatiliteye Dayalı Pozisyon Büyüklüğü

Bu yöntem, ATR gibi volatilite göstergelerini kullanarak pozisyon büyüklüğünü belirler.

Bu yöntem, atr pozisyon boyutlandırma formülü forex ile ilgilidir. oynaklık seviyesine bağlı olarak giriş noktası ile stop-loss arasındaki mesafe belirlenir.

Stop Loss mesafesi volatiliteye göre ayarlanır daha fazla volatilite, daha geniş Stop Loss anlamına gelir.

Bu, Stop Loss'u piyasa volatilitesiyle uyumlu hale getirerek risk-ödül oranını iyileştirebilir; ancak scalping gibi kısa vadeli işlemlerde gösterge hataları riski artırabilir.

Hesap Bakiyesine Dayalı Pozisyon Boyutlandırma

Bu yöntemde, pozisyon büyüklüğü hesap bakiyesindeki dalgalanmalarla birlikte değişir. hesap yükseliş trendindeyse, her işlem için pozisyon büyüklüğü bir öncekine kıyasla artar.

Bu yöntem bazen eğitim materyallerinde sabit oranlı pozisyon boyutlandırma olarak adlandırılır.

Hesap düşüş trendindeyse, her işlem için pozisyon büyüklüğü bir öncekine kıyasla azalır.

Bu yöntemle, hesap bakiyesi yükseliş trendinde daha hızlı büyür ve düşüş trendinde ise sermaye azalmasının hızını yavaşlatmaya yardımcı olur.

Kelly Kriterine Sayalı Pozisyon Boyutlandırma

Kelly kriteri, bir işlem stratejisine en uygun pozisyon büyüklüğünü belirlemek için kullanılan matematiksel bir formüldür ve profesyonel pozisyon boyutlandırma formüllerinin bir parçası olarak kabul edilir.

Financial wisdom youtube kanalında, kelly kriterine dayalı pozisyon boyutlandırma ayrıntılı bir videoda açıklanmaktadır:

Bu formülün kullanılması, en az 60 işlemin incelendiği bir işlem günlüğüne sahip olmayı gerektirir.

Bu formül iki ana bileşenden oluşur:

- Win rate (w): Kazanan işlemlerin sayısının toplam işlem sayısına bölünmesiyle hesaplanır;

- Win/loss ratio (r): Kazanan işlemlerin ortalama kârının kaybeden işlemlerin ortalama zararına bölünmesiyle hesaplanır.

Pozisyon hesaplama formülü:

Martingale

Martingale yönteminde, bir işlemin pozisyon büyüklüğü önceki işleme göre hesaplanır.

Önceki işlem zarar ile sonuçlanmışsa, bir sonraki işlemin pozisyon büyüklüğü ikiye katlanır; böylece yeni işlem kârla sonuçlanırsa hem önceki zarar telafi edilir hem de yeni işlemin kârı hesap bakiyesine eklenir.

Bu teknik bazı alış pozisyon boyutlandırma sistemlerinde kullanılabilir; ancak yüksek risk taşır.

Kâr ve Zarar Koşullarında Pozisyon Büyüklüğü Yönetimi

Işlem hacimleri, büyük kayıpları önlemek ve kârı optimize etmek için son performansa göre ayarlanmalıdır.

Birkaç ardışık kazançtan sonra pozisyon büyüklüğünü kademeli olarak artırmak, iki veya üç ardışık kayıptan sonra azaltmak ve güçlü trendlerde trailing pozisyon boyutlandırma kullanmak dinamik yönetim için yaygın yaklaşımlar arasındadır.

Birden fazla kazançtan sonra kademeli artışlar ve ardışık kayıplardan sonra azaltmalar, sermayeyi korumaya yardımcı olan işlem boyutlandırma ve risk boyutu yaklaşımlarına örnektir.

Gelişmiş Pozisyon Boyutlandirma Yöntemleri

Profesyonel Hesaplarda Yalnizca Sabit Bir Risk Yüzdesi Kullanmak Yeterli Değildir. Gelişmiş Yöntemler, Trader’larin Piyasa Oynakliğina Ve Kendi Işlem Istatistiklerine Uyum Sağlamalarina Yardimci Olur.

Örneklere Atr’ye Dayali Pozisyon Hesaplama, Sabit Yüzde Yöntemi Ve Gelişmiş Kelly Kriteri Dahildir; Bunlarin Tümü Pozisyon Boyutlandirma Stratejilerinin Bir Parçasidir.

Gelişmiş Pozisyon Boyutlandirma Yöntemleri:

- Atr’ye Dayali Pozisyon Hesaplama: Average True Range (Atr) Indikatörünü Kullanarak Gerçek Piyasa Oynakliğina Göre Pozisyon Büyüklüğünü Dinamik Olarak Ayarlama;

- Sabit Fraksiyonel Yöntem: Hesap Büyümesiyle Senkronize Olarak Işlem Hacmini Kademeli Olarak Artirma;

- Gelişmiş Kelly Kriteri: kazanma Orani Ve Kazanç/kayip Oranina Dayali Olarak Işlem Büyüklüğünü Optimize Etme.

Pozisyon Büyüklüğü Hesaplamasının Pratik örneği

Sayısal bir örnek, formülün anlaşılmasını kolaylaştırır ve uygulamada ne kadar pozisyon büyüklüğü seçilmesi gerektiğini gösterir; bu örnekte, hesap riski %2 olarak belirlenmiştir.

Bu örnek doğrudan forex pozisyon büyüklüğü nasıl hesaplanır konusuyla ilgilidir.

Aşağıdaki tablo pozisyon büyüklüğü hesaplamasına bir örnektir:

Parametre | Değer | Açıklama |

Hesap bakiyesi | $1,000 | Başlangıç Sermayesi |

Risk yüzdesi | %2 | $20’a Eşdeğer |

Stop-loss mesafesi | 20 pip | Işlemin Cıkış Seviyesi |

Pip değeri | $1 | Eur/usd Paritesine Dayalı |

Hesaplanan pozisyon boyutu | 0.1 lot | Önerilen Işlem Hacmi |

Kaldıraç ve Marjın Pozisyon Büyüklüğü üzerindeki Etkisi

Marjin çağrılarını önlemek için kaldıraç ve marj arasındaki ilişkiyi anlamak esastır. bu iki parametre dikkate alınmadan seçilen bir pozisyon büyüklüğü, sadece birkaç işlem içinde hesabı sıfırlayabilir.

Kaldıraç ve marjın pozisyon büyüklüğü üzerindeki etkisi aşağıdaki tabloda görülebilir:

Hesap Kaldıraç | 1 Lot Eur/Usd Için Gereken Marj | Risk Önerisi |

1:50 | $2,000 | Büyük hesaplar için uygun |

1:100 | $1,000 | Bireysel trader’lar tarafından yaygın kullanılır ve forex pozisyon boyutu formülünü anlamanın bir parçasıdır |

1:500 | $200 | Büksek risk, mevcut marjın %50’sinden azının kullanılması önerilir |

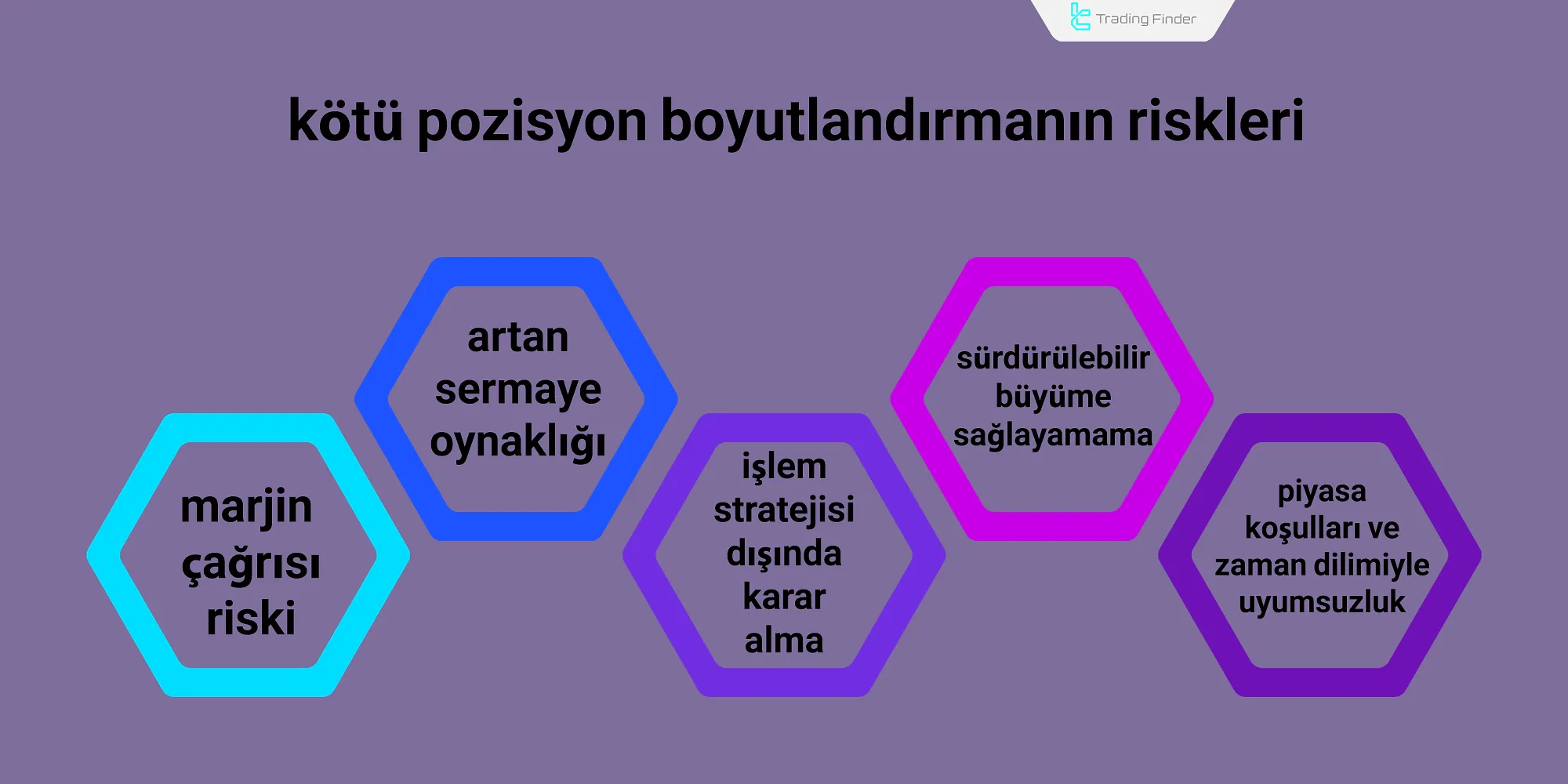

Forex Pozisyon Büyüklüğünü Ihmal Etmenin Riskleri

Forex ticaretinde pozisyon boyutlandırmayı ihmal etmek, uzun vadede sermaye kaybına yol açar.

Pozisyon büyüklüğünün yönetilmemesi, hesap performansını etkiler ve çeşitli riskler ortaya çıkarır:

Farklı Işlem Tarzlarında Pozisyon Büyüklüğü

Her işlem tarzı, risk ve piyasa oynaklığına uygun bir pozisyon büyüklüğü seçmeyi gerektirir.

Bu farklılıkları anlamak, pozisyon büyüklüğünüzün genel stratejinizle uyumlu olmasını sağlar; bu seçim özellikle forex pozisyon ticareti gibi tarzlarda önemlidir:

Işlem tarzı | Pozisyon Büyüklüğü Özellikleri | Ana Nokta |

Skalping | Küçük hacim, kısa stop-loss | Cok sayıda işlem |

Günlük işlem | Orta hacim, sabit risk | m15 ila h1 Zaman dilimlerine uygun |

Salınım ticareti | Daha büyük hacim, daha derin stop-loss | Haftada birkaç işlem |

Pozisyon ticareti | Uzun vadeli trende uyumlu hacim | Cok günlük oynaklığa dayanma |

Pozisyon Büyüklüğünün Uygulamaları

Doğru pozisyon büyüklüğünü seçmek, piyasa katılımında sürekliliği sağlamakta ve uzun vadede risk-getiri oranını iyileştirirken pozisyon boyutlandırma stratejileriyle uyum sağlamaktadır.

- Her işlemde riski kontrol eder

- Işlem stratejisinin tutarlılığını korur

- Işlem hacmini piyasa volatilitesiyle uyumlu hale getirir

- Risk-ödül oranını iyileştirir

- Duygusal kararları önler

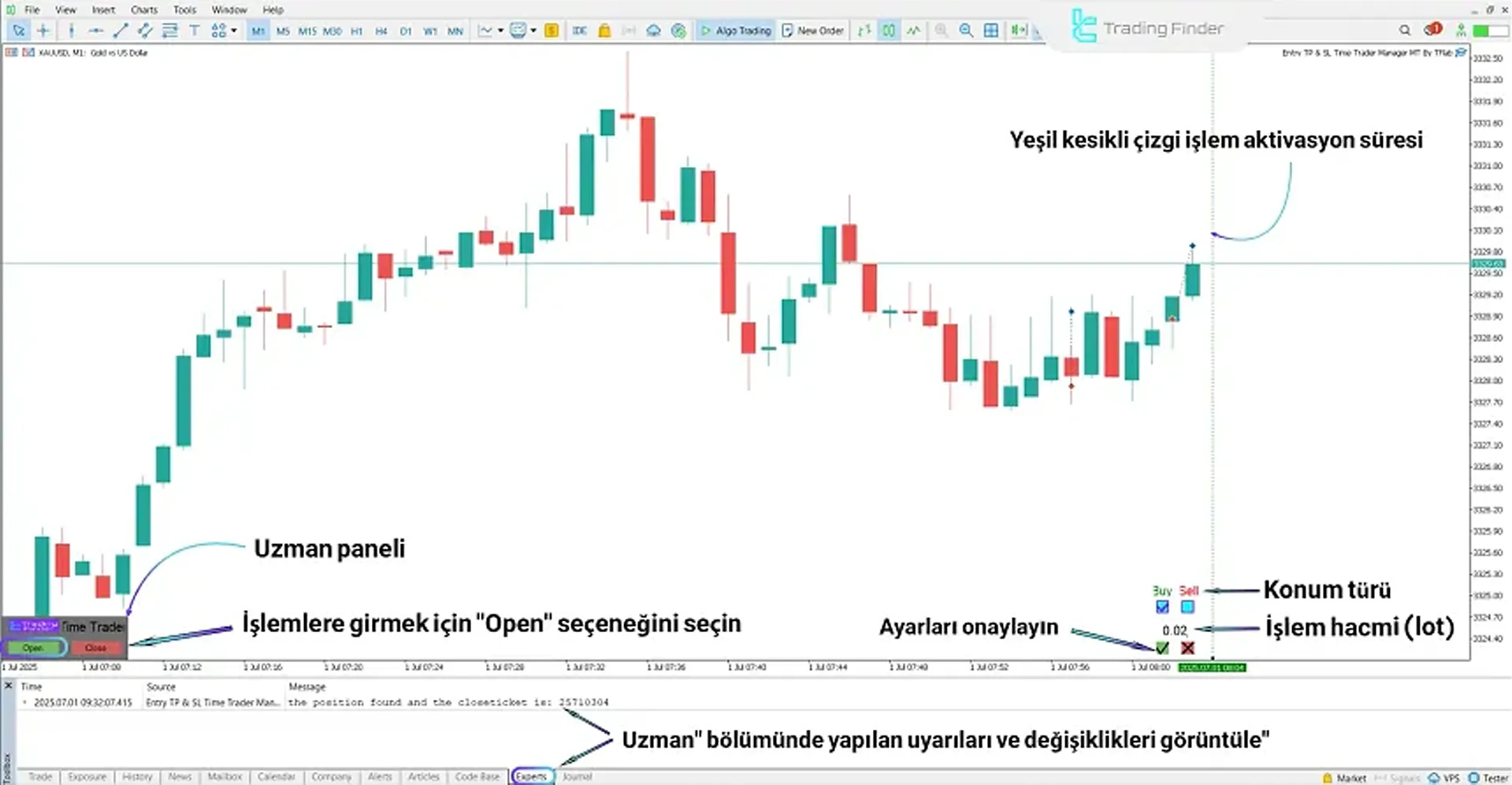

Entry TP & SL Time Trader Manager Uzmanı

Entry tp & sl time trader manager expert advisor, fx pozisyon işlemlerinin hassas yönetimi için yarı otomatik bir çözümdür.

Bu araç, işlem emirlerinin yürütme sürecini yapılandırmak ve manuel hataları en aza indirmek için zamanlama ve fiyat koşulu ayarlarını birleştirir.

Işlem giriş bölümünde, pozisyon türünü (alış/satış), lot cinsinden istenen hacmi ve kesin etkinleştirme zamanını belirtmenize olanak tanır.

Grafikteki yeşil çizgiyi sürükleyerek emir yürütme zamanı tanımlanır ve belirtilen giriş seviyesiyle çakışırsa işlem otomatik olarak tetiklenir.

Bu özellik özellikle belirli bir zamanda giriş gerektiren senaryolar için faydalıdır.

Ilk yapılandırma, uzmanın calışmasına ve emir göndermesine izin vermekiçin allow dll imports, allow imports of external experts ve allow live trading seçenekleri etkinleştirilerek yapılır.

Bu expert advisor yalnızca işlem girişlerini yönetmekle kalmaz, aynı zamanda akıllı işlem çıkış yönetimi de sağlar.

Close paneli üç seçenek sunar: kârda, zararda veya her ikisinde pozisyon kapatma. ayrıca işlem hacminin bir kısmını (%25, %50 veya %100) kapatmayı seçebilir ve grafikte planlı bir çıkış için kırmızı zaman çizelgesini ayarlayabilirsiniz.

Onaylandıktan sonra, pozisyon gerçek zamanlı manuel müdahale olmadan otomatik olarak kapatılır.

Bu aracın bir diğer avantajı, hem fiyat hem de zaman koşullarını aynı anda ayarlayabilme yeteneğidir; böylece işlemler yalnızca her iki koşul da karşılandığında gerçekleştirilir.

Bu özellik, hatalı girişleri azaltmak ve risk kontrolünü geliştirmek için çok önemlidir.

Ek olarak, kısmi pozisyon kapatmalarını planlayabilme yeteneği, trader’ların çok aşamalı çıkış stratejilerini uygulamalarına olanak tanır.

Bu özellik özellikle yüksek volatiliteye sahip piyasalarda faydalıdır ve kısmi kâr kilitleme ile kademeli risk azaltmayı mümkün kılar.

- Metatrader 4 için entry tp & sl time trader manager indirme bağlantısı

- Metatrader 5 için entry tp & sl time trader manager indirme bağlantısı

Conclusion

Sermaye ve risk yönetiminin temeli, doğru pozisyon büyüklüğünü seçmektir. Yanlış trading position sizing, hesap dalgalanmasına ve istikrarsız getirilere yol açar.

Volatiliteye dayalı boyutlandırma gibi yaklaşımlar, farklı piyasa koşullarında esneklik sağlar.

Finansal piyasalarda strateji performansını artırmak, piyasada geçirilen zamana bağlıdır. Pozisyon büyüklüğünü yönetmek, işlem ömrünü uzatır.