Faiz Oranı, para ödünç almanın maliyetidir; yani belirli bir süre için ödünç alınan para karşılığında, borçlunun ne kadar faiz ödemesi gerektiğidir. Faiz Oranı basit, bileşik veya değişken olabilir ve bu durum toplam geri ödeme tutarını değiştirir.

Basit durumda, her dönemde faiz yalnızca anaparaya uygulanır; ancak bileşik durumda, her dönemde hem anapara hem de önceki dönemde kazanılan faiz üzerinden de faiz hesaplanır.

Bu nedenle, bileşik durumda mevduat getirisi basit duruma göre önemli ölçüde daha yüksektir; ayrıca yatırımcılar, gelecekteki Faiz Oranı değişikliklerine dair beklentilerine göre sabit veya değişken faiz oranıyla borç alabilirler.

Faiz Oranı Nedir?

Faiz Oranı, borçlunun belirli bir süre boyunca fon almak karşılığında borç verene ödediği maliyettir; aslında, Faiz Oranı borçlunun kredi elde etmek için katlandığı maliyet olarak tanımlanabilir.

Borç geri ödeme süresi ne kadar uzunsa, doğal olarak Faiz Oranı da o kadar yüksek olur; çünkü borçlu borcunu daha geç öder.

Örneğin, yıllık Faiz Oranı %5 ise ve borçlu 1000 $ kredi alırsa, yıl sonunda borçlu 1000 $ anapara ile 50 $ faiz olmak üzere toplam 1050 $ geri ödemelidir. Buradaki 50 $, borçlunun ödünç alma maliyetidir.

Trading Finder tarafından sağlanan Faiz Oranı Aracı üzerinden farklı ekonomilerin faiz oranlarını görüntüleyebilirsiniz. Faiz Oranları hakkında görsel bir eğitim için "International Monetary Fund (IMF)" kanalındaki videoya da başvurabilirsiniz:

Faiz Oranının Tarihi

Faiz Oranı, kökleri Sümer, Babil ve Mısır gibi antik uygarlıklara dayanan en eski finansal kavramlardan biridir; bu uygarlıklarda faizli borç sözleşmeleri kaydedilmiştir.

Antik Yunan ve Roma’da da faiz, ticaret ve kamu işleri için finansman amacıyla kullanılmıştır; ancak Aristoteles gibi filozoflar, faizi doğal olmayan ve etik dışı olarak görmüşlerdir.

Orta Çağ’da Hristiyan Kilisesi ve İslam hukuku, faiz almayı “tefecilik” olarak tanımlamış ve yasaklamıştır; fakat yatırım ihtiyacı, dolaylı yollarla faiz uygulamalarının devam etmesine neden olmuştur.

Rönesans ve modern bankacılığın ortaya çıkışıyla birlikte faiz resmî olarak kabul edilmiştir ve I. Elizabeth dönemi İngiltere’sinde, belirli bir yasal tavan dâhilinde faiz ödemesine izin verilmiştir.

Sanayi Devrimi sırasında Faiz Oranı, finansal sistemin temel dayanaklarından biri haline gelmiş ve modern ekonomide de para politikasının ana aracı olarak enflasyonu kontrol etmek, ekonomik döngüleri yönlendirmek ve finansal istikrarı sağlamak için önemli bir rol oynamıştır.

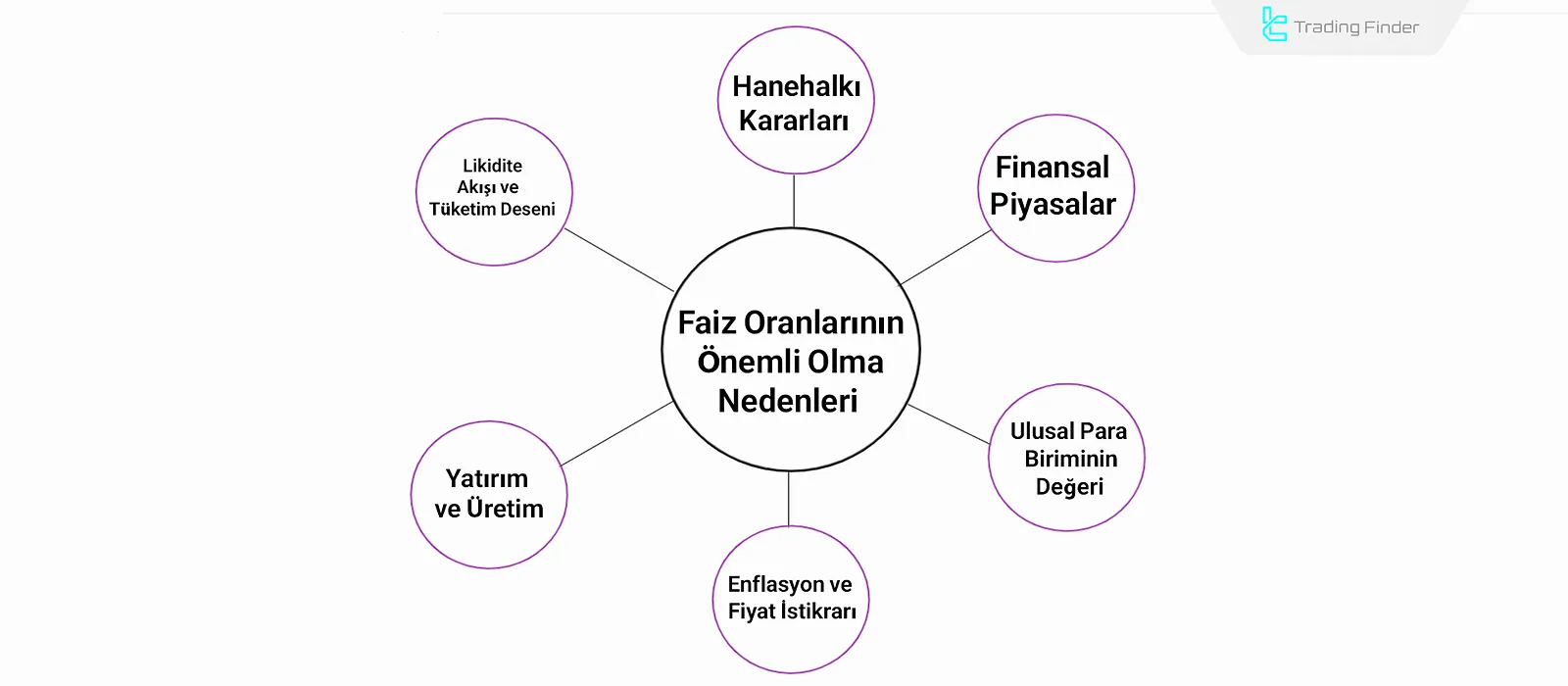

Faiz Oranı Neden Önemlidir?

Paranın fiyatı olarak Faiz Oranı, makroekonomik değişkenler arasında en önemlilerinden biridir ve etkileri birçok boyutta görülür. Öneminin nedenleri şunlardır:

- Likidite akışı ve tüketim modeli: Faiz Oranındaki değişiklikler, ekonomideki sermaye hareketinin yönünü ve tüketici davranışını belirler;

- Yatırım ve üretim: Düşük Faiz Oranları, işletmeler için finansman maliyetini azaltarak yeni yatırımları daha cazip hale getirir;

- Enflasyon ve fiyat istikrarı: Yüksek Faiz Oranları, enflasyonist baskıları azaltmak ve kredi büyümesini kontrol altına almak için bir araçtır;

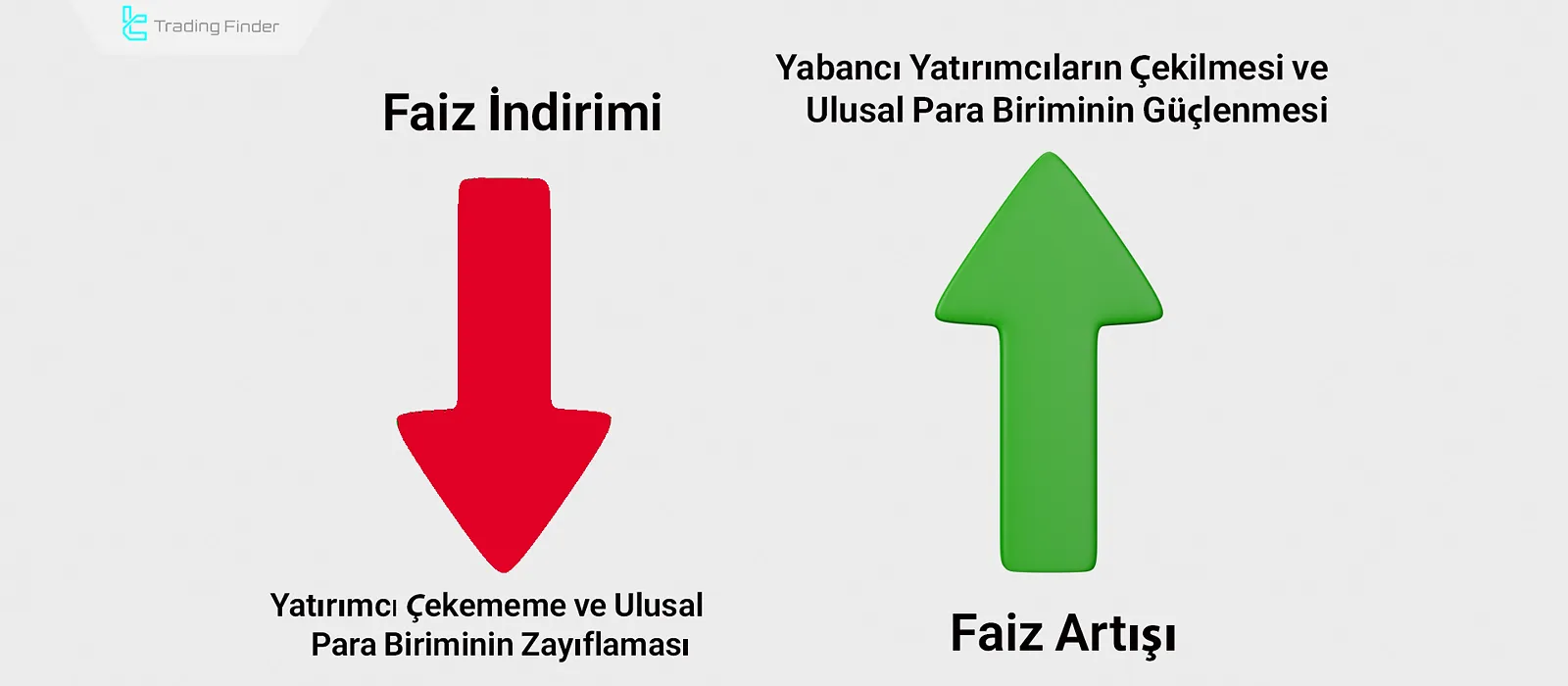

- Ulusal para biriminin değeri üzerindeki etki: Faiz Oranlarındaki ülke farkları, doğrudan yabancı yatırımların cazibesini ve dolayısıyla döviz kurlarını etkiler;

- Finansal piyasalar: Faiz Oranının seviyesi, tahvil getirileri, mevduat cazibesi ve hisse senedi piyasalarına sermaye giriş-çıkışı üzerinde belirleyici bir faktördür;

- Hanehalkı kararları: Mevcut tüketim ile tasarruf arasındaki tercih, Faiz Oranına bağlıdır.

Faiz Oranı Türleri

Faiz Oranları, basit, bileşik ve değişken olmak üzere üç farklı şekilde uygulanır; bu türler, mevduat getirilerinde önemli farklar yaratır.

Basit Faiz Oranında, faiz yalnızca anaparaya uygulanır ve dönemler arasında değişmez; ancak bileşik faizde, her dönemin faizi anaparaya eklenir ve sonraki dönemlerde bu yeni toplam üzerinden faiz hesaplanır.

Bu durum, uzun vadede elde edilen toplam faiz miktarında önemli bir fark oluşturur.

Ayrıca borçlular, gelecekteki Faiz Oranı değişikliklerine dair beklentilerine göre sabit veya değişken Faiz Oranlı krediler alabilirler; örneğin, bir üretici faiz oranlarının düşeceğini öngörüyorsa, değişken Faiz Oranlı kredi alarak bu durumdan fayda sağlayabilir.

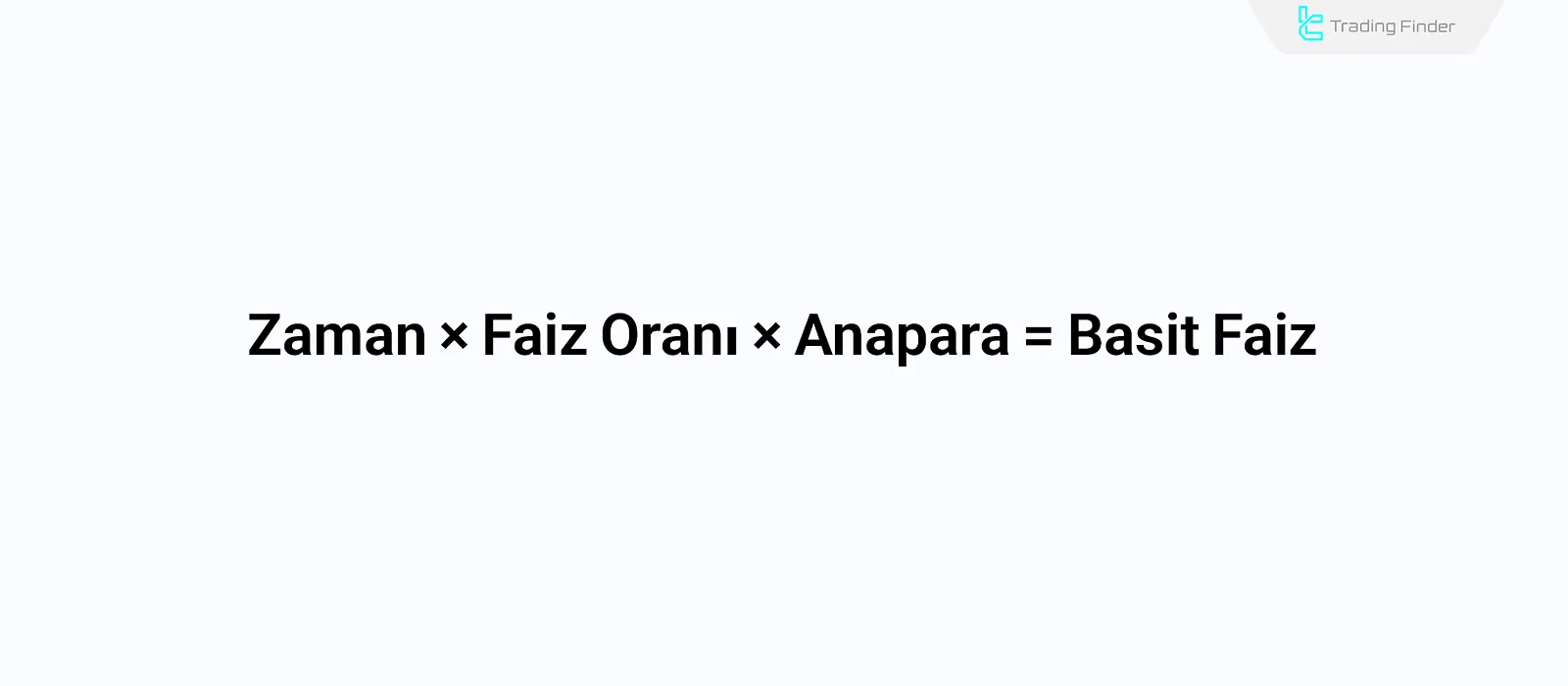

Basit Faiz Oranı

Basit faizde, her dönemde yalnızca anapara üzerinden faiz hesaplanır ve bileşik etki bulunmaz.

Yatırım veya borçlanma dönemlerinin sayısı basit Faiz Oranında dikkate alınmaz; basit Faiz Oranı aşağıdaki formül ile hesaplanır:

Örneğin, bir yatırımcı 1000 $ (başlangıç sermayesi) mevduatını yıllık %10 basit faizle yatırırsa, üç yıl sonunda formüle göre 300 $ faiz elde eder.

Bileşik Faiz Oranı

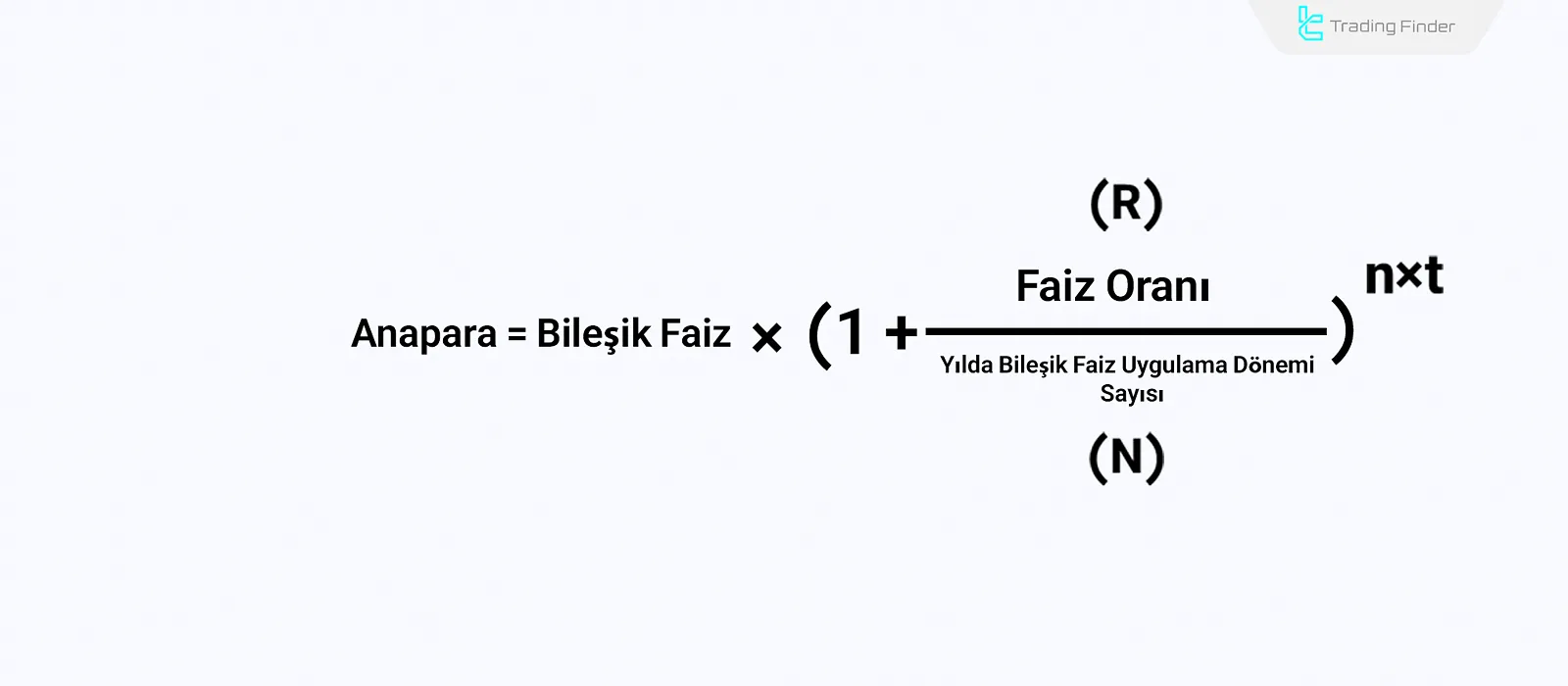

Bileşik faizde, her dönemin faizi bir sonraki dönemin getirisinin hesaplanmasına dâhil edilir; işte bu, basit faizden farkıdır. Böylece bileşik faiz aşağıdaki formüle göre hesaplanır:

Görüldüğü gibi, yılda bileşikleşme sayısının (n) formüle dâhil edilmesi, bileşik faizi basit faizden ayıran unsurdur.

Örneğin, bir yatırımcı 1000 $’ı yıllık %10 faiz oranıyla, yıllık bileşik (1 kez) olacak şekilde üç yıl boyunca yatırırsa, üç yılın sonunda 1331 $ getiri elde eder.

Böylece, basit faize kıyasla getirideki fark 331 $ olur; bu da basit ve bileşik faizin oldukça farklı sonuçlar doğurduğunu gösterir.

Not: Bileşik faiz uygulamasında, bankalar genellikle bileşikleşme sayısını sınırlar; çünkü bileşikleşme sıklığı arttıkça, ödemeleri gereken getiri miktarı da artar.

Bankalar Arası Faiz Oranı

Bankalar arası faiz oranı (interbank rate), bankaların repo piyasasında (Repo Market) birbirlerine uyguladığı kısa vadeli borç verme oranıdır; bu oran, bankaların finansman maliyetlerini yansıtır.

Repo oranındaki artış, riskin yükseldiği anlamına gelir; finansal kriz dönemlerinde güvenin azalması nedeniyle bankalar arası Faiz Oranı genellikle keskin biçimde yükselir.

Not: Repo veya bankalar arası piyasada, bankalar menkul kıymet teminatı karşılığında kısa vadeli krediler verir; bu piyasa, bankacılık sisteminin likiditesini düzenlemek için kullanılır ve finansal kurumların menkul kıymet faizlerinden gelir elde ettiği bir kaynaktır.

Geçerli Faiz Oranı

Tahvil getirileri ve Faiz Oranları aynı yönde hareket eder; başka bir deyişle, Faiz Oranları yükseldiğinde tahvil getirileri de artar. Tersine, Faiz Oranları düştüğünde tahvil getirileri de düşer.

Ancak tahvil fiyatları, tahvil getirileriyle ters orantılıdır. Bunun nedeni, tahvilin vade sonundaki nominal değerinin sabit olması, ancak piyasa fiyatının arz ve talebe göre dalgalanmasıdır.

Doğal olarak, bir tahvilin fiyatı artarsa, getirisi azalır. Faiz Oranları yükseldiğinde, düşük getirili tahvillere olan talep azalır. Sonuç olarak, düşük talep fiyatı düşürür ve bu durum, tahvil getirileri yeni Faiz Oranına uyum sağlayana kadar devam eder.

Tersine, Faiz Oranları düştüğünde yüksek getirili tahvillere olan talep artar, bu da fiyatlarını yükseltir. Fiyat artışı, tahvil getirisi geçerli Faiz Oranına uyum sağladığında durur.

Tahvil getirileri ile Faiz Oranları arasındaki bu doğrudan ilişki nedeniyle, tahvil getirileri gelecekteki Faiz Oranlarını tahmin etmek için de kullanılır. Aslında, piyasa beklentileri Faiz Oranı trendlerine tahvil piyasasında yansır.

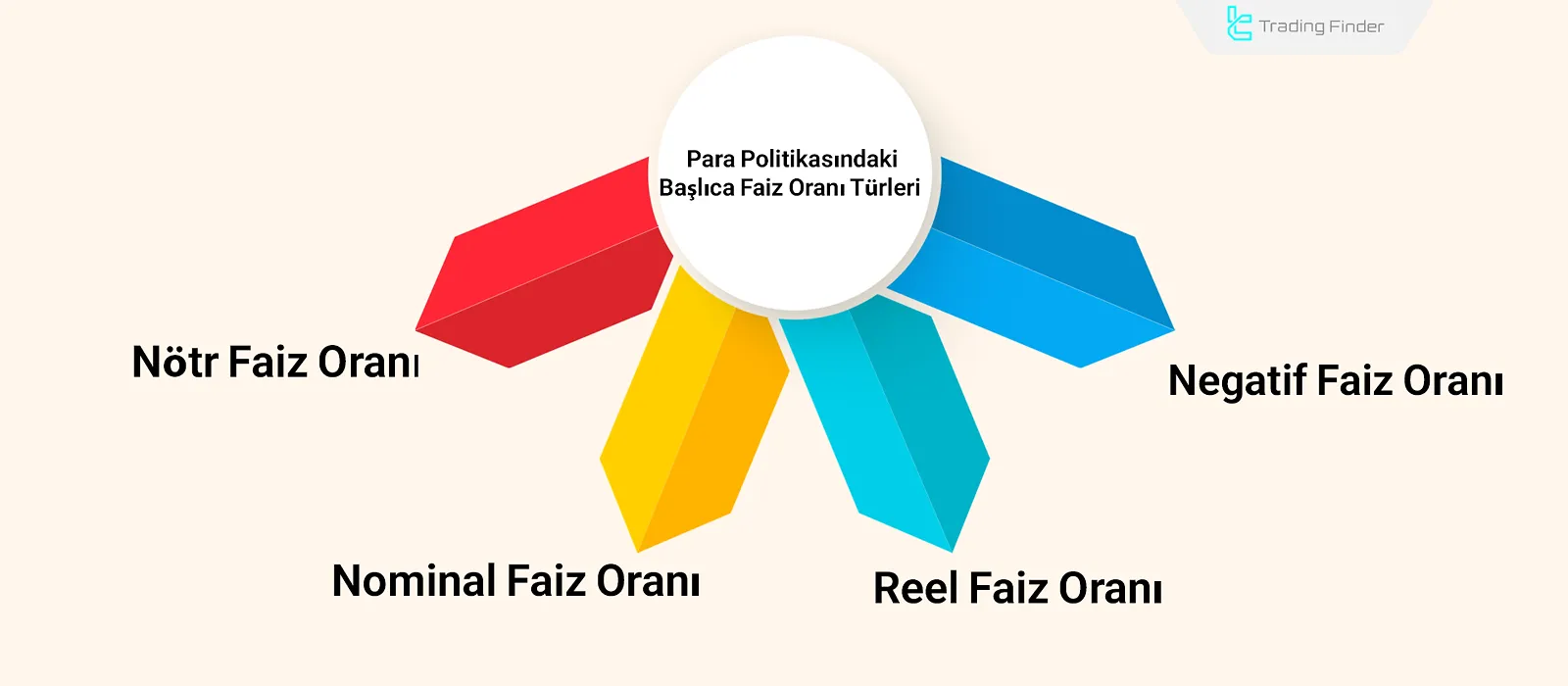

Faiz Oranının Para Politikasındaki Uygulaması

Para politikası, enflasyon ve işsizliği kontrol etme amacıyla yürütülür ve Faiz Oranı bu politikanın uygulanmasında ana araçtır; Faiz Oranlarındaki değişikliklerle birlikte, borçlanma maliyetleri ve düşük riskli piyasalardaki (tahviller, yatırım fonları vb.) getiriler geniş ölçüde değişir.

Bu değişim, para arzını, kredi ve mevduat talebini, piyasa operasyonlarını ve yüksek riskli piyasaları (örneğin hisse senetleri veya kripto para) etkiler.

Nominal Faiz Oranı

Nominal Faiz Oranı, merkez bankası tarafından faiz toplantısında (örneğin ABD’deki FOMC) belirlenen resmî orandır; bu oran, ekonomik göstergelerdeki değişimlere göre ayarlanır.

Merkez bankası, ekonomik büyümeyi desteklemek veya enflasyonu kontrol etmek amacıyla iki farklı faiz yaklaşımı benimser:

Genişleyici para politikasında faiz indirimleri

Ekonomik büyümeyi desteklemeyi amaçlayan genişleyici para politikasında Faiz Oranı düşürülür.

Düşük borçlanma maliyetleri kredi talebini artırır, üretimi ve dolayısıyla iş gücü piyasasını canlandırır; ayrıca, banka faizi ve düşük riskli piyasalardaki getiriler azaldığı için, riskli piyasalara likidite akışı olur.

Faiz indirimleri, açık piyasa işlemleri, kredi tavanı veya getiri eğrisi kontrolü gibi diğer para politikası araçlarıyla birlikte uygulanır.

Daraltıcı para politikasında faiz artışları

Daraltıcı para politikasında Faiz Oranı artırılır; borçlanma maliyetleri yükseldikçe, diğer düşük riskli piyasalardaki getiriler de paralel şekilde artar ve insanlar artık getiri elde etmek için riskli piyasalara yatırım yapma eğiliminde olmaz.

Yüksek borçlanma maliyetleri, özellikle küçük işletmeler için finansmanı zorlaştırır. Bu nedenle, iş gücü piyasası ve tüketici talebi zayıflar; bu yüzden yüksek Faiz Oranları ekonomik büyümeyi sınırlar.

Negatif Faiz Oranı Uygulaması

Negatif Faiz Oranı durumunda, mevduat sahibi dönem sonunda bankaya ödeme yapmak zorundadır; banka da aynı şekilde, yatırılan para için merkez bankasına ödeme yapar.

Bu nedenle, negatif faiz ortamında bireyler mevduat yapma eğiliminde değildir ve bunun yerine mal satın almayı (daha yüksek talep) veya üretime yatırım yapmayı (daha yüksek yatırım) tercih ederler;

bu yüzden negatif Faiz Oranı, “aşırı gevşek para politikası” (Ultra easy monetary policy) olarak kabul edilir.

Ayrıca, negatif faiz döneminde borçlanma maliyeti keskin biçimde düşer; ancak genellikle sıfıra inmez, fakat borçlanma maliyetlerindeki belirgin azalma, insanların kredi almasını teşvik eder.

Bu politika genellikle deflasyon, durgunluk veya “disenflasyon krizi”ni (paranın aşırı değerlenmesi) önlemek amacıyla uygulanır.

Merkez bankaları, kamu hoşnutsuzluğu nedeniyle genellikle negatif faizi uygulamaya isteksizdir ve yalnızca zorunlu kaldıklarında bu yönteme başvururlar.

Reel Faiz Oranı ve Para Politikası

Reel Faiz Oranı, nominal faiz oranından enflasyonun çıkarılmasıyla elde edilir ve para politikasının gizli bir aracıdır.

Örneğin, nominal oran %5 ve enflasyon %2 ise, reel Faiz Oranı pozitif %3’tür.

Reel oran yukarıdaki örnekte olduğu gibi pozitifse, bu, üreticinin düşük riskli getiriler veya borçlanma maliyetlerine kıyasla enflasyondan (ürünün ortalama fiyat artışından) daha az kazandığı anlamına gelir;

bu nedenle enflasyonun üzerinde faiz oranlarıyla kredi almak maliyetli olur. Dolayısıyla pozitif reel oran, daraltıcı bir politika anlamına gelir.

Tersine, negatif reel Faiz Oranı, borçlanma maliyetinin enflasyonun altında olduğu anlamına gelir; bu durumda enflasyonun altında faizle borçlanmak üreticilere fayda sağlar ve ekonomik büyümeyi destekler (genişleyici para politikası).

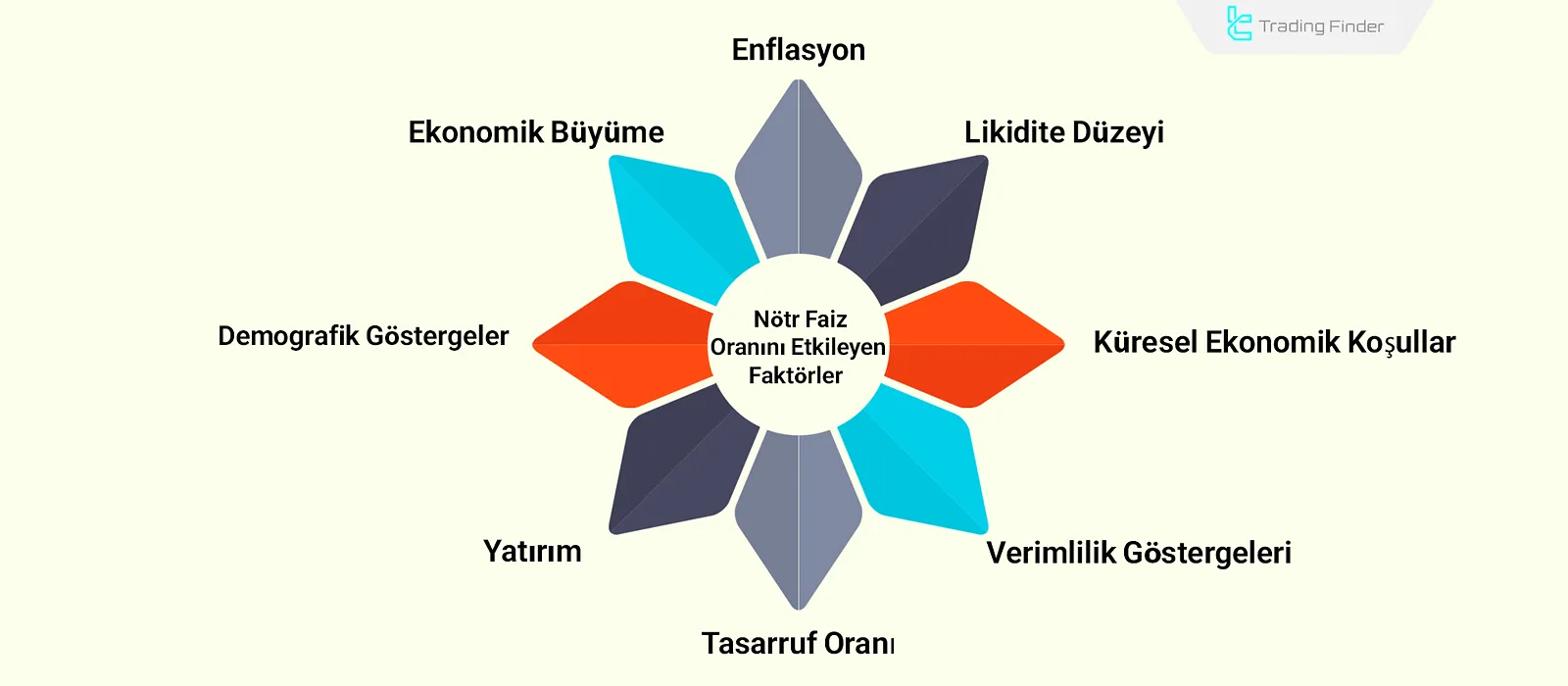

Nötr Faiz Oranı

Nötr Faiz Oranı, ekonomik büyümenin istikrarlı bir seviyede devam ettiği para politikası düzeyidir; aslında nötr seviyede para politikası, ekonomik büyüme açısından ne kısıtlayıcı ne de teşvik edicidir.

Nötr Faiz Oranı, para politikasının uygulanmasında temel bir ölçüttür; oran nötr aralığın üzerindeyse politika daraltıcı, altındaysa genişleyici kabul edilir.

Nötr oran sabit bir değer değildir ve aralığı merkez bankası tarafından tahmini olarak belirlenir.

Nötr oran aralığının tahminini etkileyen faktörler:

- Enflasyon

- Likidite düzeyi

- Ekonomik büyüme

- Tasarruf ve yatırım

- Küresel ekonomik koşullar

- Demografik göstergeler (nüfus yapısı ve toplumun ortalama yaşı)

- Verimlilik göstergeleri

Faiz Oranı Tespit Göstergesi

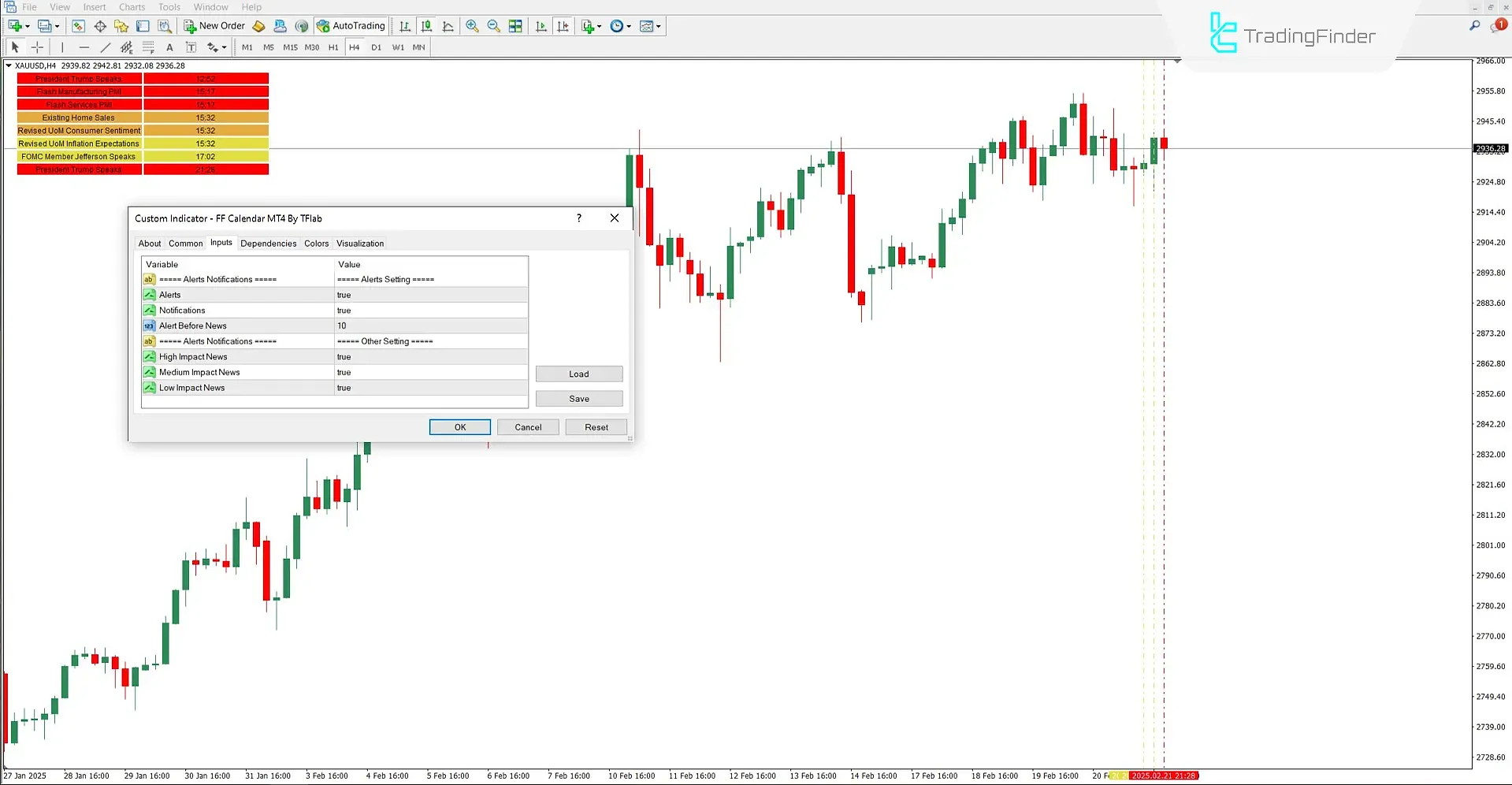

Faiz Oranının zamanlamasını belirlemek için yatırımcılar, Trading Finder’daki Forex Factory Calendar göstergesini kullanabilirler.

Forex Factory Calendar göstergesi, Forex Factory sitesindeki önemli ekonomik olayları doğrudan içe aktararak grafikte gösteren pratik bir araçtır.

İstihdam istatistikleri, enflasyon oranları ve GSYİH endeksi gibi veriler gerçek zamanlı olarak iletilir ve bu sayede yatırımcılar haberleri fiyat hareketleriyle birlikte analiz edebilir.

Forex Factory Calendar göstergesine dair eğitim videosu:

Göstergenin etkinleştirilmesi için, Forex Factory sitesinin Calendar bölümünden haftalık takvim bağlantısını (CSV) kopyalayın ve MetaTrader’da Options > Expert Advisors > Allow Web Request for listed URL kısmına ekleyin.

Bu adımdan sonra, gösterge haberleri otomatik olarak grafiğe yükler.

Bu aracın temel özelliklerinden biri, haberleri renkli dikey çizgilerle zaman çizelgesi biçiminde göstermesidir.

Renkler, haberin önem derecesini belirtir: kırmızı (yüksek etki), turuncu (orta etki) ve sarı (düşük etki).

Gösterge ayarlarında ayrıca uyarılar, bildirimler ve haber açıklanmadan önce zaman aralıkları belirleme gibi seçenekler bulunur. Bu aracın faydası, farklı piyasalarda da açıkça görülmektedir.

Örneğin, EUR/CAD grafiğinde bir Faiz Oranı açıklaması güçlü bir fiyat tepkisine neden olabilir.

Faiz Oranlarını Tespit Etmek İçin Forex Takvimi Göstergesi Nasıl Ayarlanır

Özetle, Forex Factory Calendar göstergesi, teknik analiz ile temel analizi birbirine bağlayan bir köprü oluşturur ve yatırımcıların ekonomik haberlerin döviz, hisse senedi ve emtia piyasaları üzerindeki etkisini daha iyi anlamalarına ve daha doğru kararlar vermelerine olanak tanır.

Forex Factory Calendar göstergesinin kullanım bağlantıları:

- MetaTrader 4’te Forex Factory Calendar göstergesi

- MetaTrader 5’te Forex Factory Calendar göstergesi

- TradingView’de Forex Factory Calendar göstergesi

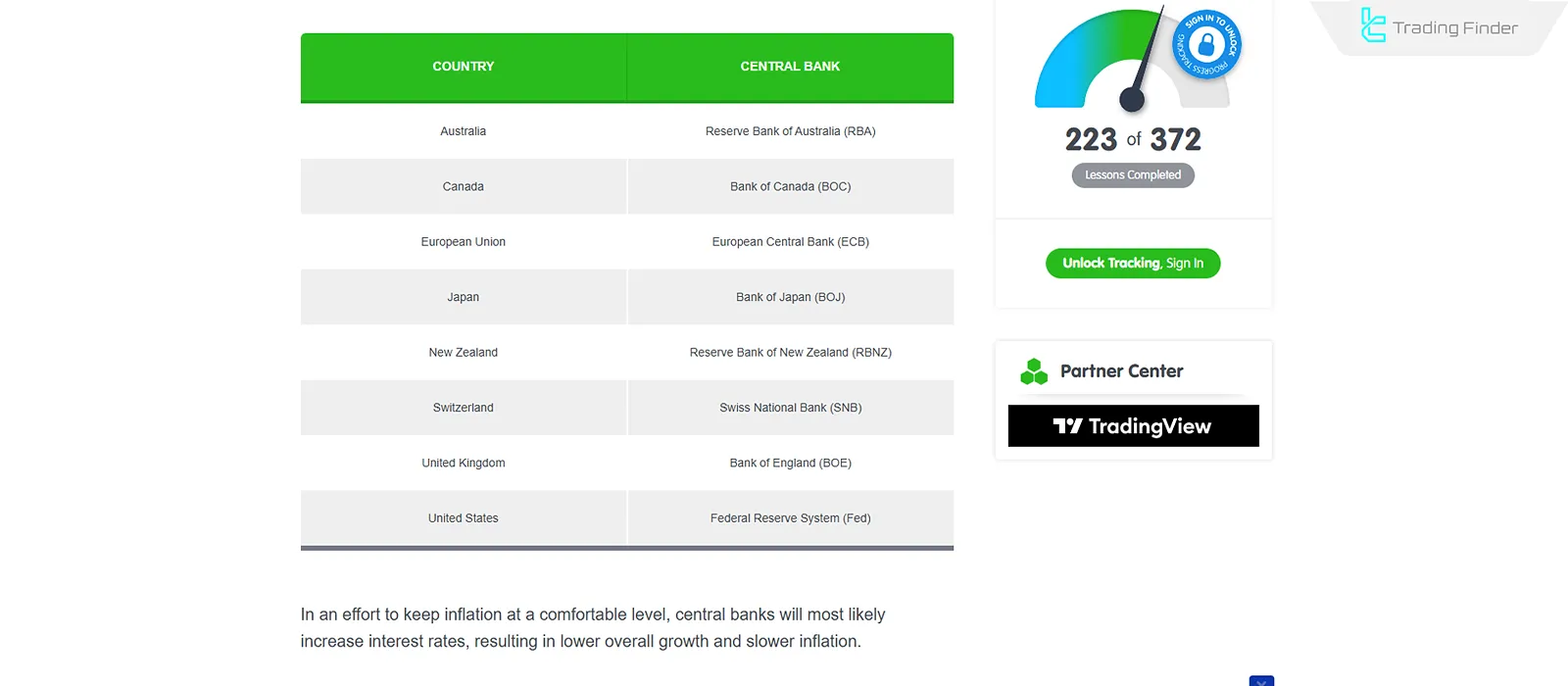

Farklı Ülkelerdeki Faiz Oranı Karşılaştırması Örneği

Her ülkenin Faiz Oranı seviyesi, ekonomik koşullarını, para politikasını ve merkez bankasının hedeflerini yansıtır.

Bu oranların incelenmesi ve karşılaştırılması, faiz aracının enflasyonu dizginlemek, büyümeyi teşvik etmek veya likiditeyi yönetmek için nasıl kullanıldığını gösterir.

Ayrıca bu göstergedeki farklılıklar, sermaye piyasası akışlarını ve küresel finansal istikrarı neden etkilediğini ortaya koyar. Faiz Oranı Karşılaştırma Örneği:

Bölge | Merkez Bankası | Faiz Oranı Eğilimi | Ana Hedefler | Görünüm / Zorluklar |

Amerika Birleşik Devletleri (ABD) | Federal Reserve | 2008 krizi sonrası sıfıra yakın; 2022–2023’te %5.25–%5.5’e kadar keskin artışlar | Enflasyonu kontrol etmek, tam istihdamı desteklemek, finansal istikrar | Enflasyonu dizginlemek için faiz artışları; 2024’ten itibaren kademeli indirimler bekleniyor |

Euro Bölgesi | Avrupa Merkez Bankası (ECB) | Finansal kriz sonrası keskin indirimler; negatif faiz dönemi; enflasyonu kontrol için son dönemde artışlar; üye ülkeler arasındaki farklı koşullar nedeniyle zorluklar | Fiyat istikrarı, ekonomik büyümeyi destekleme, Euro bölgesinde finansal entegrasyon | Farklı ekonomik koşullar politika yapımında karmaşıklık yaratıyor |

Faiz Oranı Farklarının Küresel Ticaret Üzerindeki Etkisi

Ülkeler arasındaki Faiz Oranı farkları, sermaye akışları ve döviz kuru değişimlerinde önemli faktörlerden biridir.

Bir ülke, diğer ekonomilere kıyasla daha yüksek faiz oranları sunduğunda, daha yüksek getiri arayan yabancı yatırımcılar o ülkeye yönelir.

Sonuç olarak, ulusal para birimi değer kazanır ve ihraç malları daha pahalı hale gelir.

Tersine, faiz oranlarının düşürülmesi para birimini zayıflatabilir ve ihraç mallarının rekabet gücünü artırabilir, ancak ithalat maliyetlerini yükseltir.

Bu farklar yalnızca döviz kurlarını değil, aynı zamanda ihracat ve ithalat hacimlerini, kısa vadeli sermaye akışlarını ve hatta çok uluslu şirketlerin kararlarını da etkiler.

Sonuç olarak, Faiz Oranı küresel ticaret yapısını dolaylı olarak şekillendirir ve ülkelerin para politikası, dış işlemler dengesini değiştirebilir.

Faiz Oranlarının Finansal Piyasalar Üzerindeki Etkisi

Faiz Oranlarındaki değişiklikler, likidite seviyelerini ve borçlanma veya mevduat talebini etkiler; bu durum aynı zamanda finansal piyasaları ve piyasa hissiyatını da şekillendirir.

Özellikle, veriler gevşeme politikalarına işaret ettiğinde piyasa hissiyatı “risk-on” hale gelir.

Genişleyici para politikası (faiz indirimleri), riskli piyasalar için olumlu kabul edilir; bunun nedeni, borçlanma koşullarının kolaylaşması, düşük getirili piyasalarda faizlerin azalması ve likiditenin artmasıdır.

Buna karşılık, ekonomik büyümeyi sınırlamak ve enflasyonu kontrol etmek amacıyla uygulanan daraltıcı para politikası (faiz artışları), yatırımcı hissiyatını riskten kaçınmaya “risk-off” yönlendirir.

BabyPips sitesinde, Faiz oranlarının finansal piyasalar üzerindeki etkisi eğitimi şu şekilde açıklanmıştır:

Faiz Oranlarının Altın Üzerindeki Etkisi

Altın fiyatları genellikle faiz indirim döngüleri sırasında kademeli olarak yükselir, çünkü altının fiyatı itibari paranın değeriyle yakından ilişkilidir.

Ancak altının gevşeme döngülerindeki yükselişi genellikle hisse senetleri veya kripto paralar kadar keskin değildir.

Bu durum, altının riskten kaçınan doğasından kaynaklanır (gevşek para politikasındaki risk-on hissiyatının tersidir).

Bu nedenle, genişleyici döngülerde altın, doğası ve dolar bazlı fiyatlanması (itibari para birimlerinden farklı olarak) nedeniyle kendine özgü bir davranış sergiler.

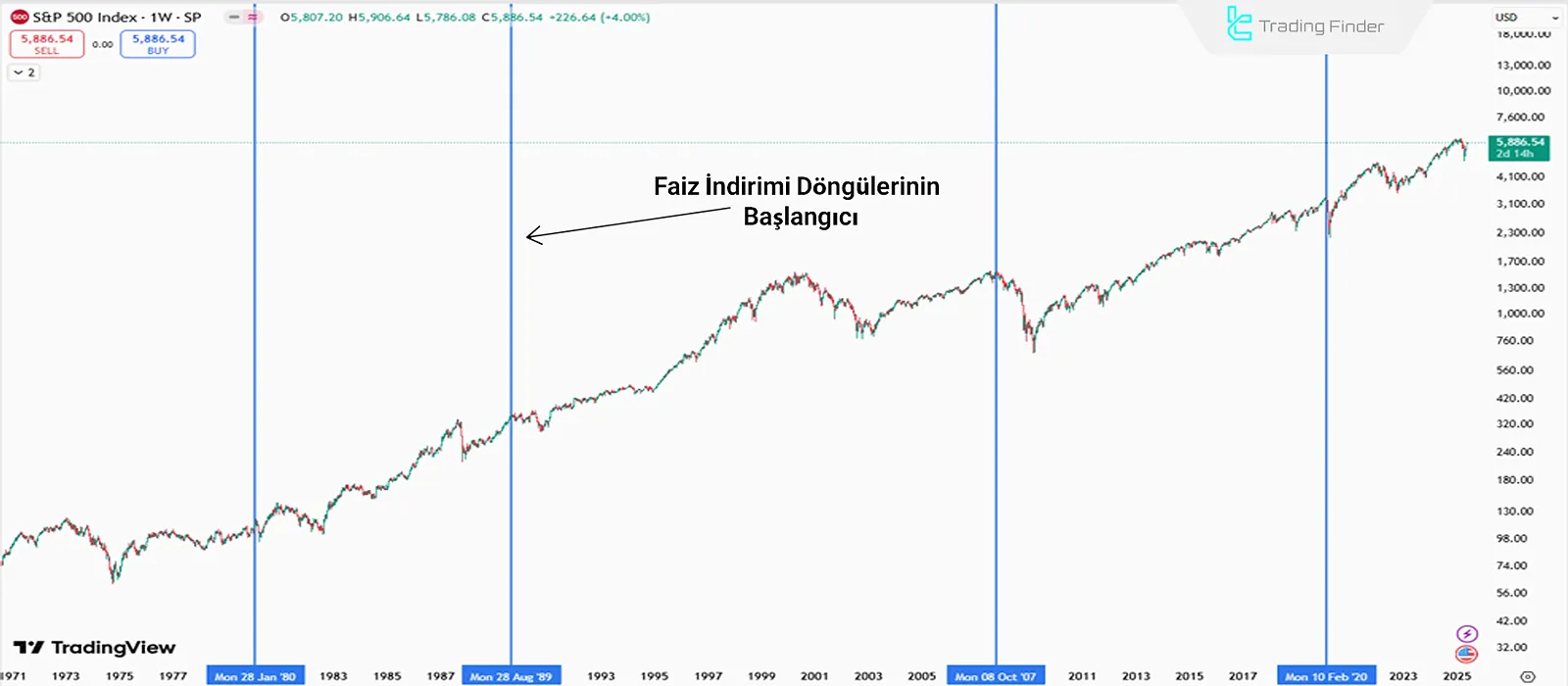

Faiz Oranlarının Hisse Senetleri Üzerindeki Etkisi

Faiz Oranları ile hisse senedi piyasası arasındaki ilişki teorik olarak oldukça net ve açıktır; daha düşük Faiz Oranları, hisse senedi piyasasını destekler.

Bu durum, hisse senetlerinin risk alma doğasıyla uyumludur ve şirketler için finansman, gevşeme dönemlerinde daha kolay hale gelir; bu da iş gücü piyasası ve üretim açısından fayda sağlar.

Görselde, S&P 500 ile geçmiş faiz indirim döngüleri arasındaki ilişki gösterilmektedir; 2008 finansal krizi dönemi dışında, faiz indirimlerinden sonra hisse senedi piyasası genellikle yukarı yönlü hareket etmiştir.

Not: Faiz indirimlerine piyasa tepkileri genellikle gecikmeli olur; çünkü genişleyici politikanın ekonomi ve şirket performansı üzerindeki etkisi birkaç ay gecikmeyle görülür.

Faiz Oranlarının Kripto Para Piyasası Üzerindeki Etkisi

Risk alma doğası gereği, kripto para piyasası faiz indirimlerinden fayda sağlar.

Bu durum, artan likidite seviyeleri nedeniyle gerçekleşir; genişleyici döngülerde hanehalkı finansal durumu iyileşir ve günlük harcamalar dışında kalan para yatırıma yönlendirilir; bu davranış durgunluk dönemlerinde çok daha zayıftır.

Yukarıdaki görsel, 2020 ve 2024 faiz indirim döngülerinde Bitcoin’in davranışını göstermektedir; her iki dönemde de dikkate değer getiriler kaydedilmiştir.

Elbette, 2024’te faiz indirim beklentileri, Federal Reserve’ün resmî indirimlerinden önce büyük ölçüde fiyatlara yansımıştı.

Farklı Faiz Oranı Türlerinin Avantaj ve Dezavantajları

Bazı yapılar daha fazla istikrar ve öngörülebilirlik sağlarken, diğerleri daha fazla esneklik veya uzun vadeli getiri sunar.

Bu avantaj ve dezavantajların anlaşılması, bireylerin ve işletmelerin ekonomik koşullar ve risk toleransına göre doğru yatırım seçimini yapmasına yardımcı olur. Farklı Faiz Oranı Türlerinin Avantaj ve Dezavantajları Tablosu:

Faiz Oranı Türü | Avantajları | Dezavantajları |

Sabit | Öngörülebilir taksitler ve istikrarlı geri ödeme – artan faiz oranlarına karşı koruma | Faiz indirimlerinden yararlanamama – değişken oranlara kıyasla daha yüksek başlangıç maliyeti |

Değişken (Yüzer) | Faiz oranları düşerse daha düşük geri ödeme olasılığı – düşük başlangıç oranı | Faiz artış döngülerinde daha yüksek taksit riski – uzun vadeli finansal planlama zorluğu |

Basit | Kolay ve şeffaf hesaplama – kısa vadeli krediler için uygun | Uzun vadeli yatırımlarda düşük getiri – yatırımcılar için düşük cazibe |

Bileşik | Uzun vadede daha yüksek getiri – bileşik sermaye artışı | Uzun vadeli kredilerde ağır finansal yük – borçlular için hesaplama karmaşıklığı |

Sonuç

Faiz Oranı, para ödünç almanın maliyetidir ve değişimleri finansal piyasalar üzerinde önemli etkiler yaratır.

Bu nedenle, Faiz Oranı para politikasının ana aracıdır; faiz indirimleri genişleyici bir politika (ekonomik büyümeyi destekleyici), faiz artışları ise daraltıcı bir politika (ekonomik büyümeyi sınırlayıcı) olarak kabul edilir.

Genişleyici para politikasının uygulanması ve faiz indirimleri, artan likidite ve üreticiler için kolaylaşan finansman koşulları sayesinde, hisse senedi ve kripto gibi riskli piyasalar için olumlu olur.

Buna karşılık, faiz artış döngülerinin daraltıcı dönemlerinde bu piyasalar olumsuz etkilenir.

Ayrıca, döviz piyasasında Faiz Oranı değişimleri, “carry trade” sermaye hareketleri yoluyla döviz çiftlerinin orta vadeli trendini etkiler.