Forex piyasasında birçok yatırımcı, piyasayı analiz edecek yeterli bilgiye veya zamana sahip olmadıkları için dolaylı yatırım yöntemlerini kullanmayı tercih eder.

Bu yöntemlerden biri, PAMM forex ve mam trading account gibi modeller arasında şeffaf yapısı ve yatırım oranına dayalı kâr paylaşım mekanizması sayesinde büyük popülerlik kazanan PAMM hesabıdır.

Bir PAMM trading account, sosyal ticaretin bir alt kategorisidir; bu modelde profesyonel bir trader, birden fazla yatırımcının birleştirilmiş sermayesini kullanarak işlemler yapar ve ortaya çıkan kâr veya zarar yatırımcılar arasında dağıtılır.

Aslında, PAMM nedir veya PAMM meaning diye soracak olursak, basit cevap şu olur: PAMM, bir traderın birden fazla yatırımcı adına işlem yaptığı ve PAMM forex brokerlerinin tüm kâr ve zarar hesaplamalarını otomatik olarak yönettiği bir ortak yatırım modelidir.

Her yatırımcı, PAMM hesabına belirli bir miktarda fon tahsis eder ve toplam bakiye içindeki sermaye oranına göre kâr veya zarara ortak olur.

Bu mekanizma, birçok brokerın yeni başlayan kullanıcılar için PAMM hizmeti sunmasını teşvik etmiştir; böylece kullanıcılar, doğrudan işlem yapma gereği duymadan profesyonel ticaret faaliyetlerine katılabilirler.

PAMM Hesabı Nedir?

PAMM Hesabı, finansal piyasalarda kullanılan bir sosyal yatırım modelidir. Bu modelde, profesyonel bir yatırımcı, birçok yatırımcının bir araya getirdiği fonları kullanarak piyasada işlem yapar.

Bu tür hesapta, her yatırımcı Forex PAMM Hesabına belirli bir miktarda sermaye tahsis eder ve yapılan işlemlerden elde edilen kâr, yatırılan sermayeye orantılı olarak paylaşılır.

PAMM işlemlerinden kaynaklanan kâr ve zararlar, her yatırımcının toplam PAMM sermayesindeki payına göre dağıtılır.

Bu yapıda, aracı kurum kâr, zarar ve ücret hesaplamaları gibi işlem süreçlerinin farklı yönlerini denetler.

PAMM Hesapları çoğunlukla forex piyasasında kullanılır, ancak bazı aracı kurumlar bu yatırım modelinin diğer piyasalarda da kullanılmasına olanak tanır.

FXOpen Resmî YouTube kanalında, bir PAMM hesabının işleyişi video formatında açıklanmaktadır:

PAMM Hesabı Nasıl Çalışır?

PAMM ticaret sisteminde, yatırımcılar destekleyici brokerda bir hesap açtıktan sonra fonlarını bir PAMM hesabına yatırırlar. Hesap yöneticisi veya PAMM hesap yöneticisi, birleştirilmiş toplam sermayeyi kullanarak işlemleri yürütür.

Her döneme ait kâr ve zararlar, her yatırımcının toplam sermaye içindeki payına göre hesaplanır. Bu süreç brokerın sistemi tarafından yönetilir ve genellikle ticaret panelinde broker PAMM account başlığı altında görüntülenir.

Eğer PAMM hesap yöneticileri işlemlerde başarılı olurlarsa, performans ücreti olarak kârın belirli bir yüzdesi onlara verilir. Çoğu forex PAMM hesabında yaygın olarak kullanılan bu model, yönetici ile yatırımcıların çıkarları arasında bir denge oluşturur.

Bazı aracı kurumlarda, yöneticiye ödeme yapısı “High Water Mark” yöntemine dayanır; bu, yöneticinin yalnızca hesabın daha önce kaydedilen en yüksek kâr seviyesini aşması durumunda ücret alabileceği anlamına gelir.

Bu yöntem, eğer hesap bir ay zarar ederse, yöneticinin tekrar ücret alabilmesi için önceki ayın zararını telafi etmesini zorunlu kılar.

Yüksek Su Seviyesi (High Water Mark) Performansının Sayısal Örneği

Bazı PAMM forex ticaret brokerlarında ücret yapısı High Water Mark modeline dayanmaktadır. Bu modele göre, hesap yöneticisi yalnızca önceki en yüksek hesap seviyesinin (HWM) üzerine yeni kârlar kaydedildiğinde ücret alır.

Bir yatırımcının PAMM forex hesabında 1000 USD olduğunu varsayalım. Hesap ilk ayda yüzde 10 kâr ederse, bu kârın yüzde 30’u (yani 30 USD) yöneticiye ücret olarak ödenir.

Takip eden ayda yüzde 5 zarar oluşursa, yeni bir ücret yalnızca bakiye 1100 USD’nin üzerine çıktığında alınır.

Birçok PAMM yatırımında bulunan bu mekanizma, yönetici ile yatırımcılar arasında kâr dağılımında şeffaflık ve adalet sağlar. Bu kavram, Investopedia’daki High Water Mark öğretici makalesinde örneklerle tamamen açıklanmıştır.

PAMM ticaret sisteminde, yöneticinin yalnızca yeni kârlar elde edildiğinde ücret aldığı model; Kaynak: Investopedia

PAMM Hesabının Avantajları ve Dezavantajları Nelerdir?

PAMM hesaplarını kullanmak, bireylerin doğrudan işlem yapmadan profesyonel traderların becerilerinden faydalanmalarını sağlar.

Ancak, hiçbir PAMM işleminin veya yatırımının risksiz olmadığını ve garanti edilmiş bir kâr bulunmadığını unutmamak önemlidir.

Aşağıdaki tablo, bir PAMM hesabının avantaj ve dezavantajlarını özetlemektedir:

Avantajlar | Dezavantajlar |

Profesyonel yatırımcıların uzmanlığından faydalanma imkânı | Kârlılık garantisi yok |

Yatırılan sermaye miktarına orantılı kâr dağılımı | Yöneticinin neden olabileceği zarar ihtimali |

Kâr ve ücret raporlamasında şeffaflık | İşlem kararlarında doğrudan kontrol yok |

Farklı stratejilere sahip çeşitli hesap yöneticileri | Yöneticinin performansı zaman içinde değişkenlik gösterebilir |

Kâr dağıtım sürecinde aracı kurum denetimi | Yatırımcının tamamen yöneticinin becerisine ve risk yönetimine bağlı olması |

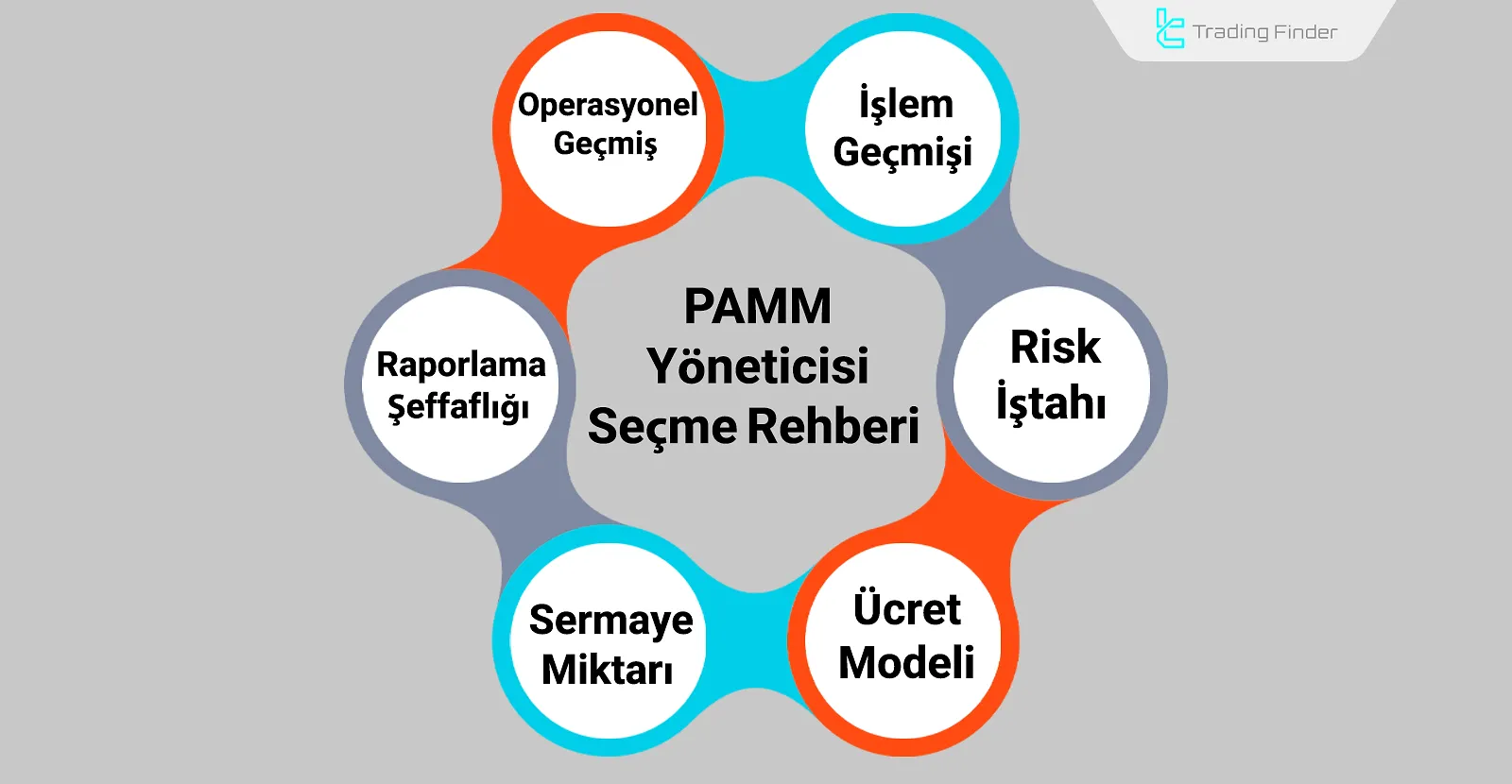

Doğru PAMM Hesabını Nasıl Seçersiniz?

Uygun bir PAMM hesabı seçmek için, bir yatırımcının PAMM hesabının tam olarak nasıl çalıştığını ve performansını etkileyen faktörleri anlaması gerekir. İşlem geçmişini, risk seviyesini, kâr paylaşım modelini ve şeffaflığı incelemek en önemli kriterler arasındadır.

Öncelikle, PAMM kısaltmasının Percent Allocation Management Module anlamına geldiğini bilmek önemlidir; bu ifade, yatırımcılar ile yönetici arasındaki sermayenin yüzdelik oranlara göre dağıtıldığı bir modülü tanımlar. Bu temel tanım, bir PAMM hesabının doğasını net bir şekilde anlamayı sağlar.

Uygun bir PAMM account forex, yatırımların şeffaf ve güvenli bir ortamda yapılabilmesi için geçerli bir lisansa sahip bir broker tarafından sunulmalıdır.

Bir PAMM ticaret hesabındaki ana ve temel faktörler şunlardır:

PAMM Hesabı Seçmeden Önce Kontrol Listesi

Bir PAMM hesabına yatırım yapmadan önce, birkaç önemli noktaya dikkat etmek gerekir. Bu faktörlere dikkat etmek, istikrarsız hesaplarla ilgili riskleri önlemeye yardımcı olabilir.

- Hesabın en az üç aylık performans geçmişini inceleyin;

- Kâr-zarar oranını karşılaştırın;

- Getirilerin tutarlılığını ve kayıplardan kurtulma süresini değerlendirin;

- HWM’nin aktif olduğundan ve yöneticinin ücretlerinin şeffaf olduğundan emin olun;

- Bağımsız bir PAMM yönetim sistemine sahip, saygın bir broker seçin.

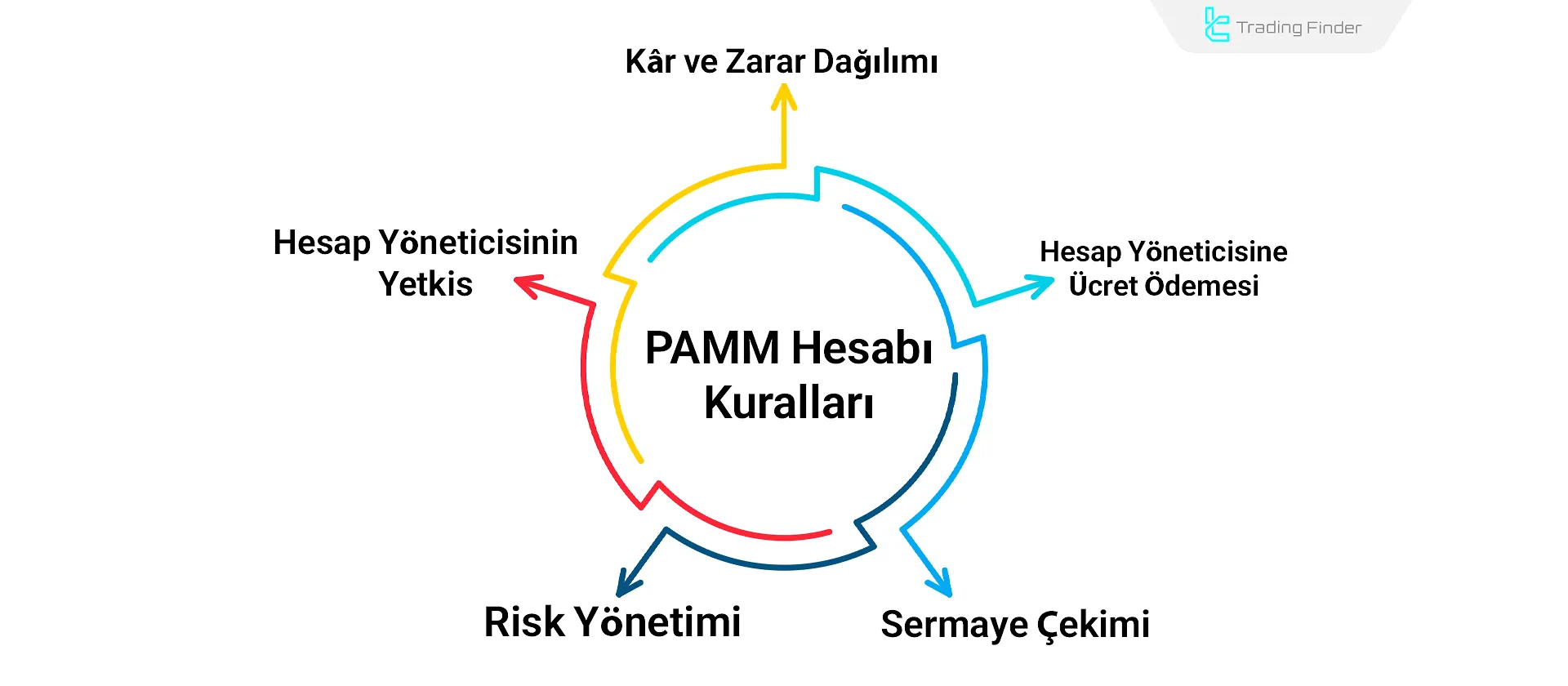

PAMM Hesaplarının Kuralları Nelerdir?

PAMM hesaplarında broker, bir denetleyici olarak görev yapar ve şeffaf kurallara dayalı olarak kâr dağıtımı, sermaye çekimi ve ücret hesaplama süreçlerini kontrol eder.

Bu kurallar, PAMM hesabının ne olduğunu ve diğer yönetilen hesap türlerinden nasıl farklılaştığını tanımlar. Örneğin, birçok PAMM forex hesabında yöneticinin ödeme yapısı yalnızca hesap kâr ettiğinde devreye girer.

Aşağıda bu düzenlemelerin temel bölümlerini inceleyeceğiz:

Kâr-Zarar Paylaşımına İlişkin Kurallar

Kâr ve zarar paylaşımına dair şeffaf kurallar, bir PAMM Hesabında kritik bir faktördür. Bu yatırım modelinde, yatırımcıların kâr payı, toplam hesaba yatırılan sermaye içindeki paylarına göre hesaplanır.

Bu kuralların ana unsurları şunlardır:

- Her yatırımcının sermaye payına göre kâr-zarar bölüşümü

- Aracı kurum sistemleri tarafından otomatik hesaplama

- Kâr çekimi üzerinde zaman bazlı kısıtlamalar (örneğin, aylık ya da haftalık)

Yöneticilere Ödeme Kuralları

PAMM ticaret platformu yapısında, ücret ödemeleri yalnızca kârlılık durumunda yapılır. Genellikle net kârın belirli bir yüzdesi yöneticiye tahsis edilir ve tüm detaylar başlangıç sözleşmesinde açıkça tanımlanır.

Yöneticiye ücret ödemeye ilişkin kurallar:

- Yalnızca kâr sağlandığında ücret ödenir (Performans Ücreti)

- Ücret oranı başlangıç anlaşmasında belirlenir

- Bazı aracı kurumlar High Water Mark modelini uygular

Sermaye Çekimine İlişkin Kurallar

PAMM yatırımlarında sermaye çekimi genellikle haftalık veya aylık bazda yapılabilir ve orta vadeli çekimlerde bir ücret veya süre kısıtlaması uygulanabilir.

Bu kurallarda ele alınan konular:

- Önceden bildirimle (örneğin 24 veya 48 saat) tüm sermayeyi veya bir kısmını çekme imkânı

- Çekim yapılmasına izin verilen belirli zaman dilimleri

- Belirlenen süreden önce yapılan çekimlerde cezai uygulamalar

PAMM Hesaplarında Yatırım Döngüleri ve Çekim Dönemleri

Çoğu brokerda PAMM hesapları düzenli yatırım döngüleriyle (haftalık veya aylık) çalışır. Her döngünün sonunda kâr ve zarar hesaplanır ve yatırımcılar ana paralarını veya elde ettikleri kârı çekebilirler.

Her döngünün süresi ve çekim koşulları, hesap oluşturulurken yönetici tarafından belirlenir ve PAMM ticaret platformundaki hesap bilgi sayfasında görüntülenebilir. Döngü ortasında yapılan çekimler, ücret içerebilir veya brokerdan önceden bildirim gerektirebilir.

Risk Yönetimi Kuralları

Risk yönetimi, her forex PAMM hesabında temel unsurlardan biridir. Brokerlar genellikle sistemlerinde maksimum düşüş (drawdown) ve işlem durdurma seviyeleri gibi sınırlar belirleyerek büyük kayıpları önlemeye çalışırlar.

Bir PAMM ticaret düzeninde profesyonel bir trader, uygun bir risk-getiri oranını korumalı ve yatırımcılar için belirli bir stop-out seviyesi tanımlamalıdır. Bu kurallar ana sözleşmede belirtilir ve broker, bunların uygulanmasını denetler.

Bu yaklaşımların uygulanması için sözleşmelere şu şartlar dahil edilir:

- Maksimum zarar oranı eşiği belirleme;

- Zarar kapama (stop-out) seviyesinin yatırımcı veya aracı kurum tarafından tanımlanması;

- Sermaye yönetim kurallarının uygulanması ve yöneticinin bunlara uyma zorunluluğu.

Yöneticinin Yetki Kuralları

PAMM Hesabı yöneticisinin yetkileri sınırlıdır. Yatırılan sermayeyi çekme veya başka bir hesaba aktarma yetkisi bulunmaz.

Yönetici yetkisinin çerçevesi:

- Yalnızca işlem açma yetkisine sahiptir, para çekme yetkisi yoktur;

- İşlem yapmasına izin verilen semboller sınırlı olabilir;

- Tüm işlemlere dair yöneticinin sorumlulukları net şekilde tanımlanmalıdır.

PAMM Temsilcisinin Rolü ve Ödül Dağıtımı

Bazı PAMM forex ticaret platformlarında, yatırımcıları yönetilen hesaplara yönlendiren ve yönetici ücretinden belirli bir yüzde oranında ödül alan PAMM temsilcisi olarak bilinen bir kişi tanımlanır.

Bu model, geniş bir yatırım ağı oluşturur ve yöneticilerin performans şeffaflığını artırır. Sonuç olarak hem yönetici hem de temsilci, hesabın başarılı performansından fayda sağlar.

Bu yapı, yatırımcılardan herhangi bir ek maliyet talep etmeden yatırım ağını genişletir ve sermaye ediniminde şeffaflığı artırır.

Bir PAMM sözleşmesinde, yönetici temsilcinin ödül yüzdesini, yatırım süresini ve performans ücreti oranını bağımsız olarak belirleyebilir.

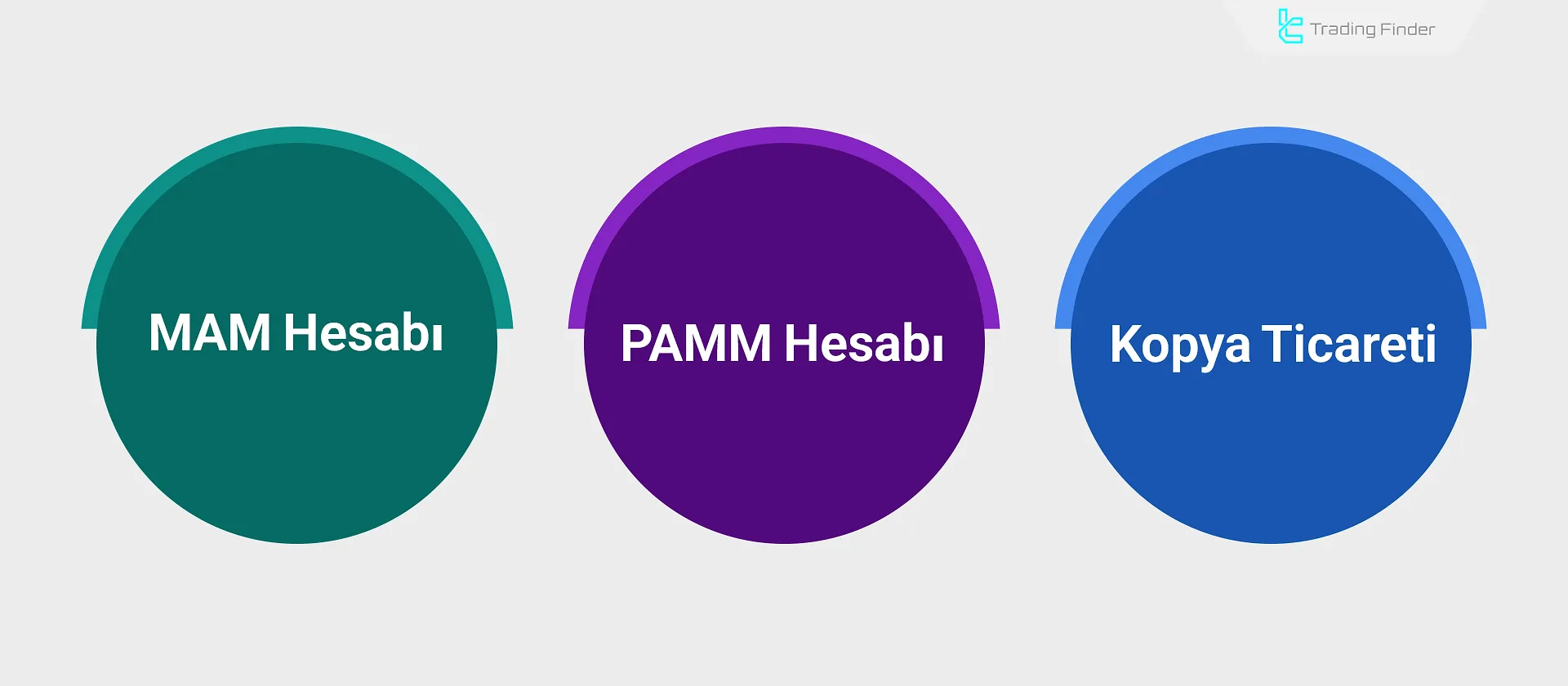

PAMM, MAM ve Copy Trading Arasındaki Farklar

PAMM Hesabı, Copy Trading ve MAM (Multi-Account Manager), profesyonel yatırımcıların bilgi ve deneyiminden yararlanmak için kullanılan üç farklı modeldir.

Traderlar ve yatırımcılar arasında sıkça tartışılan temel konulardan biri, PAMM ile MAM arasındaki farktır.

Her iki yapı da tek bir hesap yöneticisinin birden fazla müşterinin sermayesini yönetmesi esasına dayanır, ancak aralarında dikkat çekici farklılıklar bulunmaktadır.

Özellik | PAMM Hesabı (PAMM) | Copy Trading | MAM Hesabı (MAM) |

Sermaye Yönetimi | Tüm yatırımcı fonları tek bir hesapta toplanır | Her yatırımcının ayrı hesabı vardır | Fonlar toplanır; işlem hacmi özelleştirilebilir |

Yatırımcı Kontrolü | İşlemler üzerinde kontrol yok | Yatırımcı işlemi kapatabilir veya değiştirebilir | İşlem hacmi kontrolü aracı kuruma bağlıdır |

Risk Yönetimi | Hesap yöneticisi tarafından yapılır | Yatırımcı ya da kopyalama ayarları ile yapılır | Yönetici ve yatırımcı kontrolü bir arada |

Ücret Ödeme | Net kârın yüzdesi | Kârın yüzdesi veya sabit ücret | Kârın yüzdesi ya da işlem hacmine göre |

İşlem Uygulama Yapısı | İşlemler toplu hesapta yürütülür | İşlemler bireysel yatırımcı hesaplarına kopyalanır | İşlemler toplu hesapta yürütülür, ancak hacim yatırımcıya özel ayarlanabilir |

Fast Local Trade Copier Tekli ve Çoklu Zaman Dilimi Expert

PAMM forex ticaret hesaplarında işlemleri senkronize etmek için en kullanışlı araçlardan biri Trade Copier uzmanıdır.

TradingFinder tarafından geliştirilen bu araç, traderların işlemlerini birden fazla hesap arasında otomatik olarak aktarmalarına olanak tanır.

Bu araç sayesinde, birden fazla hesap veya PAMM yatırımcı hesabı yöneten kullanıcılar işlemlerini aynı anda kopyalayabilir ve insan hatalarını en aza indirebilirler.

MetaTrader 4 ve 5’in en son sürümlerinde bu uzman, birden fazla master ve slave hesabı destekler, bu da onu profesyonel traderlar ve broker PAMM hesap yöneticileri için son derece faydalı hale getirir.

Teknik açıdan bakıldığında, Trade Copier birden fazla master hesabı destekler ve brokerlar farklı sembol adlandırma kuralları kullanıyorsa sembolleri dönüştürebilir.

Ayrıca izin verilen işlem günlerini seçme, Market Watch ile senkronizasyon sağlama ve bir veya birden fazla grafikten veri alma seçeneklerini içerir.

Bu uzman, hem tekli hem de çoklu zaman dilimi modlarında çalışır ve Forex, kripto para, hisse senedi, endeks ve emtia piyasalarında yüksek doğrulukla performans gösterir.

GBP/USD pariteleri ve BTC işlemleri üzerinde yapılan testlerde, TP ve SL seviyelerine sahip alım-satım pozisyonları hedef hesaba tam olarak kopyalanmıştır.

Hızı, doğruluğu ve basit kurulumu sayesinde bu araç, scalperlar ve günlük traderlar arasında oldukça popülerdir.

Bu nedenle, TradingFinder Fast Trade Copier Expert, işlemlerini birden fazla hesap veya platform arasında insan hatası olmadan senkronize etmek isteyen traderlar için güvenilir ve ücretsiz bir çözüm sunar.

TradingFinder Fast Trade Copier Expert’in bir diğer büyük avantajı, geniş özelleştirme seçenekleri ve işlem kopyalama süreci üzerinde hassas kontrol sağlamasıdır.

Kullanıcılar pozisyon büyüklüğünü master hesabın yüzdesi olarak tanımlayabilir, belirli sembollerin kopyalanmasını hariç tutabilir veya yalnızca belirli türde işlemleri (örneğin sadece alımlar veya sadece satışlar) aktarmayı seçebilirler.

Bu özellikler, traderların stratejilerini daha esnek bir şekilde uygulamalarına ve hesaplar arasında pozisyon büyüklüğü veya risk seviyelerinde farklılıkların önlenmesine imkân tanır.

Ayrıca, eşzamanlı çoklu broker desteği sayesinde bu uzman, yatırım hesap yöneticileri (PAMM/MAM) ve birden fazla broker ile çalışan traderlar için ideal bir seçimdir.

Yüksek aktarım hızı ve kullanıcı dostu arayüzün birleşimi, bu aracı TradingFinder üzerinde mevcut en popüler ve pratik ücretsiz uzmanlardan biri haline getirmiştir.

- MetaTrader 4 için Fast Trade Copier Expert (Trade Copier) indir

- MetaTrader 5 için Fast Trade Copier Expert (Trade Copier) indir

PAMM Hesabı ile PAMM Portföyü Arasındaki Fark

Bir PAMM hesabında, yatırılan tüm fonlar tek bir hesapta toplanır ve tek bir hesap yöneticisi tarafından yönetilir.

Ancak bir PAMM portföyünde, yatırımcı sermayesini birden fazla farklı yönetici arasında dağıtabilir.

Bu yaklaşım, tek bir yöneticinin stratejisine bağlı kalmanın getirdiği riski azaltmaya yardımcı olur, ancak PAMM portföyünde kâr ve ücret hesaplama yapısı daha karmaşıktır.

PAMM portföyleri genellikle çok sayıda aktif yöneticiye ev sahipliği yapan brokerlar tarafından sunulur.

Bir PAMM Hesap Yöneticisi Seçme Kriterleri Nelerdir?

PAMM ticaretinde başarılı olabilmek için doğru hesap yöneticisini seçmek en kritik adımlardan biridir. Yönetici, kanıtlanmış bir kârlılık geçmişine, güçlü risk yönetimi becerilerine ve şeffaf bir performansa sahip olmalıdır.

En iyi PAMM hesap yöneticisini seçimi üzerinde etkili olan temel faktörler aşağıda verilmiştir:

- İşlem Geçmişi: Kâr yüzdeleri, drawdown oranları ve farklı zaman dilimlerinde performans tutarlılığı gözden geçirilmelidir;

- Risk Toleransı: Yöneticinin işlem stratejisi, risk kontrolü ve kazanma/kaybetme oranı açısından analiz edilmelidir;

- Ücret Modeli: Performans ücreti oranı ve uygulama biçimi incelenmelidir;

- Yönetilen Sermaye: Yöneticinin elinde bulunan toplam sermaye miktarı dikkate alınmalıdır;

- Şeffaflık: Yöneticinin performans, zararlar ve strateji güncellemeleri konusunda ne kadar açık raporlama yaptığı değerlendirilmelidir;

- Aracı Kurum İlişkisi: Güvenilir aracı kurumlarla uzun ve istikrarlı geçmişe sahip yöneticiler tercih edilmelidir.

Bu faktörler, yatırımcıların daha bilinçli kararlar almasına ve birden fazla yönetici arasından daha yüksek derecelendirme veya PAMM puanlarına sahip olanı seçmesine yardımcı olur.

PAMM Hesabı Sunan En İyi Aracı Kurumlar

Bu faktörler, yatırımcıların daha bilinçli kararlar almasına ve birden fazla yönetici arasından daha yüksek derecelendirme veya PAMM puanlarına sahip olanı seçmesine yardımcı olur.

Aşağıdaki tablo, OnEquity ve GO MARKETS gibi PAMM hesabı hizmeti sunan bazı aracı kurumları göstermektedir:

Aracı Kurum Adı | Temel Özellikler | Regülasyon | Önemli Notlar |

OnEquity | En iyi işlem uzmanlarına erişim | SVJFSA, FSA, FCSA | Yatırımcı fonları ayrı hesaplarda korunur |

AUS GLOBAL | Düzenlemeye tabi güvenli lisans yapısı | CySEC | Gelişmiş risk yönetimi yapısına sahip PAMM hesapları sunar |

GO MARKETS | Güçlü düzenleyici denetim ve hızlı uygulamalı PAMM hesapları | CySEC | PAMM için hesap limiti yok, yatırılabilir tutar sınırsız |

Yatırımcılar, deneyim seviyelerini ve yatırım hedeflerini dikkate alarak, yüksek güvenliğin yanı sıra PAMM ticaret platformu için kapsamlı analiz araçları sunan bir broker seçmelidir.

PAMM Hesabına Yatırım Yapmadan Önce Bilinmesi Gerekenler

Hesaba fon yatırmadan önce, brokerın resmi bir lisansa sahip olduğundan ve çekim ile kâr dağıtım kurallarının açıkça tanımlandığından emin olunması gerekir.

Saygın forex PAMM sistemlerinde tüm işlemler brokerın resmi platformu üzerinden gerçekleştirilir ve yöneticiye veya herhangi bir üçüncü tarafa doğrudan ödeme yapılmamalıdır.

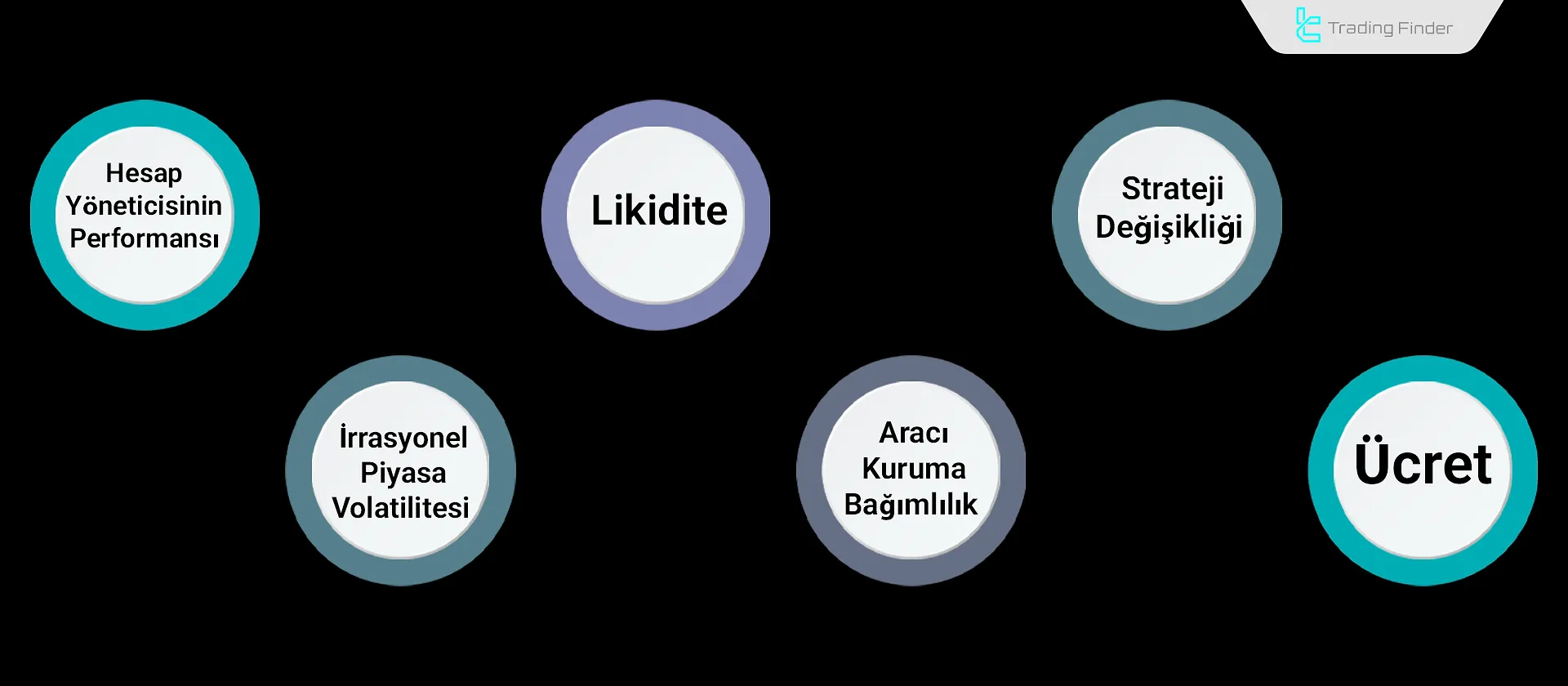

PAMM Hesabına yatırım yapmadan önce, dolaylı kâr elde etme yapısından dolayı, bazı teknik ve operasyonel faktörler mutlaka göz önünde bulundurulmalıdır:

PAMM Hesabı Kullanımındaki Riskler Nelerdir?

PAMM hesabı kullanımında oluşabilecek riskler genellikle yöneticinin performansına, piyasa koşullarına ve aracı kurumun düzenleyici sınırlarına bağlıdır.

Bu faktörler, sermaye yatırılmadan önce dikkatlice değerlendirilmelidir.

PAMM Hesaplarında Güvenlik İpuçları ve Dolandırıcılık Uyarıları

PAMM hesaplarında sermayenin güvenliği son derece önemlidir. Yatırımcılar her zaman brokerın resmi kanalları üzerinden işlem yapmalı ve tanımadıkları kişilere doğrudan ödeme yapmaktan kaçınmalıdır.

Garantili kâr veya sabit getiri vaatleri genellikle dolandırıcılığın işaretidir.

Saygın yöneticiler genellikle doğrulanmış geçmiş performansa, şeffaf raporlara ve yüksek PAMM puanlarına sahiptir. Yatırım yapmadan önce bu faktörlerin incelenmesi gereklidir.

Ciddi yatırımcılar genellikle yalnızca şeffaf raporlar, gerçek işlem geçmişi ve doğrulanabilir çekim koşulları sunan hesapları kullanırlar.

PAMM Hesabı Kullanımının Maliyetleri Nelerdir?

PAMM hesaplarında maliyetler; performans ücreti, yönetim ücreti ve çekim masraflarını içerir. Genellikle performans ücreti yalnızca hesap kâr ettiğinde ödenir.

Bu maliyet yapısı, yönetici ile yatırımcı arasındaki ilişkide şeffaflık sağlar ve finansal yapısı açısından PAMM forex’in ne olduğunu gösterir.

PAMM Hesabının kullanım maliyetleri, genellikle kârlılığa, yatırım miktarına ve aracı kurum ile hesap yöneticisinin sunduğu hizmetlere bağlıdır. İşte PAMM Hesabı Ücretleri:

Ücret Türü | Açıklama |

Performans Ücreti | Yatırımcının net kârının yüzdesi olarak yöneticilere ödenir (genellikle %20–30) |

Yönetim Ücreti | Hesap kâr etse de etmese de yıllık ya da aylık sabit ücret (bazı aracı kurumlar uygular) |

Sermaye Çekim Ücreti | Bazı hesaplarda belirlenen süreden önce yapılan çekimlerde ücret alınır |

Platform Ücreti | Bazı aracı kurumlar, PAMM altyapısının kullanımından ücret alabilir |

Banka/Ödeme Ücretleri | Yatırımcıdan aracı kuruma para aktarma veya kâr çekimi gibi işlemlerde alınan ücretler |

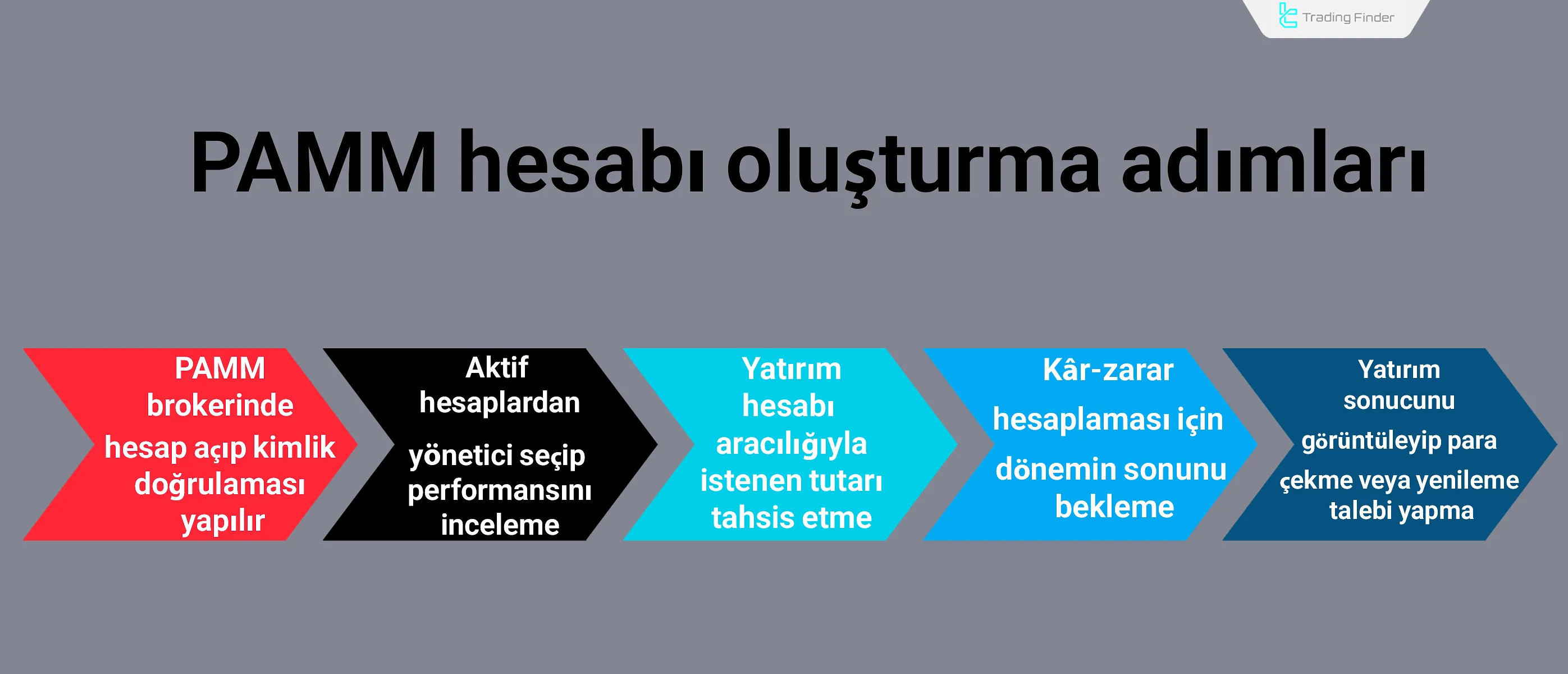

PAMM Hesabı Açma Adım Adım Süreci

Bu süreç, brokera bağlı olarak değişiklik gösterebilir ve web platformu veya kişisel müşteri alanı üzerinden tamamlanabilir. Bir PAMM hesabına yatırım yapmaya başlamak için aşağıdaki adımlar sırayla uygulanır.

PAMM Hesabı Oluşturma Adımları:

Bu aşamada yatırımcı, PAMM yatırım ortamına girer ve yöneticinin işlemlerini görüntüleyebilir.

Sonuç

PAMM Hesapları, finansal piyasalarda dolaylı yatırım biçimidir. Bu hesaplar, profesyonel bir yatırımcının deneyim ve becerilerinden yararlanılarak işlemlerin yürütülmesini sağlar.

Bu nedenle, zamanı veya işlem bilgisi sınırlı olan bireyler için uygundur.

Bir PAMM hesabında başarılı olmak için; hesap yöneticisinin geçmiş performansı, ücret yapısı, risk yönetim stratejisi ve aracı kurumun güvenilirliği gibi temel faktörlerin analiz edilmesi gerekir.