Risk yönetimi; hisse senetleri, kripto paralar ve forex gibi tüm finansal piyasalarda geçerli olan zararlı faktörlerin tanımlanması, analiz edilmesi ve kontrolünü ifade eder.

Uygun şekilde yürütüldüğünde, finansal risk yönetimi gelecekteki olayları öngörmeyi daha kolay ve daha doğru hale getirir.

Risk Yönetimi Nedir?

Risk yönetimi, kayıpları en aza indirmek amacıyla değerlendirme ve kontrolü içeren sistematik bir yönetim sürecini temsil eder ve belirli standartları takip eder.

Başka bir ifadeyle, istenmeyen olayları önlemeye veya gerçekleşmeleri durumunda zararı azaltmaya yönelik bir dizi eylemi kapsar.

Finansal Piyasalarda Risk Türleri

Risk genellikle iki ana gruba ayrılır:

- Sistematik

- Sistematik Olmayan

Bu sınıflandırma yalnızca yatırım riskini daha iyi anlamak için değil, aynı zamanda profesyonel portföy yönetimi, hedge işlemleri ve zarar kontrol stratejileri için de temel oluşturur.

Sistematik Riskler

Sistematik risk, tüm piyasayı veya ekonominin büyük bir bölümünü etkileyen ve dolayısıyla kaçınılmaz olan tehditleri ifade eder. Bu riskler makroekonomik veya politik faktörlerden kaynaklanır.

Finansal piyasalardaki sistematik risk türleri:

- Piyasa: Genel fiyat dalgalanmaları

- Faiz Oranı: Merkez bankası faiz değişiklikleri ve etkileri

- Enflasyon: Kârı etkileyen para birimi değer kaybı

- Politik/Jeopolitik: Yaptırımlar, savaşlar ve siyasi değişiklikler

- Kur: Döviz kuru oynaklığı ve varlık değerine etkisi

Sistematik Olmayan Riskler

Sistematik olmayan riskler; belirli bir şirket, sektör veya endüstriyle ilgili tehditlerdir. Sistematik risklerden farklı olarak, bu riskler portföy çeşitlendirmesi yoluyla kontrol edilebilir veya ortadan kaldırılabilir.

Başlıca sistematik olmayan riskler:

- İşletme: Operasyonel performans ve piyasa ile ilgili faktörler

- Finansal: Sermaye yapısı ve şirket borçluluğu

- Yönetsel: Liderlik kararları ve yönetim ekibinin verimliliği

- Operasyonel: İç süreçlerdeki ve sistemlerdeki hatalar

- Hukuki/Düzenleyici: Mevzuat değişiklikleri ve hukuki uyuşmazlıklar

- Teknolojik: Eski veya verimsiz teknolojilerin kullanımı

Likidite Riski

Likidite riski, yatırımcının varlıklarını nakde çevirememe durumunu ifade eder. Daha basit bir ifadeyle, yatırımcı portföy varlıklarını makul bir fiyata ve zamanında satamaz.

Psikolojik Riskler

Finansal piyasalarda psikolojik riskler; karar verme sürecinde duygusal tepkiler ve yanlış inançlardan kaynaklanan tehdit türleridir.

Finansal piyasalarda psikolojik risk örnekleri:

- Korku

- Açgözlülük

- Aşırı İşlem (OverTrading)

- Sürü Psikolojisi

- Bilişsel Yanlılıklar

Sistematik ve Sistematik Olmayan Riskler Arasındaki Farklar

Finansal piyasalardaki sistematik ve sistematik olmayan riskler; etki kapsamı, kontrol edilebilirlik ve yönetim yaklaşımı gibi özellikler açısından farklılık gösterir. Bu farklar aşağıdaki tabloda özetlenmiştir:

Sistematik Risk | Sistematik Olmayan Risk |

Tüm piyasa/ekonomiyi etkiler | Belirli şirketi/ sektörü etkiler |

Ortadan kaldırılamaz | Çeşitlendirme ile ortadan kaldırılabilir |

Faiz artışı örneği | Şirket iflası örneği |

Hedging, sigorta, makro analiz ile yönetilir | Çeşitlendirme ile yönetilir |

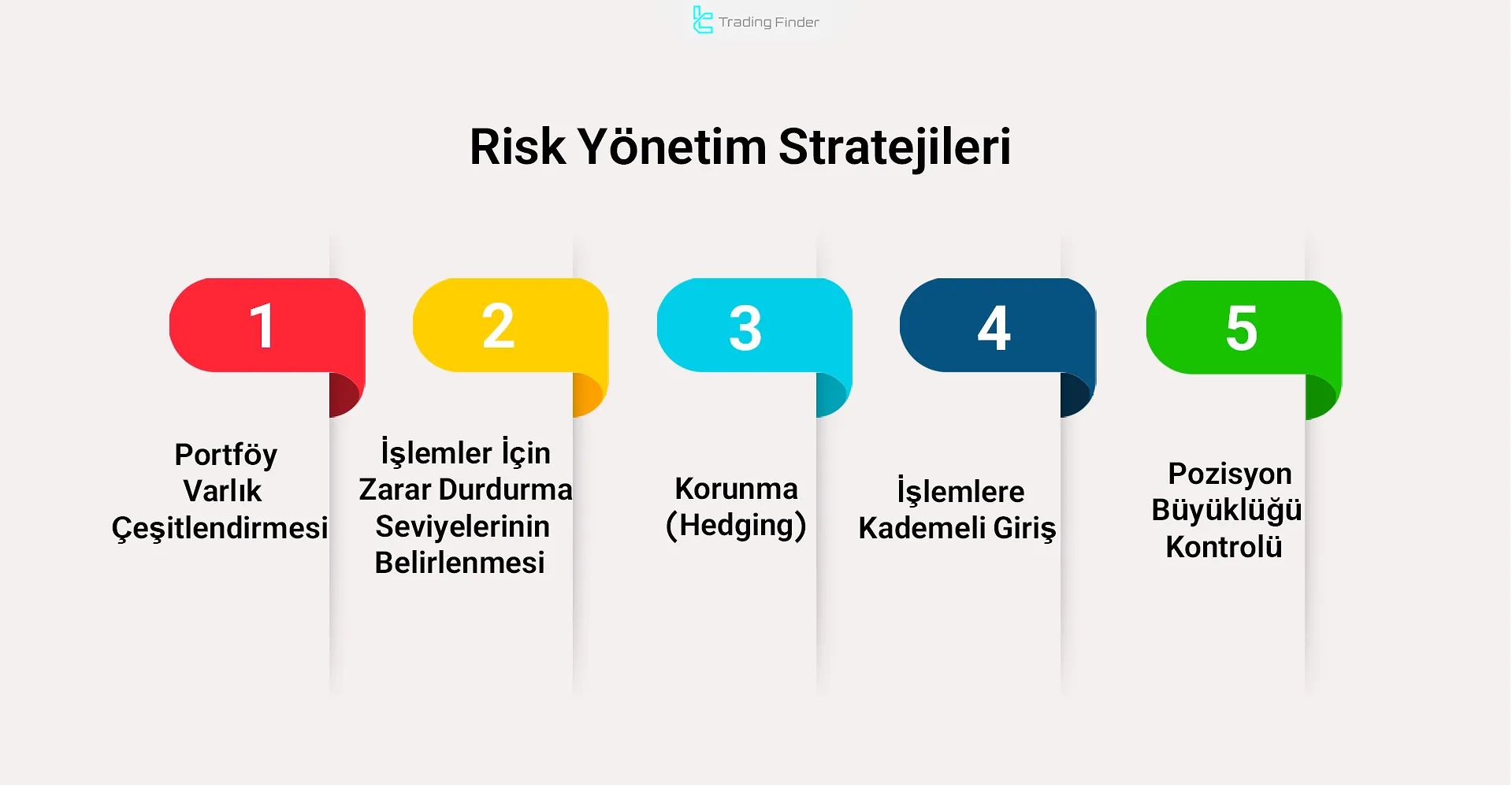

Risk Yönetimi Stratejileri

Bu stratejiler, fiyat oynaklığı karşısında kayıpları kontrol altına almak amacıyla profesyonel işlemcilik için gerekli temel adımları temsil eder. Aşağıda en etkili risk yönetimi yaklaşımları listelenmiştir:

- Portföy varlıklarının çeşitlendirilmesi

- İşlemler için zarar durdur seviyelerinin belirlenmesi

- Hedging

- Pozisyonlara kademeli giriş

- Pozisyon büyüklüğünün yönetimi

Portföy Çeşitlendirmesi

Portföy varlıklarını çeşitlendirmek, tek bir varlığın volatilitesinin veya kaybının yatırımcının genel portföyüne olan etkisini azaltmaya yardımcı olur.

Sermayenin hisse senetleri, dövizler, altın, tahviller gibi farklı varlık sınıflarına dağıtılması, bireysel kayıpların portföy üzerindeki olumsuz etkisini önemli ölçüde düşürür.

Zarar Durdur Stratejisi

Zarar durdur kullanımı, sermayeyi korumak ve potansiyel kayıpları kontrol altında tutmak için temel bir ilkedir. Fiyat pozisyona karşı hareket ettiğinde riski yönetmek için net bir çıkış noktasının belirlenmesi, işlemlerde zararı sınırlamada kritik rol oynar.

Hedging

Hedging, varlık fiyatlarındaki dalgalanmalardan kaynaklanan potansiyel riskleri azaltmak veya etkisiz hale getirmek amacıyla kullanılan bir dizi tekniktir.

Genellikle orijinal varlığın ters yönünde bir pozisyon açılarak gerçekleştirilir. Bu strateji, çoğu finansal kurum tarafından varlıklarının riskini yönetmek için temel yöntem olarak benimsenmiştir.

Pozisyonlara Kademeli Giriş

Volatilite karşısında riski daha iyi kontrol altına almak ve kırılganlığı azaltmak için profesyonel işlemciler pozisyona kademeli giriş yöntemini kullanır.

Tüm sermaye ile tek seferde giriş yapmak yerine, farklı fiyat seviyelerinde birkaç aşamada sermaye tahsis edilir.

Pozisyon Büyüklüğünün Yönetimi

Uygun olmayan işlem hacmi, en doğru analizleri dahi geçersiz kılabilir; buna karşılık kontrollü pozisyon büyüklüğü, istikrarlı getiriler ve kârlılık sağlar.

İşlem hacmini yönetmek, duygusal ve psikolojik baskıyı azaltır, işlem disiplinini destekler ve yatırımcının uzun vadede finansal piyasalarda kalabilme kapasitesini artırır.

Risk Yönetiminin Aşamaları

Sistematik yönetim sürecinin en kritik adımlarından biri riskin kabulüdür. Risk değerlendirmesi altı aşamadan oluşur:

- Riskin Tanımlanması

- Riskin Değerlendirilmesi ve Analizi

- Riskin Önceliklendirilmesi

- Risk Tepkisi Planlaması

- Risk Yönetim Planının Uygulanması

- İzleme ve Gözden Geçirme

Riskin Tanımlanması

Bu aşamada, varlık, piyasa veya işlem stratejisiyle ilgili tüm potansiyel riskler—örneğin piyasa riski, likidite riski, psikolojik risk veya hukuki risk—belirlenir.

Riskin Değerlendirilmesi ve Analizi

Risklerin ciddiyetinin ve olasılıklarının nicel ve nitel analizi, sermaye üzerindeki etkileriyle birlikte ele alınarak, varlıkla ilgili tehditlerin yönetiminde daha yüksek hassasiyet sağlar.

Riskin Önceliklendirilmesi

Daha yüksek olasılığa ve daha büyük etkiye sahip riskler öncelikli müdahale gerektirir ve risk yönetimi sürecinde ön plana alınır. Riskleri önceliklendirmek, daha kısa zaman dilimlerinde kayıpların olasılığını azaltmaya yardımcı olur.

Risk Tepkisi Planlaması

Bu adım, tanımlanan riskleri kontrol etmek veya azaltmak için uygun yöntemlerin seçilmesini içerir. Yaygın risk tepkisi stratejileri şunlardır:

- Riskten kaçınma

- Riskin azaltılması (zarar durdur, çeşitlendirme ve hedge yoluyla)

- Riskin aktarılması (sigorta veya sözleşmelerle)

- Riskin kabulü (risk seviyesi minimum düzeydeyse)

Uygulama

Planın uygulanması için seçilen araçlar ve stratejiler gerçek işlemlerde veya portföylerde kullanılmalıdır. İyi şekilde uygulanan bir risk yönetimi planı, işlem stratejisinden tutarlı kârlara ulaşma yolunu hızlandırır.

İzleme ve Gözden Geçirme

Risk yönetim sisteminin performansının sürekli izlenmesi ve yeni piyasa koşulları ile geçmiş deneyimlere göre gerekli ayarlamaların yapılması, işlem risk kontrolünde öncelikli konudur.

İzleme; piyasa durumu, açık pozisyonlar, ekonomik değişkenler ve işlem performansının sürekli gözlemlenmesidir.

Gözden geçirme ise; risk yönetimi planlarının ve stratejilerinin belirli aralıklarla yeniden değerlendirilmesi ve mevcut koşullara göre güncellenmesidir.

Risk Yönetimi ve Sermaye Yönetimi Arasındaki Fark

Risk yönetimi, her bir işlem için koruma işlevi görür ve başarısızlık durumunda kayıpların kontrol altında kalmasını sağlar. Buna karşılık, sermaye yönetimi yatırımcının genel finansal yapısını fiyat dalgalanmalarına karşı korur.

Her iki uygulamanın da eşzamanlı ve hassas biçimde yürütülmesi; istikrarlı, akılcı ve yapılandırılmış bir işlem sisteminin temelini oluşturur.

Aşağıda, risk yönetimi ile sermaye yönetimi arasındaki ayrıntılı karşılaştırma yer almaktadır:

Kriter | Risk Yönetimi | Sermaye Yönetimi |

Ana Hedef | Ani kayıplara karşı işlem kırılganlığını azaltmak | Sermayeyi korumak ve uzun vadeli piyasa varlığını sürdürmek |

Odak Noktası | Her bir işlem ayrı ayrı | Tüm işlem portföyü veya yatırım hesabı |

Temel Araçlar | Zarar durdur, risk analizi, hedging, risk tanımlama | İşlem hacmi, risk yüzdesi, portföy çeşitlendirmesi, kademeli giriş |

Uygulama Zamanı | Giriş öncesi ve pozisyon açıkken | Giriş öncesi ve yatırım süreci boyunca sürekli |

Kontrol Edilen Risk Türü | İşleme özgü ve çevresel riskler | Genel hesap riski ve zarar birikimi |

Risk Yönetiminde Yapılan Yaygın Hatalar

Finansal piyasalardaki yatırımcılar, risk yönetiminde sıkça yapılan hatalar nedeniyle geri dönüşü olmayan kayıplarla karşılaşırlar. Yaygın risk yönetimi hataları şunlardır:

- Gizli riskleri göz ardı etmek: Sadece bariz tehditlere odaklanmak ve psikolojik veya operasyonel gibi altta yatan riskleri ihmal etmek;

- Yetersiz çeşitlendirme: Yatırımları benzer birkaç varlıkta yoğunlaştırmak ve portföyü uygun şekilde yaymamak;

- Koruyucu araçları kullanmamak: Zarar durdur, vadeli işlemler veya opsiyon sözleşmeleri gibi araçları göz ardı etmek;

- Duygusal kararlar almak: Korku, açgözlülük veya piyasa söylentilerine kapılıp, mantıklı ve veri odaklı analizleri takip etmemek;

- Risk yönetim planı eksikliği: Belirli bir zarar kontrolü ve sermaye koruma stratejisi oluşturmamak ve buna bağlı kalmamak;

- Likidite riskini hafife almak: Kritik piyasa koşullarında varlıkları nakde çevirebilme kabiliyetini göz önünde bulundurmamak.

Sonuç

Risk yönetimi nedir? Sistematik ve sistematik olmayan risklerin tanımlanması, değerlendirilmesi ve önceliklendirilmesi sürecidir.

Finansal risk yönetimi; çeşitlendirme, zarar durdur ve hedge uygulamalarıyla kayıpları azaltır ve portföyleri optimize eder. Duygusal kontrol ve mantıklı kararlar, başarılı risk yönetimi için kritik öneme sahiptir.