Bir trading stratejisi, girişlerin zamanlamasını, çıkış koşullarını ve sermaye yönetimini tanımlayan önceden belirlenmiş kurallar bütünüdür.

Giriş ve çıkış noktalarını belirlemenin yanı sıra, bu çerçeve stop-loss yerleşimini, take-profit seviyelerini ve risk-getiri oranını (R/R) da içerir.

Bu nedenle, trading stratejisi tanımı piyasada bir trader’ın operasyonel yol haritası olarak kabul edilebilir ve “bir trading stratejisi nedir” sorusuna yanıt olarak, bir stratejinin trading kararlarını yönlendirmek için açıkça tanımlanmış ilkeler bütünü olduğu söylenebilir.

Forex’te bir trade stratejisi tasarlamak çeşitli yaklaşımlara dayanabilir. Teknik analizde, moving averages, Fibonacci seviyeleri ve candlestick patterns gibi araçlar kullanılır.

Temel analizde ise odak noktası ekonomik göstergeler veya bir şirketin finansal verileridir. Birçok yeni başlayan trader önce “strateji nedir” diye sorar ve ardından en uygun yöntemi seçmeye yönelir.

Daha ileri bir seviyede, matematiksel modellerle yapılan algoritmik trading icra hızını artırır.

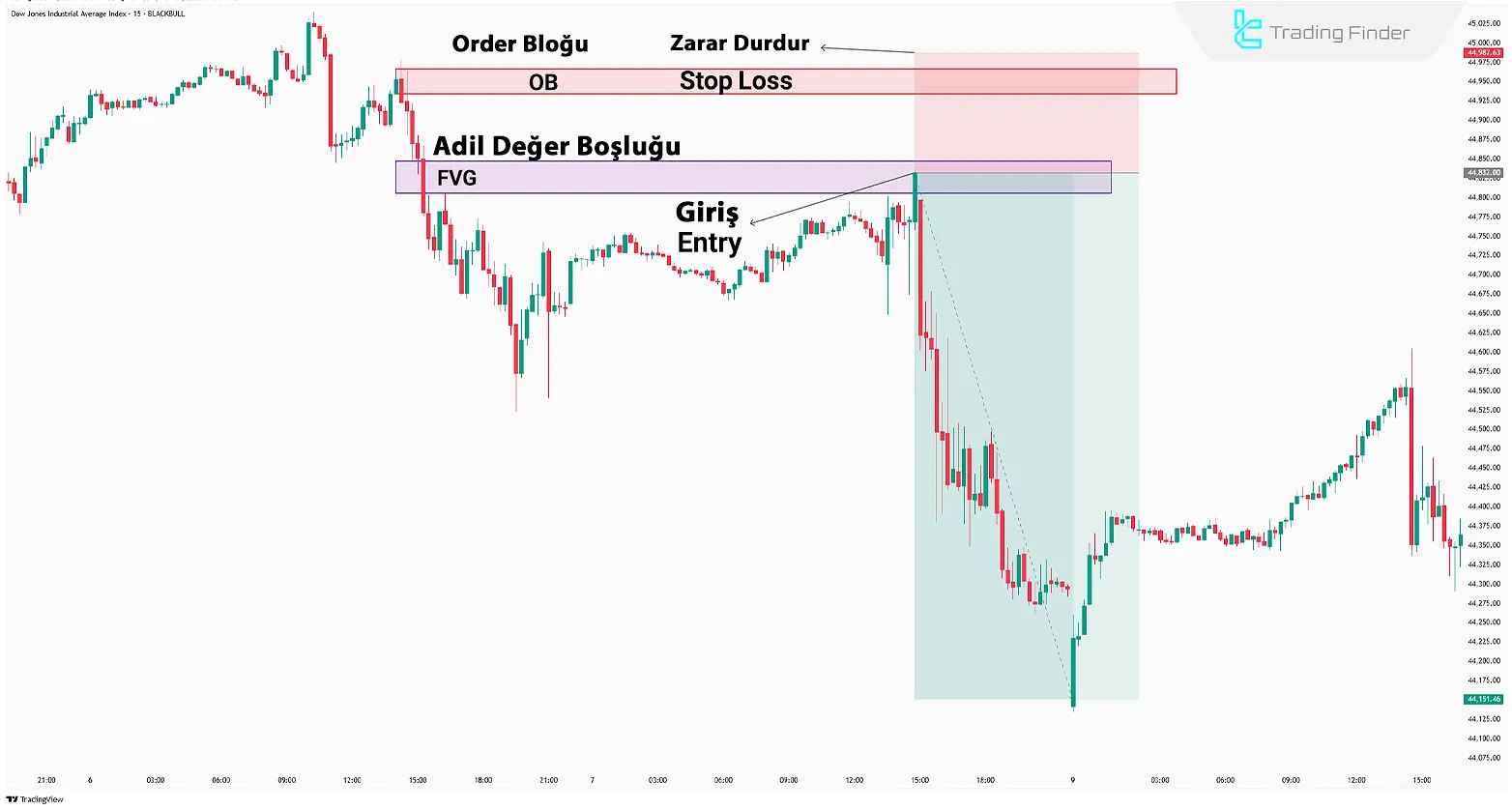

Ayrıca, Order Blocks (OB) ve Fair Value Gaps (FVG) gibi likiditeye dayalı yaklaşımlar modern piyasalarda trading stratejilerinde önemli bir rol oynar.

İşlem Stratejisi Nedir?

Bir trading stratejisi, duyguları, trading tarzını, pozisyon büyüklüğünü, giriş ve çıkış noktalarını, ayrıca risk ve sermaye yönetimini kontrol etmek için belirli ve tutarlı bir plandır.

Bu planı kullanmak, trader’ların farklı piyasa koşullarında en iyi kararı vermelerini sağlar. Bu, birçok kaynakta trading strategy explained veya trading strategy meaning olarak anılan aynı kavramdır.

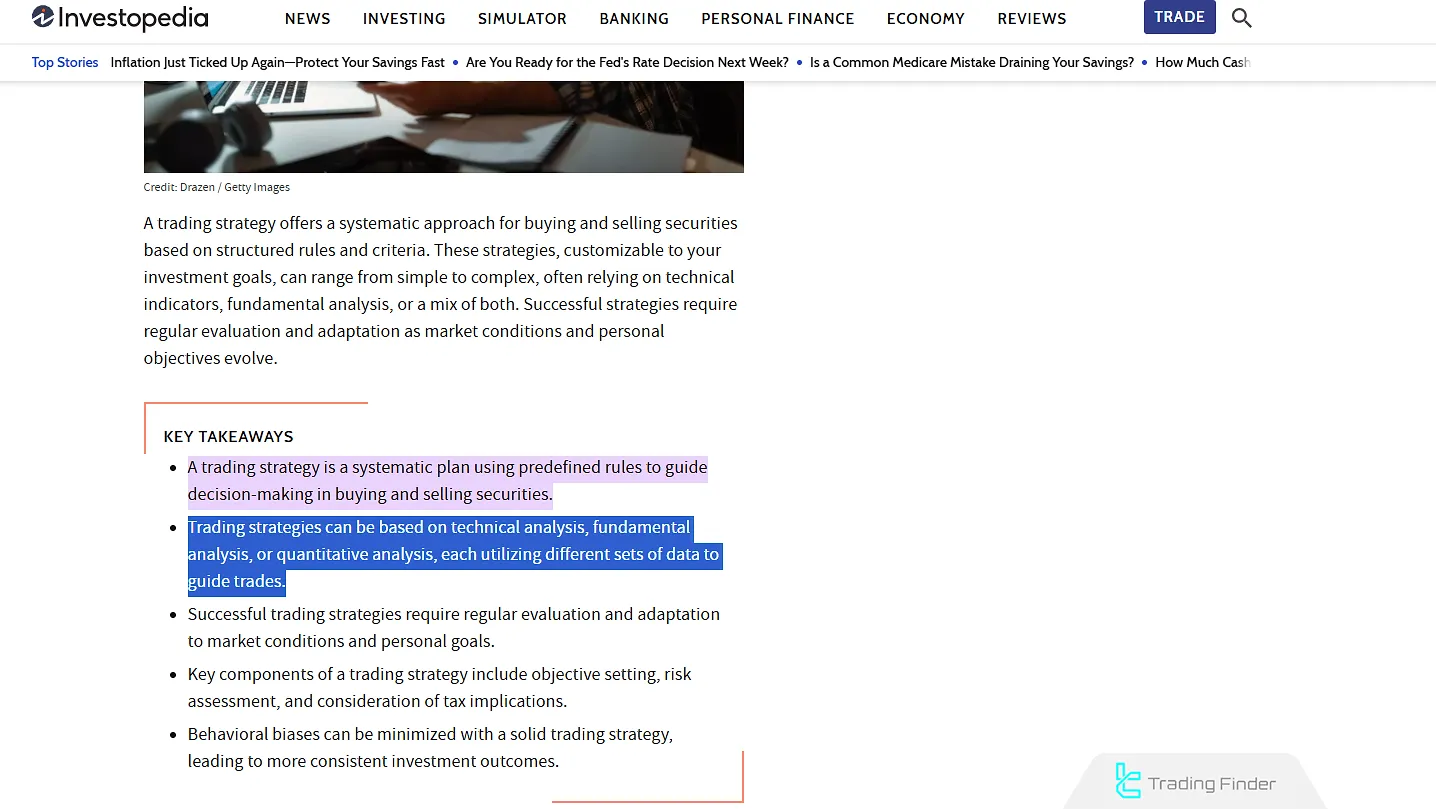

Investopedia’daki Ticaret stratejisi eğitimi makalesine göre, trading stratejileri teknik analiz, temel analiz veya kantitatif analize dayanabilir.

Ana trading stratejisi türleriyle tanışmak, trader’ların kişiliklerine en uygun seçeneği seçmelerine yardımcı olur.

Trading Strategy ve Trading Style Arasındaki Fark

Birçok yeni başlayan trader, trading stratejisini trading style ile karıştırır, oysa bunlar tamamen farklı iki kavramdır.

Örneğin, kısa vadeli trading, day trading strategy, scalping veya pozisyonları elde tutma arasında seçim yapmak. Bu bölüm aslında trading style ile ilgilidir.

Bir trading style, trader’ın genel çerçevesine atıfta bulunur örneğin scalping, day trading veya uzun vadeli yatırım arasında seçim yapmak gibi.

Style, kullanılan zaman dilimlerini ve trader’ın piyasayla olan etkileşim düzeyini tanımlar.

Buna karşılık, bir trading strategy girişler, çıkışlar, stop-loss ve take-profit yerleşimleri ile risk yönetimi için belirli kurallar bütünüdür.

Örneğin, scalping için teknik bir trading strategy’de, düşük zaman dilimlerinde girişlerin kesin zamanlaması kritik öneme sahiptir.

Comparison Table of Trading Strategy and Trading Style:

Kavram | Tanım | Trading Sürecindeki Rolü |

Trading Tarzı | Trader’ın zaman dilimi seçimini ve piyasa ile etkileşim düzeyini tanımlayan çerçevesi | Piyasa ile etkileşime yönelik genel bağlamı ve yaklaşımı tanımlar |

Trading Stratejisi | Girişler, çıkışlar, stop-loss, take-profit ve risk yönetimi için kesin kurallar bütünü | Trade icrası için kesin zamanlamayı ve koşulları belirtir |

Neden Bir Trading Stratejisine İhtiyacımız Var?

Finansal piyasalarda fiyatlar arz ve talebin, ekonomik haberlerin ve yatırımcı kararlarının etkisi altında değişir.

Açıkça tanımlanmış kurallar olmadan trade’e girmek dürtüsel karar vermeye yol açar. Bu nedenle, trader’lar en iyi trading strategy’yi tasarlamayı veya takip etmeyi hedefler.

Aslında, strategy in trading bir yol haritası işlevi görür ve birçok hatayı önler.

Bir Ticaret Stratejisinin Uygulamaları:

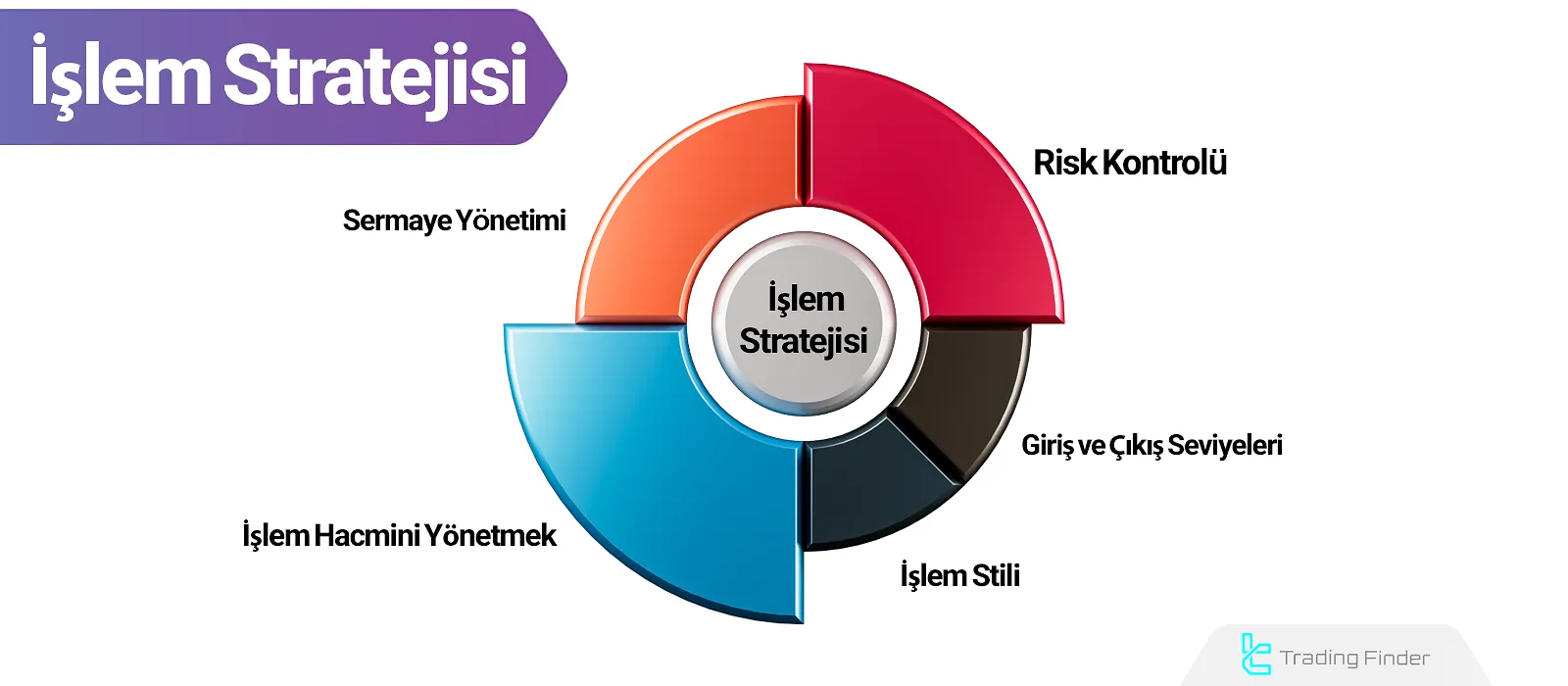

- Sermaye Yönetimi ve Risk Kontrolü: Her trade’e tahsis edilen sermaye miktarını belirlemek ve stop-loss emirleri kullanmak beklenmedik kayıpları azaltmaya ve sermayeyi korumaya yardımcı olur. Eğitim kaynaklarının trading’de capital management olarak adlandırdığı şey budur;

- Rastgele ve Duygusal Kararların Önlenmesi: İyi tanımlanmış bir strateji, korku, açgözlülük veya piyasa abartısına dayalı kararları önler;

- İşlemlerde Tutarlılık ve Tekrarlanabilirlik: Tüm trade’lerde aynı yöntemi uygulamak, trader’ların performansı değerlendirmesine, stratejisini geliştirmesine ve düzensiz sonuçlardan kaçınmasına olanak tanır;

- Canlı İşleme Geçmeden Önce Test Etme ve Optimize Etme Yeteneği: Bir trading strategy, canlıya geçmeden önce kârlılığı, kazanma oranını ve zayıf yönlerini belirlemek için geçmiş veriler üzerinde test edilir. Bu süreç, birçok kaynakta trading strategy analysis olarak anılır.

Trader Psikolojisi ile Stratejinin Uyumlaştırılması

Strateji tasarımında en çok göz ardı edilen faktörlerden biri, stratejinin trader’ın kişiliğiyle uyumudur.

Eğer bir kişi riskten kaçınan biriyse, yüksek volatiliteye sahip stratejileri uygulamak zor olacaktır. Tersine, yüksek risk toleransına sahip bir trader muhafazakâr yaklaşımlardan memnun olmayabilir.

İşte doğru türde trading stratejisi seçiminin hayati önem taşıdığı nokta burasıdır.

Seçilen strateji, uzun vadeli bağlılığı sağlamak için trader’ın kişiliği ve psikolojik özellikleriyle uyumlu olmalıdır.

Bu, uzun vadeli başarı şansını artırır ve trader’ın anlık duygular tarafından raydan çıkmadan strateji ile işlem yapmasına olanak tanır.

Bir Trading Stratejisinin Temel Bileşenleri

Bir trading stratejisi, giriş ve çıkış noktalarını, risk seviyesini ve her işlem için ayrılacak sermaye miktarını belirleyen açık ve tekrarlanabilir kuralları içermelidir.

Bu, birçok mentorun trading strategy components olarak adlandırdığı şeydir.

Giriş Koşulları

Bir işleme girmek için önceden tanımlanmış bir trading setup olmalıdır.

Bu sinyaller, fiyat formasyonları, kilit seviye kırılımları, hacim verileri veya indikatörlere dayalı karar vermeyi mümkün kılarak yapılandırılmış bir trading planı oluşturur.

Bu adım, bir trading stratejisi inşa etmenin kritik bir parçasıdır.

Örneğin, ICT ticaret stili temelli bir stratejide, fiyat Adil Değer Boşluğu (FVG)'na geri çekildiğinde bir giriş yapılır. Eğer fiyat bu bölgeye geri dönmezse, işlem yapılmaz.

Çıkış Koşulları

Bir işlem stratejisi, kârları ne zaman kilitleyeceğini ve yanlış analiz durumunda kayıpları nasıl minimize edeceğini açıkça tanımlamalıdır. En yaygın iki çıkış yöntemi:

- Take Profit: Önceden belirlenmiş seviyelerde, örneğin kilit direnç veya swing yüksekleri (Swing High)'nde işlemi kapatmak

- Stop Loss: Fiyat bir destek seviyesinin altına düştüğünde veya yanlış kırılmalar olduğunda işlemden çıkmak

Bu kurallar, trading stratejisi kurallarının bir parçası olarak kabul edilir.

Sermaye Yönetimi ve Pozisyon Büyüklüğü

Bir trade yönetim stratejisi, toplam sermayenin yüzde kaçının her işleme tahsis edilmesi gerektiğini belirtmelidir.

Bu konu ayrıca eğitim kaynaklarında capital management trading terimi altında ele alınmaktadır.

Örnek: 10.000$ sermayesi olan bir yatırımcı, işlem başına %50 risk alırsa, iki başarısız işlemden sonra tüm hesabını kaybeder. Ancak, işlem başına risk %2 ile sınırlandırılırsa, yatırımcı art arda birçok kayıptan sonra bile toparlanabilir.

Gelişmiş Stratejilerde Risk Yönetimi

Risk yönetimi sadece stop-loss seviyeleri belirlemek veya %2 kuralını uygulamakla sınırlı değildir.

Profesyonel trader’lar hedging, çeşitlendirme ve convergence gibi teknikler kullanır. Bu aşama, bir trading stratejisi geliştirme sürecinin önemli bir parçasıdır.

- Hedging: Aynı varlık üzerinde zıt pozisyonlar açmak veya potansiyel kayıpları dengelemek için türev ürünler kullanmak;

- Çeşitlendirme: Sermayeyi birden fazla varlık veya piyasa arasında dağıtarak sistematik olmayan riski azaltmak;

- Yakınsama Stratejisi : Vade sonuna kadar spot piyasa ile vadeli sözleşmeler arasındaki fiyat farkından yararlanmak.

Bu yöntemlerin uygulanması, trader’ların yüksek piyasa volatilitesi dönemlerinde önemli kayıplardan kaçınmasına yardımcı olur.

Risk Yönetimi ve Kayıp Kontrolü

Her işlemin önceden tanımlanmış bir risk maruziyeti olmalıdır ve risk makul değilse işlem yapılmamalıdır.

Ticaret riskini yönetmek için çeşitli araçlar vardır ve bunlar stratejik trading ile trading teknikleri ve stratejilerinin bir parçası olarak kabul edilir.

Yaygın risk yönetimi araçları:

- Trailing Stop: Fiyat take-profit hedefine doğru ilerlerken stop-loss seviyelerini ayarlamak

- Risk-Ödül Oranı: Risk maruziyetini potansiyel kârla karşılaştırmak

Örneğin, bir yatırımcı işlem başına 1riskalarak2riskalarak2 kazanmayı hedefliyorsa, risk-ödül oranı 1:2'dir.

Piyasa Koşulları ve Uygun Zaman Çerçeveleri

Fiyat hareketi, farklı piyasa koşullarında aynı değildir. Uzmanlaşmış metinlerin trading methods ve trading tactics olarak tanımladığı şey budur.

Scalping için daha düşük zaman dilimleri kullanılır ki bu, technical strategy forex örneğidir, oysa swing trading daha yüksek zaman dilimlerine dayanır trading strategies for beginners arasında en popüler önerilerden biridir.

Doğru Zaman Çerçevesini Seçme Örneği

- Scalping: Küçük piyasa hareketlerini analiz etmek, hızlı kararlar almak, düşük risk-ödül oranları ve daha düşük zaman çerçeveleri kullanmak

- Swing Trading: Daha büyük piyasa hareketlerini incelemek, işlemlerin haftalarca açık kalabileceği, daha yüksek zaman çerçeveleri ve daha yüksek risk-ödül oranları kullanmak

İşlem Stratejisi Türleri

Bir işlem stratejisinin uygulamaları, analiz yöntemleri, piyasa türleri ve kullanım amaçlarına göre değişir.

Birçok kaynakta bu kategoriler, farklı trading stratejileri veya trading strategy types olarak anılmaktadır.

Teknik Analiz Temelli İşlem Stratejisi

Bu analitik yaklaşımda, trader piyasanın bir sonraki hareketlerini tahmin etmeye çalışmak için fiyat grafiklerini, işlem hacmini, mum çubuk yapılarını ve indikatörler gibi araçları kullanır.

Teknik analizde odak tamamen fiyat davranışına ve piyasada tanımlanabilir formasyonların tekrarına yöneliktir.

Bu yöntem özellikle Forex, kripto paralar ve belirli vadeli işlem piyasaları gibi yüksek likiditeye sahip piyasalarda oldukça popülerdir.

Buna technical trading strategy denir ve başlangıç seviyesindeki trader’lar için temel bir trading strategy seçmek önemlidir.

Data Trader YouTube kanalında, farklı trading strategy türleri video formatında tanıtılmaktadır:

Price Action Türleri

Price action, indikatörlere dayanmayan ve doğrudan ham fiyat verileriyle çalışan analitik bir stratejidir.

Bu yöntemde trader, fiyat davranışını mum çubuk yapıları, destek ve direnç seviyelerine verilen tepkiler, false breakout’lar ve dönüş hareketleri üzerinden analiz eder.

Swing structure, likidite kavramı ve mum çubuğu onayları giriş ve çıkış noktalarının belirlenmesinde önemli bir rol oynar.

Price action yüksek düzeyde beceri ve deneyim gerektirir ancak karşılığında daha kesin ve düşük riskli sinyaller sunar.

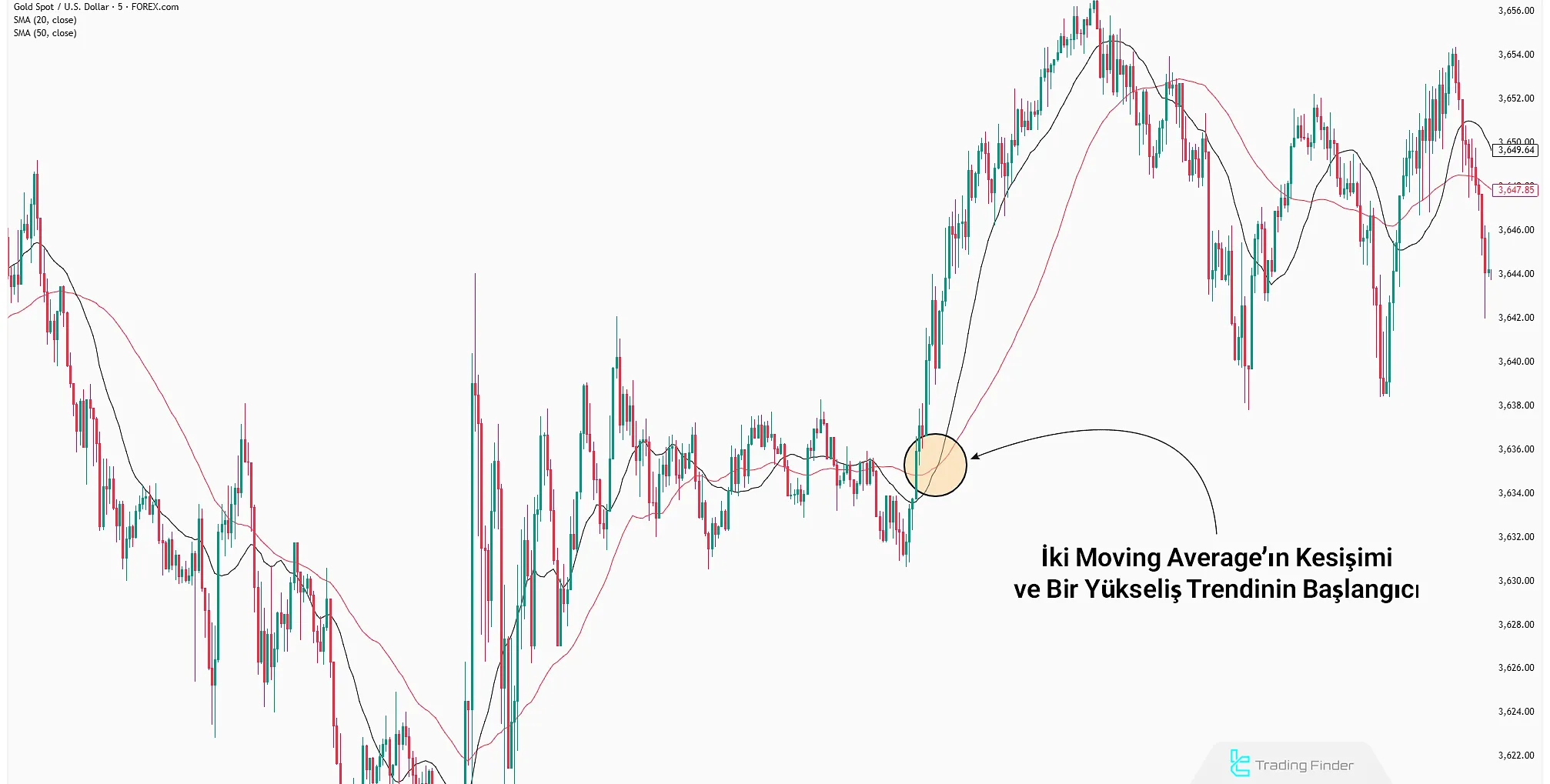

Hareketli Ortalamalar

Moving averages kullanımı, teknik analizde trend tespiti için en temel araçlardan biridir. Genellikle trend dönüşlerini belirlemek için farklı zaman dilimlerine sahip iki veya daha fazla moving average kullanılır.

Örneğin, EMA 20’nin EMA 50’nin üzerine ya da altına geçmesi, yeni bir yükseliş ya da düşüş trendinin başladığına işaret edebilir. Bu moving averages aynı zamanda dinamik destek veya direnç seviyeleri olarak da kullanılır.

Diverjans

Divergence, fiyat hareketinin yönü RSI, MACD veya OBV gibi bir indikatörün yönüyle örtüşmediğinde ortaya çıkar.

Bu genellikle mevcut trendde zayıflığa veya olası bir fiyat dönüşüne işaret eder. Divergenceler klasik ve gizli olmak üzere ikiye ayrılır ve çoğunlukla grafikteki ana zirvelerde ve diplerde görülür.

Doğru bir divergence analizi, trend yapısının ve aşırı alım/aşırı satım bölgelerinin hassas şekilde anlaşılmasını gerektirir.

Breakout İşlemleri

Bu strateji, trend çizgileri, yatay bölgeler veya destek ve direnç seviyeleri gibi grafik üzerindeki kritik alanlara odaklanır.

Fiyat bu alanları güçlü bir momentumla kırdığında ve yüksek hacimle teyit ettiğinde, kırılma yönünde devam etme olasılığı artar.

Gerçek breakout’ları false breakout’lardan ayırt etmek ve girişten sonra pozisyonu doğru yönetmek bu yaklaşımda kritik öneme sahiptir.

Teknik Breakout Stratejilerini Doğrulayan Araçlar

Birçok teknik strateji, aynı seviye veya sinyalin birden fazla araç tarafından doğrulandığında daha güçlü hale gelir. En yaygın kullanılan doğrulama araçlarından bazıları:

- Pivot Points: Günlük destek ve direnç seviyelerini belirlemek için;

- Fibonacci Retracements ve Extensions: Olası dönüş veya devam bölgelerini tahmin etmek için;

- PRZ (Potential Reversal Zones): Harmonik formasyonlardaki ana dönüş noktaları.

Birden fazla aracın ortak bir seviyeyi doğrulaması başarılı bir trade olasılığını önemli ölçüde artırır.

Candlestick-Based Strategies

Mum çubuğu formasyonları, teknik analizin en temel unsurlarından biridir ve trend dönüşü veya devamına dair sinyaller ortaya çıkarır.

Mum çubuğuna dayalı stratejilerde, trader’lar sinyal elde etmek için mumların şekline ve konumuna odaklanır.

Tablo Mum Çubuğu Tabanlı Stratejiler:

Formasyon | Uygulama |

Boğa ve Ayı Engulfing | Olası trend dönüşünü gösterir |

Morning Star ve Evening Star | Güçlü hareketlerin sonunda trend değişimini sinyaller |

Ters Çekiç (Inverted Hammer) ve Shooting Star | Mevcut trendde zayıflık gösterir |

Doji Formasyonu | Piyasadaki kararsızlığı ve yeni bir hareket ihtimalini yansıtır |

Klasik Grafik Formasyonları

Head and Shoulders, Triangles, Flags, Double Tops ve Double Bottoms gibi formasyonlar, trend dönüşlerinde veya devamında yaygın olarak gözlemlenen yapılardır.

Bu formasyonları ve breakout noktalarını tanımlamak, trader’ların düşük riskli işlem fırsatlarını bulmasına yardımcı olur.

Bu formasyonların hacim analizi veya price action ile birleştirilmesi analizin güvenilirliğini daha da artırır.

Temel Analiz Temelli Stratejiler

Temel analiz, varlıkların gerçek değerini ve orta ile uzun vadeli fiyat eğilimlerini makroekonomik parametrelere dayalı olarak değerlendirir.

- Haber İşlem Stratejisi: İstihdam verileri ve GSYİH gibi ekonomik raporlara dayalı olarak orta ve uzun vadeli eğilimleri tahmin etmek

- Finansal Oran Analizi: P/E oranı, Hisse Başına Kar (EPS), Defter Değeri metrikleri ve daha birçok faktör kullanılarak hisse senetlerini değerlendirmek

- Para Politikası Stratejisi: Merkez bankası faiz oranı değişikliklerinin etkisini değerlendirmek

- Sermaye Akışı Stratejisi: Yabancı yatırımların, endüstriyel eğilimlerin ve arz-talep değişikliklerinin etkilerini analiz etmek

Bu kategori, eğitim literatüründe financial trading strategies olarak anılır ve trader’ın sağlam bir trading stratejisi tasarlamasına yardımcı olur.

Algoritmik ve Kantitatif İşlem Stratejisi

Algoritmik stratejiler, matematiksel denklemler, büyük veri ve makine öğrenimi kullanarak işlem giriş ve çıkış noktalarını optimize eder.

- Yüksek Frekanslı İşlem (HFT): Küçük fiyat farklılıklarından kâr elde etmek için aynı anda binlerce işlem yürütmek

- Makine Öğrenimi İşlemi: Yapay zeka ve kantitatif modeller kullanarak tekrarlayan desenleri tespit etmek

- Arbitraj İşlemi: Fiyat farklılıklarından yararlanmak için farklı piyasalarda aynı anda bir varlığı alıp satmak

- Volatilite İşlemi: Volatil piyasa koşullarında yüksek riskli varlıkları işlemek

Bu kategori, algorithmic trading strategies’yi temsil eder ve modern trading sistemlerinin bir parçasıdır, trader’ların profesyonel strateji trader’ları olmalarına yardımcı olur.

Likidite ve Kurumsal İşlem Stratejisi (ICT & SMC)

Bu stratejiler, likidite akışı, kurumsal emirler ve bankalar ile büyük yatırımcıların davranışlarına dayalı olarak işlem fırsatlarını belirler.

- Akıllı Para Kavramı (SMC): Bankaların ve kurumların emirlerini yerleştirdiği seviyelerde işlemlere girmek

- ICT İşlemi: Piyasa likidite akışıyla uyumlu olarak Order Blokları ve fiyat kırılmalarını tespit ederek işlem yapmak

Bu yöntem, kurumsal bir işlem stratejisi (institutional trading strategy) örneğidir ve likidite tabanlı işlem stratejilerinin (liquidity-based trading strategies) bir parçasıdır; trader’ın strateji işlemlerinde net bir yol izlemesine yardımcı olur.

Fair Value Gap (FVG-IFVG + SFP) Combo İndikatörü

Fair Value Gap combo indikatörü (FVG-IFVG + SFP), ICT işlem tarzında (ICT trading style) yer alan gelişmiş araçlardan biridir ve profesyonel finansal piyasa analistleri için tasarlanmıştır.

Bu indikatör üç temel kavramı tek bir görselde birleştirir: Fair Value Gap (FVG), Inverse Fair Value Gap (IFVG) ve Swing Failure Pattern (SFP).

Ana amacı, likiditenin büyük olasılıkla emileceği ve trend dönüşlerinin gerçekleşebileceği bölgeleri belirlemektir.

Bu araçta, boğa (bullish) FVG bölgeleri mavi, ayı (bearish) FVG bölgeleri pembe ile vurgulanır. SFP formasyonları ise boğa başarısızlıkları için yeşil oklarla, ayı başarısızlıkları için kırmızı oklarla gösterilir.

Bu görsel yapı, trader’ların yüksek riskli ama yüksek olasılıklı piyasa alanlarını daha hızlı fark etmelerini sağlar ve işlemlere daha yüksek güvenle girmelerine imkân verir.

Bu indikatörün en önemli özelliklerinden biri, üç analitik yapıyı bir arada kullanabilmesidir.

Örneğin, bir bearish FVG bölgesi oluştuğunda, daha sonra IFVG’ye dönüşebilir ve ardından bir SFP formasyonu ile teyit edilebilir. Bu durum, likiditenin yeniden girişini ve yeni bir trendin başlangıcını işaret eder.

Bu süreç özellikle USD/CAD veya AUD/USD gibi döviz çiftlerinde açıkça görülebilir ve güçlü işlem sinyalleri üretir.

Ayar paneli oldukça esnektir. Kullanıcılar geri çekilme mumlarının sayısını değiştirebilir, FVG ve IFVG bölgelerinin görüntülenme şeklini özelleştirebilir, SFP tespitini etkinleştirebilir veya devre dışı bırakabilir.

Ayrıca, destek ve direnç bölgelerinin renkleri de kişiselleştirilebilir. Böylece trader, indikatörü kendi tarzına ve işlem tercihlerine göre uyarlayabilir.

Genel olarak bu indikatör, likidite tabanlı indikatörler kategorisine girer ve Forex, kripto paralar, hisse senetleri ve emtialar gibi birçok piyasada kullanılabilir.

Özellikle düşük zaman dilimlerinde ve gün içi (intraday) stratejilerde oldukça etkilidir.

Özetle, FVG-IFVG + SFP Combo İndikatörü yalnızca giriş ve çıkış noktalarını netleştirmekle kalmaz, aynı zamanda piyasa likiditesi davranışını anlamada da kritik rol oynar.

Başarı olasılığı yüksek kesin setuplar arayan trader’lar için, bu indikatör diğer analitik yöntemlere güçlü bir tamamlayıcı olabilir.

- MetaTrader 5 için Fair Value Gap Combo İndikatörünü (FVG-IFVG + SFP) indir

- MetaTrader 4 için Fair Value Gap Combo İndikatörünü (FVG-IFVG + SFP) indir

Farklı Finansal Piyasalarda İşlem Stratejisi

Finansal piyasalarda, her bir piyasanın özelliklerine göre farklılık gösteren çeşitli işlem yöntemleri vardır. Bunlar literatürde topluca işlem stratejisi türleri (types of trading strategies) olarak adlandırılır.

Her yöntem, piyasanın yapısına ve trader’ın hedeflerine göre değişir.

- Forex İşlem Stratejisi: İndikatörlere, price action’a ve teknik ile temel analizin birleşimine dayalı stratejileri içerir. Örneğin, Forex’te altın işlem stratejisi (gold trading strategy), altın fiyatlarındaki dalgalanmalara ve ABD doları ile olan korelasyonuna göre tasarlanır;

- Kripto Para İşlem Stratejisi ve Kripto Stratejisi: Bu stratejiler genellikle on-chain veri analizi, piyasa döngüleri ve farklı projelerin temel analizine dayanır.

Farklı Piyasa Koşulları İçin Doğru Stratejiyi Seçmek

Her piyasa, mevcut durumuna bağlı olarak farklı bir strateji gerektirir. Trend piyasalarında, trend takip stratejileri (trend-following) veya breakout stratejileri oldukça etkilidir.

Buna karşılık, yatay (range-bound) piyasalarda, destek ve direnç arasında işlem yapma veya RSI, Stochastic gibi osilatörleri kullanma stratejileri daha uygundur.

Piyasa koşullarını doğru belirlemek, doğru stratejiyi seçmenin ve başarılı işlemler yapma olasılığını artırmanın ön şartıdır.

Bir İşlem Stratejisi Oluşturma Adımları

Bir işlem stratejisi oluşturmak için bu adım adım kılavuzu izleyin:

- Piyasa ve Zaman Çerçevesi Seçin: Volatilite, likidite ve işlem hacmine göre piyasa türünü ve zaman çerçevesini seçin

- İşlem Analiz Stilini Belirleyin: Uzmanlığınıza göre bir piyasa analiz stili seçin

- Giriş ve Çıkış Koşullarını Belirleyin: İşlem emirlerini yerleştirmek için tüm kriterleri belirleyin, giriş noktaları, stop-loss ve take-profit seviyeleri dahil

- Sermaye ve Risk Yönetimi: İşlem hacmini, risk-ödül oranını ve dönem başına izin verilen maksimum riski tanımlayın

- Geri Test ve Optimizasyon: Stratejiyi geçmiş piyasa verileri üzerinde test edin ve bir demo hesapta zayıf yönlerini minimize edin

- Gerçek Hesapta Performansı Değerlendirin: Gerçek işlemlere başlayın ve bir işlem günlüğü tutarak strateji zayıflıklarını izleyin ve iyileştirin

Bu bölümde trading stratejisi kurallarına ve trade yönetim stratejilerine uymak zorunludur.

Grafiklerde Strateji Uygulamasına Dair Pratik Örnekler

Stratejileri daha iyi anlamak için, bunların grafiklerdeki uygulamasını gözlemlemek oldukça faydalıdır. Örneğin:

- 20 ve 50 moving average kullanarak boğa ve ayı kesişimlerini belirlemek;

- Yukarı yönlü bir hareketten sonra %61,8 Fibonacci geri çekilme seviyesinde giriş noktası tespit etmek;

- Kısa pozisyon almak için bir destek seviyesinin kırılmasıyla birlikte RSI divergence kontrol etmek.

Strateji ile ve Stratejisiz İşlem Arasındaki Fark

En önemli fark sistematik sermaye yönetimidir, ancak başka farklılıklar da vardır.

Profesyonel trader’lar her zaman strateji ile işlem yapmayı ve kurallara uymayı tercih eder.

Parametre | Strateji ile İşlem Yapma | Stratejisiz İşlem Yapma |

Giriş & Çıkış | Önceden belirlenmiş kurallara dayalı | Duygulara, haberlere veya başkalarının önerilerine bağlı |

Sermaye Yönetimi | İşlem başına tanımlanmış risk, stop-loss kullanımı | Düzensiz işlem hacmi ve yanlış risk tahsisi |

Uzun Vadeli Performans | Gerçek verilere dayalı olarak ölçülebilir ve geliştirilebilir | Şansa ve kısa vadeli piyasa koşullarına bağlı |

Bir Trading Stratejisi Tasarlarken Yapılan Yaygın Hatalar

Birçok trader, aşırı işlem yapmak (overtrading) gibi bir stratejiyi tasarlarken veya uygularken yapılan birkaç yaygın hatayı tekrar ettiği için kayıplar yaşar. Bu hataların en önemlileri şunlardır:

- Birden fazla indikatörü aynı anda kullanmak fakat bunların gerçek etkinliğini değerlendirmemek;

- Trading’de sermaye yönetimini göz ardı etmek ve başarısızlığın nedenlerini analiz etmeden stratejiyi sık sık değiştirmek;

- Birkaç ardışık kayıptan sonra nedenini araştırmadan sürekli strateji değiştirmek;

- Trading psikolojisini ve duyguların karar verme üzerindeki etkisini ihmal etmek.

Nihai Trading Stratejisi Kontrol Listesi

Tasarlanan stratejinin tüm gerekli unsurları kapsadığından emin olmak için bir trading stratejisi kontrol listesine sahip olmak çok önemlidir. Bu kontrol listesi şunları içermelidir:

- Tarz Seçimi: Örneğin, day trading strategy, holding (Hold) strategy veya scalping strategy arasında seçim yapmak;

- Piyasa Yapısı: Price action veya indikatörler kullanarak piyasa yapısını analiz etmek;

- Risk Yönetimi: Her işlem için kesin risk-getiri oranı (risk-to-reward ratio) ve stop-loss belirlemek;

- Trading Günlüğü: Tüm işlemleri bir günlükte kaydetmek ve düzenli olarak gözden geçirmek;

- Trader Psikolojisi: Stratejiyi bireysel kişilik özellikleri ve psikoloji ile uyumlu hale getirmek.

Bu kontrol listesi, trader’ların volatil piyasa anlarında dürtüsel kararlar almasını önlemeye yardımcı olur ve aynı zamanda stratejiyi uzun vadede optimize etme sürecini kolaylaştırır.

Ayrıca, trading strategy types için bir rehber görevi görür ve trading style, teknikler ve tam bir trading strategy analizi ile birleştiğinde, istikrarlı performans için kapsamlı bir çerçeve haline gelir.

Sonuç

İşlem stratejisi türleri, piyasa uygulamaları ve risk yönetiminde kritik bir rol oynar.

Girişler ve çıkışlar için net kurallara sahip olmak ister bir Forex stratejisi ister bir kripto işlem stratejisi şeklinde olsun gereklidir.

Bazı trader’lar kendi yollarını bulmak için yalnızca Forex işlem stratejisi türlerine odaklanmayı tercih ederken, diğerleri kişiselleştirilmiş bir çerçeve oluşturmak için birden fazla yöntemi birleştirir.

Sonuçta, her birey ihtiyaçlarına ve deneyimine göre kapsamlı bir işlem stratejisi (CTS) veya hatta çoklu zaman dilimi işlem stratejisi tasarlayabilir.

Bir Forex stratejisine sahip olmak veya kurumsal işlem stratejilerini (institutional trading strategies) kullanmak, işlem sürecini daha şeffaf hale getirmeye yardımcı olur.

Yeni başlayanlar için, beginners için trading stratejileri mükemmel bir başlangıç noktası sunar ve algoritmik işlem stratejilerini temel stratejilerle birleştirerek trader’lar eksiksiz bir işlem sistemi oluşturabilir.